战略性矿产资源清单、供需形势与对策 | 科技导报

本文阐述了战略性矿产的起源、发展、演变和现状;对比研究了战略性矿产的定义、种类及在经济安全和国防安全中的作用;有针对性地分析了当前战略性矿产的国际竞争、制约与反制约活动和中国面临的产业链供应链形势,并提出了政策建议。中国应充分发挥现有的产业优势和市场优势,克服资源短板,加大政策调控,激发企业国际竞争力,重构产业链供应链,用好国内国外两种资源,为中国在世界新一轮经济发展中立于必胜之地提供充足、安全的战略性资源保障。

“战略性矿产”是综合反映国家对矿产资源的需要而采用政治、经济、科技、外交、军事手段而使用的一个术语。该术语起始于热战时代,承继于冷战时代,沉寂于经济全球化时代,复燃于当今地缘政治环境。20世纪90年代经济全球化兴起以来,由国际市场配置资源的概念一度成为主流,国际军事集团之间的对抗相对减弱,战略性矿产的重要性也大为降低,甚至处于停滞状态,一些与此有关的国际组织被撤销,有关的国际计划也停止了活动。近年来,国际地缘政治转向对抗,战略性矿产再度引起相关大国的注意,战略性矿产的内容也发生了变化。很多国家用“关键矿产”(Critical Minerals,CRMs)替代“战略性矿产”。

当前世界上关于战略性矿产的竞争与对抗愈演愈烈,其主要原因是这些矿产是发展新能源新材料所需,是发展高新技术所需,是制造国防产品所需,是全球新一轮经济增长点所需。西方发达国家正在组织各种战略性矿产供应联盟,力图以此取代对中国优势战略性矿产供应链的依赖,并形成对中国短缺战略性矿产供应的制约。西方各国战略性矿产清单与中国的清单在发展高新技术的“三稀”和铂族金属矿产种类上高度重叠,显示出这些矿产是今后世界战略性矿产必争之地。新一轮的、地缘政治引起的、基于国家制造业、新能源新材料产业和国防产业安全的矿产产业链供应链安全,已成为中国当前矿产资源管理的一个重大战略性问题。作为一个世界矿产品消费大国、制造业大国和科技大国,充足的矿产品供应是经济命脉所系,中国只有构建长期、稳定、安全的战略性矿产供应链,才能保障国家经济大盘运行是有米之炊,实现经济发展方式由扩张型向创新型的转变。

国际战略性矿产的缘起与演变

“战略性矿产”一词最早出现于第一次世界大战。1914年一战打响后,美国国际矿产品来源中断;到1917年,煤炭、石油和其他重要的矿产储量显得捉襟见肘,国内经济发展大受影响;1917年,美国国会通过了《杠杆法案》,将16种矿产称为“战略性矿产”,授权总统制定法规并发布命令,以刺激和保护生产,并控制战争所需燃料的分配;1938年,美国开始对7种战略性矿产钨、锡、镍、钴、铬、钒、铁开展调查;1939年,美国国会通过《战略物资法》,正式开展战略性矿产研究,一直持续到第二次世界大战开始。

二战开始后,由于战争规模空前,为保证战争需要和国内安全,美国扩大了战略性矿产的范围,把很多非金属矿产、石油和稀土也纳入调查名单。对所需资源的寻找不限于美国,在美国国务院和经济战争委员会的主持下,覆盖拉丁美洲和其他国外地区。在随后的冷战时期,由于朝鲜战争和越南战争的需要,美国进一步加紧了对战略性矿产的调查。在此期间,美国地质调查局3/4的矿产调查工作集中在战略性矿产上,储备了60亿美元的矿物原料。在冷战后期,于1981年建立了由美国、加拿大、联邦德国、澳大利亚、英国、南非6国政府机构参加的国际战略性矿产储备组织(ISMI)。这个国际合作组织的工作目标是提供全球战略性矿产的地质、资源、技术、经济特征与短期、中期、长期的供应链稳定性信息,以满足六国代表的发达国家在冷战时期对矿产品供应的需求。ISMI的工作到20世纪90年代初结束,各国按照分工提交了调查研究报告。

冷战结束后,两大阵营对垒消失,经济全球化运动兴起,战时矿产品供应机制逐渐淡出,取而代之的是以和平时期资源全球市场配置的方式满足各国的矿产品需求。这期间虽然国际矿产品价格受金融危机与需求升降的影响有较大波动,但仍然属于市场现象而非地缘政治影响。中国把这一段时间称为“和平发展是当今时代的主题”。在这段时间内,矿产资源的获取基本不存在地缘政治的障碍,各国对战略性矿产的政策也逐渐淡化,ISMI不再继续工作,联合国经济及社会理事会自然资源委员会被撤销,并入可持续发展委员会,环境问题更受重视。

近年来,地缘政治之火复燃,战时矿产资源政策又有回归趋势。西方国家开始自建稀土供应链,出现一股“关键矿产”热。目前确定关键矿产的主要国家或地区有:美国(50种)、加拿大(31种)、欧盟(30种)、澳大利亚(25种)、英国(18种)、日本(34种)。此外,联合国列出了11种,国际能源署列出了5种。所谓关键矿产,实际上是过去“战略性矿产”的新称呼,但在矿产结构上有较大变化,更偏重于向新能源和新材料矿产的方向转移。在这些西方国家之间,目前正在大力构建双边或多边的供应链,以便跳出全球化的矿产品市场配置模式,退回到冷战期间政治军事集团控制资源的老路上去。

在这种战略性矿产/关键矿产供需关系新格局下,中国应把这些重要矿产品的供应链安全给予新的战略定位,以应对复杂地缘政治影响下国际矿产品供应的各种变局。

战略性矿产的定义与内容

一战期间,美国的矿产资源,特别是煤炭和石油无法满足战争与国内消费的需要,把17种矿产列为战略性矿产。它们主要是一些大宗矿产,之所以被列入清单,是由于供给短缺。正如在一篇回顾美国地质调查局历史的文章中叙述的:“战略矿产概念就是在这个时候诞生的。当时很明显,国内供应的十几种矿产在数量或质量上都不足,或者两者皆不足,另外6种矿产足以用于和平时期,但不足以用于战争时期,石油产量几乎难以满足国家的正常需求,对于战争的异常需求来说太小了。”继而,二战后由美国地质调查局牵头实施的“国际战略性矿产储备计划”对“战略性矿产”的表述为:“战略性矿产指的是那些主要或完全来自国外、对一个国家的经济,特别是国防工业至关重要的矿石及其衍生产品”。这就赋予了战略性矿产经济和国防重要性及对外依存度的新含义了。

到20世纪90年代,由于新能源新材料产业发展的需要,战略性矿产开始转向关键矿产。这个转向有一个过渡期。美国陆军战争学院1993年出版的关于战略性矿产的专著中把“战略性矿产”和“关键矿产”视为同一个对象,对此的表述是:“美国的战略性矿产供应是关键和重要的经济部门、国防工业系统和任何在国家处于紧急状态时迅速增产的应变能力的组成部分”。这个定义把战略性矿产与国家关键部门及其应变能力相联系。

进入21世纪以来,西方国家已经全面转向用“关键矿产”来表述那些对国家发展和安全具有特定意义的矿产。美国地质调查局对关键矿产的定义是:第一,“关键矿产”是被确定为对美国经济和国家安全至关重要的非燃料矿产或矿物原料;第二,来自易受破坏的供应链;第三,在制造业的产品中如缺乏这种矿产,将对美国经济或国家安全造成严重后果。欧盟基于3点理由设置关键矿物材料:第一,全球矿物材料消耗量巨大,每年达到1670亿t以上;第二,全球矿物材料的竞争将十分激烈,并加剧对环境的影响;第三,洁净能源矿产锂、钴等对欧盟工业发展具有重要战略意义。因此,所有与此相关的矿产被称为“关键矿物原料”。英国将关键矿产分为3部分:关键矿产,对产业战略很重要,由锂、钴和稀土等矿产组成;技术金属矿产,包括铜等大宗金属矿产,不易受到供应链脆弱性的影响,但对英国的产业目标很重要;具有潜在国防重要性的战略性矿产。澳大利亚对关键矿产的定位是:第一,对国家现代技术、经济或国家安全的运作至关重要;第二,其供应链有可能中断。日本仍然使用“战略性矿产”术语,但在与西方联动时,也使用“关键矿产”一词。日本对战略性矿产的定义是,确定战略性矿产有2个准则:一是供给风险,二是产业活动在供给约束上的脆弱性,两者都属于矿物原料的关键性概念。由此,日本把战略性矿产的概念展示为一系列关键性(criticality)因素:供给风险、价格风险、需求风险、循环利用约束和潜在风险。如果哪种矿产具有上述一种或多种风险或约束,就将其纳入关键矿产。日本这种定位关键矿产的思路,在西方国家中具有独创性,也更具可操作性。国际能源署则定义了5种发展清洁能源的关键矿产——锂、镍、钴、稀土、石墨。联合国将这类矿产称为“关键矿物材料”,并按工业用途对相应的矿产进行了归组。

中国于20世纪80年代开展战略性矿产研究。1982年,为满足国家大规模现代化建设对矿产资源的需求,刚更名的地质矿产部设立重点科研项目——“矿产资源战略分析”,由全国地质资料局组织在京单位与各省地矿局开展研究,共有35种矿产被列为“战略性矿产”清单,对其工业用途、成矿条件、储量数据、开发利用现状、进出口现状、对矿产品的短期与中长期需求和开发利用政策建议等开展了全面系统的研究。研究历时10年,于20世纪90年代初全部结题,其开题与结题时间与ISMI计划几乎完全相同。之后在历次关于中国矿产资源形势与战略的研究中,战略性矿产均构成研究的核心部分。在1990年地质矿产部、国家计划委员会与国家科学技术委员会联合向中央提交的《我国矿产资源对2000年国民经济与社会发展保证程度研究报告》中,把14种矿产煤、石油、天然气、铀、铁、铝土矿、铜、铅、锌、金、硫、磷、钾、钠盐列入大宗矿产清单,把40种矿产(包含14种大宗矿产)列入重要矿产清单。大宗矿产以外的重要矿产包括锰、铬、镍、钨、锡、锑、钴、银、铂族、稀土、金刚石、硼、菱镁矿、滑石、石墨、萤石、重晶石、石膏、石棉、高岭土、膨润土、硅藻土、硅灰石、玻璃硅质原料、石材、水泥原料。在1996年国家计划委员会和地质矿产部联合向中央提交的《我国矿产资源对2021年国民经济建设保证程度论证报告》中,对14种大宗矿产的定位不变,在非大宗矿产中增加了5种矿产:钛、钼、锶、芒硝、耐火黏土。这45种矿产称为“主要矿产”。因此,按照这两个国家层次的论证报告,在1990—2016年,中国的战略性矿产是40~45种,其中14种为大宗矿产或支柱性矿产。

2016年,原国土资源部组织完成的《全国矿产资源规划(2016—2020年)》经国务院批复实施。该规划确定把石油、天然气、页岩气、煤炭、煤层气、铀、铁、铬、铜、铝、金、镍、钨、锡、钼、锑、钴、锂、稀土、锆、磷、钾盐、晶质石墨、萤石共24种矿产列为战略性矿产。这是目前中国对战略性矿产种类的最后一次更新。

综合上述定义,大宗性、短缺性、关键性、安全性、国防需求和发展新能源新材料的需求是对定义战略性矿产/关键矿产的主要依据。各国和国际组织视国情不同或任务不同,选择相应的矿产纳入各自的清单。

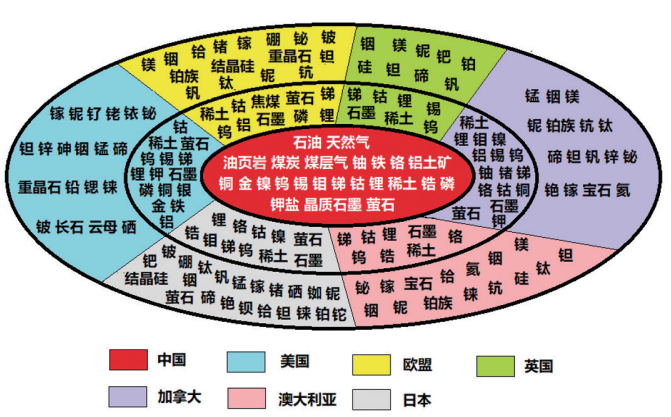

图1为世界主要国家战略性矿产或关键矿产数目与矿种的对比。图1的中心椭圆是中国24种战略性矿产,为便于中外对比,围绕中国的战略性矿产排布了世界上主要矿业生产大国、矿业消费大国或两者兼而有之的大国战略性矿产/关键矿产的数目和种类。其中,美国2022年更新数据多达50种矿产,其对“稀土”族矿产是按单个元素安排的。为方便与中国对比,在图中将稀土元素并为一个矿产,其他“族类”矿产不变。对每一个被对比的国家,分2个椭圆安排矿种:第2圈的椭圆安排与中国相同的矿种,最外圈的椭圆安排与中国不同的矿种。

对于图1中的矿产,中国和日本称为“战略性矿产”,其他国家称为“关键矿产”或“关键矿物材料”。图1显示出3个值得注意的地方:一是中国是唯一把主要大宗矿产纳入这个体系的国家;二是西方国家主要把“稀土“”稀有“”稀散”(中国称“三稀”)和铂族纳入这个体系,此外还列出了一些制造业需要的重要矿产;三是所有西方国家都把稀土、钨和石墨纳入这个体系,而中国是这3种矿产的最大资源国、最大生产国和最大出口国。由于中国的战略矿产与西方国家的“三稀”金属矿产高度重叠,在这个范围内将出现针对中国的最激烈竞争和制约。

图1 世界主要国家战略性矿产或关键矿产的数量与矿种对比

(据各国政府2022年公布的战略性矿产和关键矿产资料编绘)

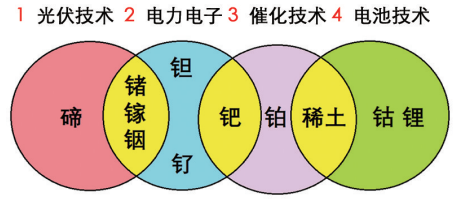

图2为联合国确定的11种关键矿物材料,其中稀土族包含全部16种元素。这些矿产几乎全部属于稀有、稀土、稀散和铂族四大族金属,用于发展新材料新能源产品。联合国将这11种矿产按工业用途归为4组:第1组为光伏技术必需的镓、碲、锗、铟矿;第2组为电力和电子设备技术必须利用的钽、铟、钌、镓、锗、钯矿;第3组为催化技术必需的铂、钯、稀土金属矿;第4组为电池技术必需的钴、锂、稀土金属矿。图2黄色区域表示2种类型相互重叠。

图2 联合国关键原材料按工业用途分类

(据联合国公布的2022年关键原材料资料编绘)

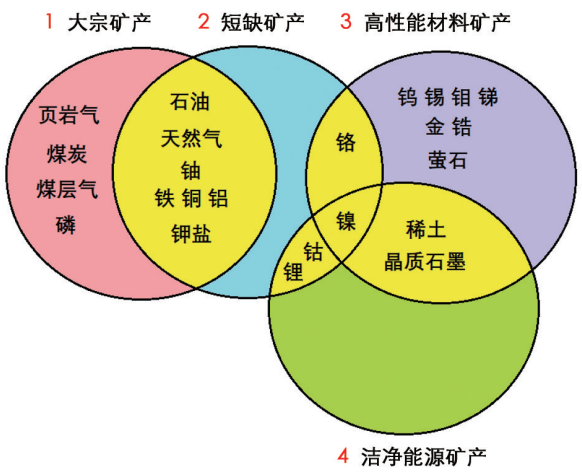

图3显示的是中国的24种战略性矿产,按战略意义可分为4组:战略性大宗矿产、战略性短缺矿产、战略性高性能材料矿产和战略性洁净能源矿产。战略性大宗矿产包含石油、天然气、页岩气、煤炭、煤层气、铀、铁、铜、铝、磷、钾盐共11种矿产;战略性短缺矿产包含石油、天然气、铀、铁、铜、铝土矿、钾盐、铬、镍、钴、锂11种矿产;战略性高性能材料矿产包括铬、镍、钨、锡、钼、锑、金、锆、萤石、稀土、晶质石墨共11种矿产;战略性洁净能源矿产包括镍、钴、锂、稀土、晶质石墨共5种矿产。黄色区域是2个或3个矿组的重叠区。由图3可见,除煤炭、磷、页岩气、煤层气外,几乎所有的大宗矿产均高度短缺,洁净能源矿产镍、钴、锂也高度短缺。中国以钨、锡、钼、锑、稀土、石墨为代表的高性能材料与洁净能源矿产具有明显优势。国外普遍纳入关键矿产清单的稀有、稀散和铂族矿产未纳入中国战略性矿产范围。

图3 中国战略性矿产结构分组

(据国土资源部《2016—2020年全国矿产资源规划》的战略性矿产资料编绘)

相比之下,西方国家早已完成工业化,大宗矿产不再具有关键性;而中国处于工业化时期,基础设施建设、城市化建设和庞大的制造业仍然处于用矿高峰,且数量超过所有西方国家总和,大宗矿产仍然是影响国家经济大盘安全的主要因素,大宗矿产石油、天然气、铁矿石等应列入战略性矿产清单自不待言。对制造业大量需求的高性能材料矿产锰、铬、钨等也应列入清单。最后,与发展新能源、新材料和高新技术有关的稀土、锂、钴、石墨及“三稀”和铂族金属更应列入清单。后者是新一轮战略性矿产西方与我国、制约与反制约的主战场。

中国战略性矿产的供需形势

世界最大矿业生产国

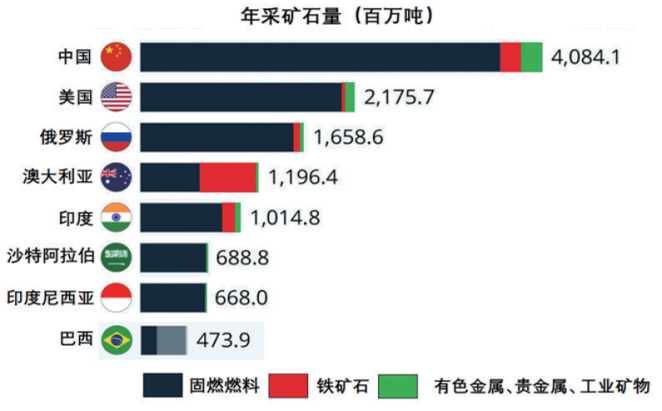

图4显示2018年全球十大矿业国矿石(不含油气)生产规模。中国以40.841亿t高居第1位,比第2位的美国几乎高出1倍。图中前3名都以煤炭开采为主,其他战略性矿产或关键矿产占比较小。俄罗斯经济体量较小,矿产资源丰富,绝大部分关键矿产可自给自足。中美两家是名列前2位的经济大国,也是军事大国,对战略性或关键矿产需求难以全面满足本国需求,要通过国际供应链补充缺口。

图4 2018年世界主要矿业国家矿石开采量

(数据来源:Statista网站,2018)

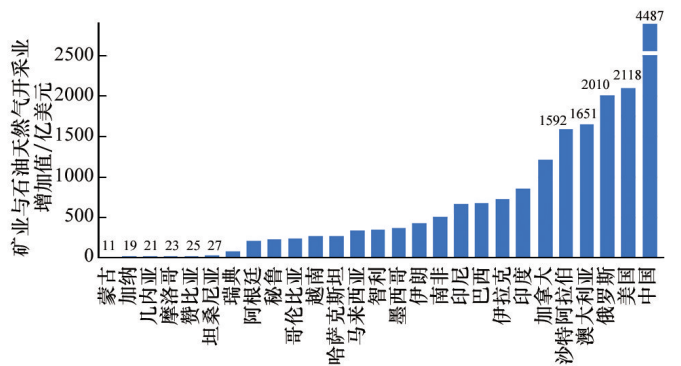

图5显示2022年全球主要矿业国家矿业与油气开采业增加值排序。由图5可见,中、美、俄处于前3名,顺序与图4完全一样。一个国家的GDP是由增加值构成的。图5以GDP的形式表明中国矿业在经济总量上也高居世界第一。

两个世界第一是否表明中国战略性矿产就能满足国家经济发展的需求呢?显然不是。中国的矿业生产规模主要是煤炭贡献的,相对于经济发展的巨大需求,其他矿产品的国内供给普遍不足,难以满足国家经济建设要求的数量。因此,中国矿产品供给侧的保障能力是不平衡不充分的。这种不平衡不充分不是表现在矿业的总规模上,而是表现在矿产资源的结构和战略性矿产资源的整体供需关系上。

图5 2022年世界主要矿业国家矿业与油气开采业增加值

(数据来源:Trading Economics网站,2022)

世界最大的矿产品消费国

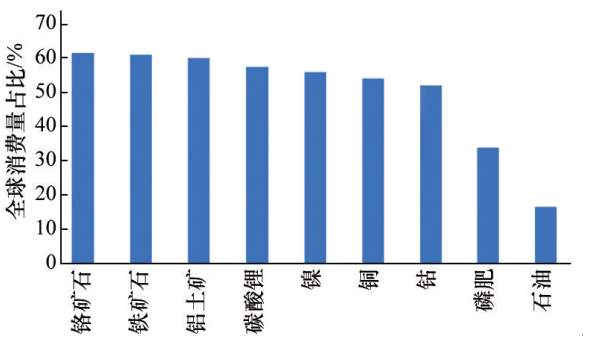

图6为2021年中国9个主要短缺战略性矿产占世界消费量的百分比,其中,铁矿石、铝土矿、铜矿的占比均超过50%;石油占比为16%,仅次于美国的20.31%,居世界第2位。在3个具有洁净能源战略意义的矿产锂、镍、钴的消费占比均超过50%。这9种矿产的巨大消费规模构成中国战略性矿产的基本需求特征。这种规模的需求无论就中国而言,还是就世界其他国家而言,都是史无前例的,对建立和维护矿产品供应链形成了巨大的压力。之所以出现这种巨大需求,是中国在巨大的人口因素下,以极短的时间实现工业化集中消费矿产品的结果。出现这种结果,是中国在特定的历史和国情条件下国家发展和进步的历史选择。

图6 2021年中国主要短缺战略性矿产占世界消费量的百分比

(据行业数据编绘)

世界最大的资源短缺国

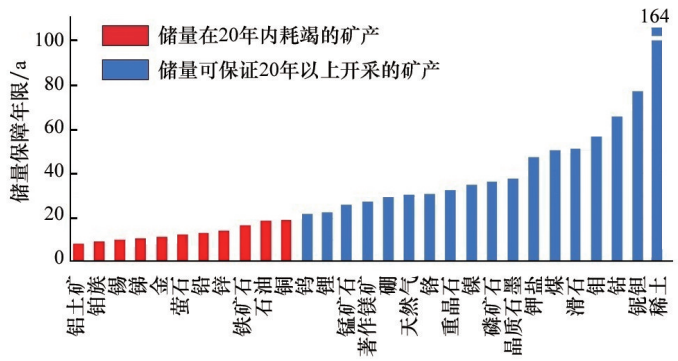

中国是世界上国内资源供应短缺总量最大的国家。中国矿产储量大规模增长是在20世纪50~80年代,之后储量虽然继续增长,但幅度显著降低,且大型、超大型矿床的发现远不如前。20世纪80年代以后,由于对矿产品的需求剧增,矿山开发速度与规模急剧加大,矿产储量也随之快速被消耗,中国矿产储量进入一个吃老本、入不敷出的时代。图7显示中国主要矿产储量保障年限(2021年数据)。战略性矿产中的石油、铁矿石、铝土矿、铜、锡、锑、金的储量保障年限不足20年。虽然矿山还有一些后备资源量可上升为储量,但对这几种矿产而言,资源量所余不多,后备有限。战略性矿产钨、锂的储量保障年限也已耗减到逼近20年。钴、镍、铬、钾盐看似储量保障年限较长,但国内产量占消费量的比例很小或极小,其保障年限意义不大。图7总体表明,中国战略性矿产的储量正在快速耗竭,后备资源量严重不足,可开发利用的矿产地几乎殆尽,要增储保产,唯一的出路是实现大规模找矿突破,大量发现新的矿产地。国家正在对此进行谋划,矿业界对继20世纪50~80年代之后新一轮的找矿突破寄予厚望。

图7 中国主要矿产储量保证年限

(据自然资源部与行业部门发布的2021年数据编绘)

对外依存度居高不下,战略性矿产供应链安全隐患凸显

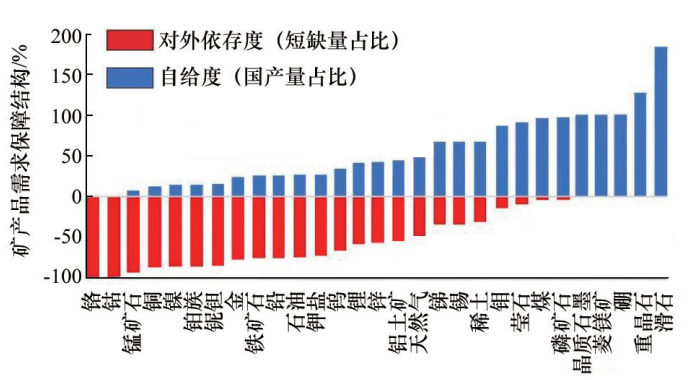

中国是世界上最大的矿产品进口国。图8显示中国当前主要矿产品的需求保障结构。在中国的战略性矿产清单中,大宗矿产石油、铁矿石、铜、铝土矿、钾盐的对外依存度在50%以上,天然气接近50%。洁净能源矿产锂、钴、镍的对外依存度亦在50%以上。如果加上铬和金,共11种,它们是24种战略性矿产中最重要的矿产,进口价值占进口矿产品总价值的97%以上。由此可见,中国矿产的对外依存度,实际上就是战略性矿产的对外依存度。

图8 2021年中国主要矿产品需求保障结构(据行业部门发布的2021年数据编绘)

总体而言,中国是矿业大国,矿业产量和产值均居世界第一,但在矿产资源的种类和数量上存在结构性的不平衡不充分,煤炭、稀土等少数几个矿种的资源优势与大多数战略性矿产国内供应短缺并存,短缺是主要方面。中国是世界第一消费大国,主要战略性矿产品的消费量占世界总消费量的50%。中国是世界上矿产品第一进口大国,主要战略性矿产品的对外依存度在50%以上。中国主要战略性矿产现有生产矿山的储采比紧张,服务年限在20年以下。这些因素综合显示出中国战略性矿产的供需矛盾不容忽视。

战略性矿产产业链供应链安全现状

战略性矿产产业链安全现状

矿业产业链由找矿—勘探—可行性研究—矿山(油田)建设—矿山生产5个环节构成。找矿是上游,勘探与技术经济可行性研究是中游,矿山建设与生产是下游。正常的产业链布局是上游大,中游较小,下游最小。多个找矿项目保一个勘探项目,多个勘探项目保一个可行性研究项目,多个可行性研究项目保一个矿山建设与生产项目。5个产业段构成一个金字塔。这样一个下大上小、层层保障的产业链,是矿产品长期、稳定、安全供应的基本规律。图9显示矿业金字塔上中下游产业的时间和空间关系。

图9 矿业产业链金字塔

在20世纪80年代之前,中国矿业的发展是遵循矿业金字塔规律的:底层找矿大,中间勘探和可行性研究较小,顶部采矿更小。当时的地质部对矿产勘查的定位是“加强普查、择优详查、对口勘探”。普查就是找矿。当时地质部门矿产勘查的第一要务就是找矿,新矿产地不断被发现。20世纪90年代之后,由于需求剧增,采矿规模急剧扩大,一些条件稍好的后备矿产地基本都已建成投产,剩下的都是难以开发利用的呆矿区。这期间新的探矿权数量,特别是处于金字塔底盘的找矿探矿权数量严重不足,新矿产地增加很少,形成矿山产能增长速度比勘探储量增长速度快、勘探储量增长速度比找到新矿产地的速度快、下游对上游寅吃卯粮的矿业金字塔倒挂现象。这种倒挂,表明中国正常的产业链已严重受损,为国家战略性矿产的长期、稳定、安全供应埋下了隐患。

为了应对矿产品需求巨大和国际矿产品获取形势日趋严峻的挑战,国内的矿业产业链需要重构,理顺上下游倒挂关系,强化矿业金字塔的层层保障功能,为中国矿业的健康发展奠定牢固的产业链基础。

战略性矿产供应链安全现状

战略性矿产供应链指的是国内外矿产品的供应渠道、供应能力与可获取性。改革开放以来,在国家“用好两个市场、两种资源”的方针指引下,加强了国内供应链与国外供应链建设,大幅度提高了国内矿山和油田的产量,尽最大努力提供了国内矿产品的供应能力,成为利用国外资源的压舱石,部分满足了进入21世纪以来矿产品需求剧增的需要,减缓了对外依存度的上升速度。与此同时,中国矿业企业与石油企业积极响应中央的“走出去”方针,加强国际合作,利用国际市场,勘查开发国外资源,在油气矿产、冶金矿产、有色金属矿产方面,取得了不菲的成绩,弥补了国内的不足。然而,由于中国对矿产品的需求量太大,国内现有矿山产能已达极限,加之全球化受制,地缘政治再起,中国战略性矿产供应链面临新的挑战。现将几个主要战略性矿产的供应链现状说明如下。

1)石油和天然气是中国短缺大宗矿产中第一大战略性矿产,为国家能源安全所系。近5年来,石油地质储量连年增长,2020年达到14亿t高位,对保证国内石油稳产增产奠定了良好的基础。2022年,石油剩余探明技术可采储量36.89亿t,天然气剩余探明技术可采储量63392.67亿m3。国内原油产量由2000年的7000万t增长到2022年的20400万t,增长率191.4%。国内天然气产量2179亿m3,合油当量17364万t。油气产量共37764亿t油当量。同年海外进口石油50828万t,天然气10925万t油当量,共61753万t油当量,总价值4405.65亿美元。海外权益油产量10000万t油当量。油气供应量占比为:国内油气产量占34.48%,海外权益油气产量占9.13%,海外进口油气占56.39%。由于添加了海外权益油气因素,石油的对外依存度比公布的数据71.2%小了许多,用56.39%的数据表达中国石油的对外依存度似乎更为真实。据中国油气网站“石油圈”发布的数据,按照油气当量计,中国2022年十大主力油气田年产油气总量(油当量)为:长庆油田(6501.55万t),大庆油田(3438万t),渤海油田(3680万t),塔里木油田(3310万t),西南油气田(3000万t),胜利油田(2404.25万t),南海东部油田(2000.5万t),延长石油(1765万t),新疆石油(1748万t),南海西部石油(1212.2万t)。原油进口按数量顺序主要来源国为沙特阿拉伯、俄罗斯、伊拉克、阿联酋、阿曼、科威特、马来西亚、安哥拉和巴西,俄罗斯和海湾地区占比最大。一旦地缘政治紧张,海湾地区的石油供应在运输上存在风险。天然气进口按数量顺序主要来源国为土库曼斯坦、俄罗斯、缅甸、哈萨克斯坦和乌兹别克斯坦。

2)铁矿石是中国短缺大宗矿产中第二大战略性矿产,为中国钢铁工业安全所系。中国铁矿多为磁铁石英岩型贫矿,占全国铁矿储量的98%,平均品位约30%,不足国外进口矿品位的1/2。铁矿储量(原矿)由2010年的222.3亿t降到2021年的161.24亿t,下降率为27.5%,是一个储量入不敷出的典型大宗矿种。国产铁矿石(原矿)由2000年的2.18亿t增长到2022年的9.68亿t,增长率444%。按1t精矿合2.5t原矿、每吨进口矿品位66%计,9.68亿t原矿相当于3.87亿t进口矿。进口铁矿石由2000年0.6997亿t增长到2022年的11.7亿t,增长率1572%。2022年进口铁矿石价值1281亿美元。当年中国海外权益铁矿石产量6290万t。2021年中国钢铁工业协会提出“基石计划”,确定到2025年,海外权益达到3亿t。2022年中国国内外生产和采购矿石总量为16.2亿t,其中,国产矿石占23.9%,海外权益矿石占3.9%,进口矿石占72.2%。一个令人忧虑的情况是,由于近10年储量连年下降,中国的铁矿石原矿产量近10年也连续下滑,由2014年的15.14亿t下降到2022年的9.68亿t,其间2018年曾一度跌落到7.63亿t。中国大型铁矿山进入资源衰竭期的迹象已显。这可从图7中铁矿石的储量服务年限不到20年证实。中国大型铁矿分布在:辽宁鞍山-本溪铁矿集中区、四川攀枝花-西昌铁矿集中区、河北冀东铁矿集中区、山西忻州-吕梁铁矿集中区、内蒙古包头白云鄂博铁矿集中区、安徽马鞍山铁矿集中区、河北邯郸-邢台铁矿集中区、云南滇中铁矿集中区、山东鲁中铁矿集中区、江西新余-吉安铁矿集中区、湖北鄂东铁矿集中区。攀枝花铁矿集中区尚有一定的后备资源,其他铁矿集中区开发较早,老矿山多,保产已属不易,扩产潜力有限。2022年铁矿进口按数量顺序主要来源国为澳大利亚、巴西、南非、秘鲁、加拿大、智利、印度。

3)铜矿是中国短缺大宗矿产中第三大战略性矿产,为中国电子电力工业安全所系。进入21世纪,开展了大规模铜矿找矿勘探工作,铜矿查明资源量由2000年的6162万t迅速增长到2019年的11253.6万t,20年增长率为82.6%,实属不易。主要是开辟了铜矿找矿新区,在西藏冈底斯成矿带发现了多个大型超大型矿床。这些找矿成果对支撑中国国内铜矿产品供应能力起到了决定性的作用。在产量方面,国产矿产铜由2000年的94万t增长到2022年的190万t,增长率102.1%。2022年进口矿产铜709万t,价值563.3亿美元;中资企业在境外控股或参股经营铜矿山26座,占有权益铜222.2万t。2022年中国国内外生产和采购的矿产铜总量为1011.5万t,其中,国产矿产铜占17.0%,进口铜精矿占63.2%,海外权益矿产量占19.8%。目前,中国在产的主力铜矿山有德兴、城门山、紫金山、多宝山、阿色勒、乌奴克吐山、甲玛、大红山、拉拉、冬瓜山等。其中,有些属于近年新建矿山,有一定的储量保障年限。2022年中国铜矿进口按数量顺序主要来源国是智利、秘鲁、哈萨克斯坦、蒙古、墨西哥。

4)铝土矿是中国短缺大宗矿产中第四大战略性矿产,为中国制造业、建筑业、电力业安全所系。中国铝土矿广泛分布,到2021年底保有储量7.1亿t,但多属加工困难、耗能大的一水硬铝石型矿石,占全国总储量的98%以上。国产铝土矿由2000年的900万t增长到2022年的7780.56万t,增长率764.5%。2022年进口铝土矿12500万t,价值73.8亿美元。国内生产和国外采购的铝土矿总量为1011.5万t,其中,国产铝土矿占38.4%,进口铝土矿占61.6%。中资企业在海外投资矿业已获得约20亿t铝土矿储量,建成的产能将在一定程度上减轻购买国外矿石的压力。中国铝土矿主要产区为:河南省渑池县、新安县、巩义县、陕州区,山西省阳泉市、孝义市、昔阳县、柳林县、交口县、灵石县、兴县、平陆县、保德县、宁武县,山东省淄博市,贵州省遵义市、织金市、清镇市、修文县、贵阳市,广西壮族自治区田阳县、德保县、平果县、文昌市。2022年中国铝土矿进口按数量顺序主要来源国是几内亚、澳大利亚、印度尼西亚。

5)锂矿是中国短缺洁净能源矿产中第一战略性矿产,与中国发展新能源、达到双碳目标关系密切。中国锂矿分盐湖型和硬岩型两大类型,盐湖型占查明资源储量的80%以上,主要分布于青海和西藏。硬岩锂主要分布于四川、江西、西藏、新疆等省或自治区。到2022年底,全国锂储量为635.27万t(氧化锂),其中江西255.24万t,四川135.03万t,青海186.61万t,新疆56.29万t。江西和四川属硬岩型锂矿,青海和西藏属盐湖锂矿。2022年,中国的硬岩/盐湖锂矿有效产能达到18.7万t,其中青海拥有9.5万t的盐湖产能、江西幕府山拥有60万t的锂云母产能,四川甲基卡有7万~8万t的锂辉石产能,换算为碳酸锂,就达到全国锂矿总产能的95%了。2022年中国碳酸锂产量为39.5万t,占世界碳酸锂产量的65.2%。国内资源仅够生产需要的47.3%。同年进口锂精矿284万t,680亿美元。进口矿主要来源于澳大利亚、巴西、津巴布韦等国。进口碳酸锂12.57万t,600亿美元,主要来源于智利和阿根廷。两项进口价值1480亿美元。

上述6种矿产,是中国战略性矿产的重中之重。它们是国家经济大盘的物质基础,是国内矿产勘查开发的首要对象,也是利用国外资源的主攻对象。2022年,这6种战略性矿产进口总金额为7803.75亿美元,是中国第一耗汇大户,比当年芯片进口价值4156亿美元多出3647.75亿美元。

其他18种战略性矿产,或者是中国的优势矿产,或者用量较小,但都具有特定的战略意义,为加强材料性能、发展新能源技术、满足国防产品需要而不可或缺。因篇幅所限,其供应链现状从略。

政策建议

基于中国战略性矿产供需形势与产业链供应链现状,提出以下政策建议。

1)针对中国国情,面向未来发展,全面规划,将3类矿产纳入战略性矿产清单。

按照中国的发展阶段特点,重工产业与高新技术产业发展并存,由此导致对大宗矿产、提高材料性能的矿产和新能源新材料矿产的巨大需求并存。将这三大类矿产列入战略性矿产清单,是国情所需。

中国目前列入清单的战略性矿产24种,明显偏少,不足以满足国家经济发展与技术创新的需求。由于不同战略矿产的功能各异,作为一个资源大国、矿业大国、消费大国和经济强国,应该有更多的战略矿产进入清单。在图1的6个国家和组织中,只有美国与中国在资源、矿业、消费规模和经济规模上有可比性。美国将50种矿产纳入清单,而中国不及其一半。图1除中国外都是发达国家,纳入清单的主要是高新技术矿产,特别是不约而同地把稀有金属、稀散金属、稀土金属和铂族金属纳入关键矿产清单,凸显这4类金属在美欧的关键矿产供应链中的高度重要性,是今后供应链制约和反制约、对抗与反对抗最激烈的矿种,应给予特别的重视,而中国目前的战略性矿产清单将此类矿产纳入清单者甚少。此外,从中国制造业大国地位着眼,对那些制造高性能材料所需矿产,也应补充加入清单。为此,建议除已列入清单的战略性矿产外,把部分稀有、稀散、铂族金属和锰、钒、钛、镁、铅、锌、铋、镉、硼、重晶石、硒、氦、石英砂中的高品级矿石纳入中国战略性矿产清单。

2)发挥地勘单位在找矿突破中的主力军作用,发现足够多的新矿产地,为后续的增储上产提供前提。

战略性矿产产业链的短板在找矿产勘查,矿产勘查的短板在找矿。找矿处于矿业产业链的最前端。找不到新的矿产地,后续的增储上产就是无米之炊。

从事矿产勘查的地勘单位是新中国建立以来形成的一支甘于奉献、不畏艰苦、特别能战斗、特别能找矿的队伍,为新中国完整的工业体系建设立下了丰功。地勘单位经历了70年的矿产勘查历程,拥有先进的找矿技术、丰富的找矿经验、宝贵的地质资料,是中国唯一能取得找矿突破的主力军。为此,建议按照国家对地勘单位的改革政策要求,深化改革,使从事矿产勘查的地勘单位完成向企业的转型,成为具有市场活力的找矿勘探主体。把找矿突破的重任交付给这样一个主体,是市场经济条件下的唯一选择。

3)改革与完善矿业领域的法律与标准,为中国矿业健康发展保驾护航。

矿产资源法律与标准的核心是对涉及矿产资源的财产权进行界定和保护,既要对国家所有的矿产资源财产权进行界定和保护,也要对企业投资矿产勘查形成的财产权进行界定和保护。两者不允许有任何意义上的混淆。产权的界定和保护是通过执行法律和标准实现的。按照国际通行做法,一个国家的矿产资源管理由1部法律和3个标准构成。1部法律是矿产资源法或矿业法,对矿产资源国家所有权和企业从所有权中衍生出来的矿业权进行管理。3个标准一是矿产资源量/储量分类标准,对矿产勘查资产进行实物量资产管理;二是矿产勘查会计准则,对矿产勘查资产进行价值量记账管理;三是矿业权评估标准,对矿业权的市场流转价值估算进行管理。有了这1部法律和3个标准,所有者和矿业权人的财产权才能得以界定,才能得以保护。如果法律标准规定不当,就会出现国家财产利益或企业财产利益受损情况。经过近40年的努力,中国矿业1部法律和3个标准的框架已经形成,但尚欠完善,难以起到为战略性矿产勘查开发保驾护航的作用。建议以抓战略性矿产勘查保障措施为契机,对中国的矿产资源法和3个标准进行一次调查研究,在此基础上修改完善。

4)制定合理的矿业税费制度,增强中国矿产勘查开发企业的国际竞争力。

矿业与其他产业的税费不同之处在于,它动用了国家所有的自然资源资产。国外把国家所有矿产资源有偿使用的费种称为“权益金”(royalty),中国矿法称之为“资源补偿费”。国外固体矿产权益金费率普遍在销售收入3%的水平,少数国家可高达5%或更高。除权益金外,绝大多数国家不再设有其他属于矿产资源的费种。中国则有资源补偿费(已并入资源税),平均2.5%左右。从2016年起实施的新资源税率,平均5%左右,其中包含了并入的资源补偿费额度。新设立的矿业权出让收益平均2.5%左右。3项总计达到销售收入的7.5%左右,这使得勘查投资企业几乎完全无利可图,极大地制约了战略性矿产的找矿突破行动。建议在对国外矿业税费做充分调研的基础上,论证对现行3种资源性矿业税费的取舍,为矿业的健康发展创造良好的税费环境。

5)开展国际合作,构建多渠道多形式战略性矿产海外供应链。

中国主要战略性矿产对外依存度很高,稳住海外供应链是一个必须重视的问题。目前海外供应链面临新的挑战。出于地缘政治的需要,西方国家在关键矿产的供给上正在重构供应链,力图摆脱对中国稀土、钨、锑、石墨等矿产的依赖,形成内部集团供需循环。为此开展了广泛的国内立法和国际合作。当前这些国家之间动作不断,互相建立伙伴关系或达成长期供销协议,如美澳关键矿产伙伴关系、日澳关键矿产伙伴关系、美加关键矿产共同行动、法澳关键矿产对话、澳韩关键矿产协议、美日关键矿产协议等。此外,还有加澳法德日英美7国可持续关键矿产联盟,被称为“金属北约”(a metallic NATO)。美国牵头联合西方发达国家与部分发展中国家讨论建立“矿产安全伙伴关系”(MSP)。这种广泛的“联盟关系”和“伙伴关系”的建立,将对中国的国外供应链形成巨大压力。为此,中国须直面应对,重构中国的战略性矿产海外供应链。一是将依赖7国集团的供应关系部分或大部分转移到受7国集团影响较小的国家和地区,如拉丁美洲、非洲和周边。中国对铁矿石的需求量巨大,要向非洲发展,摆脱对现有供应链的过分依赖。二是增加国外权益矿的份额,减少商品矿的进口。权益矿多了,国际矿产品市场价格涨跌都不怕:价格高了,中国在国外的矿企油企受益;价格低了,中国的用矿用油企业受益;此亏彼补,都在一个篮子里算账。三是不彻底脱钩。大宗矿产交易包含买卖双方的巨大利益,脱钩不仅进口国受损,出口国也会受损。因此,保留一部分西方矿业大国的矿产品交易,不仅是必要的,也是可行的。要对现有大宗矿产国外供应链留一定余地,毕竟还没有进入冷战或热战阶段,留余量便于战略调整。四是国内资源是利用国外资源的压舱石;如果国内供应大幅度减少,压舱石轻了,市场价格就会脱缰,制裁就会收紧,这条国内供应的矿业大船就飘忽不定了。因此,国内外供应链一定要做好顶层设计,长远谋划,对全盘要有战略眼光,对局部要能灵活应对,做到国内外互动,把两个循环转动起来。

作者简介:李裕伟,自然资源部咨询研究中心,研究员,研究方向为矿产经济。