中国煤制乙二醇竞争力分析

文/黄平 中国石化化工销售有限公司华中分公司,当代石油石化

我国乙二醇市场特色鲜明,消费规模较大,作为煤炭大国,煤化工的发展使我国煤制乙二醇得以规模化发展。在我国煤炭资源丰富的中西部地区,已建成或将建成一大批煤制乙二醇项目。

截至2019年底,我国煤制乙二醇产能已达491万吨/年,2020年,还将有近400万吨/年的产能释放。由于该领域技术处于逐渐成熟阶段,因此短期内市场存在产能增速较快但产量增速缓慢的不匹配状态;产能集中在中西部,而消费地集中在华东地区;煤制乙二醇产品质量尚不能完全满足下游聚酯工厂的使用要求,究竟煤制乙二醇是否有竞争力,是一个值得探讨的问题。

1我国乙二醇市场现状

1.1乙二醇供应情况

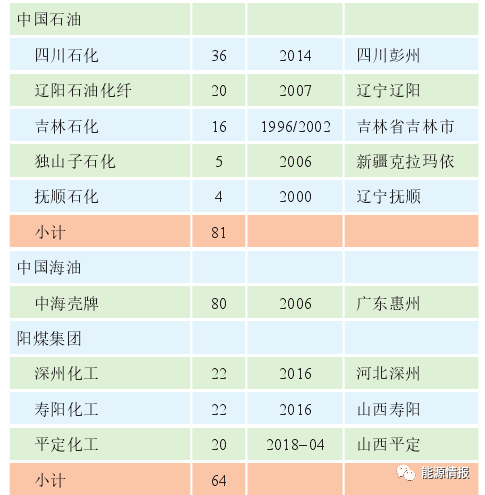

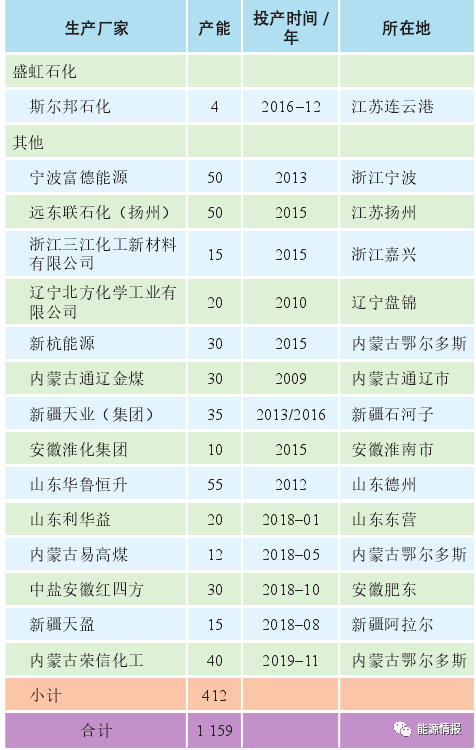

截至2019年底,我国乙二醇总产能为1159万吨/年。从生产企业性质看,主要以国企为主,中国石化、中国石油、中国海油产能分别为392万吨/年、81万吨/年和80万吨/年,合计占比达48%,中国石化乙二醇产能占国内总产能的34%,是国内最大的乙二醇供应商,在全球排名第三。从乙二醇装置的地域分布看,主要集中在沿海地区,产能高达737万吨,占比达64%(见表1)。

近十年来,国内乙二醇的产能产量增幅没有表观消费量大,原因之一是受乙二醇原料制约。传统石化路线乙二醇的核心原料是由石油中得来的环氧乙烷,由于环氧乙烷不宜储存和远距离运输,乙二醇装置都是乙烯工厂配套建设,因此国内乙烯制乙二醇产能主要集中在大型石化企业,而乙烯制乙二醇产能增长只能通过新上大型炼化一体化项目配套来实现,限制了产量快速提升。

另一原因是生产成本问题。中东地区生产企业用廉价乙烷裂解原料制造乙二醇,由于生产成本足够低廉,将产品通过海运方式输送到亚洲市场,成本低于国内乙烯制乙二醇成本。国内用石脑油生产乙烯制乙二醇,在原油价格较高而乙二醇价格相对较低时,利润空间较小,限制了国内企业新建装置或扩能的积极性。

1.2乙二醇进口情况

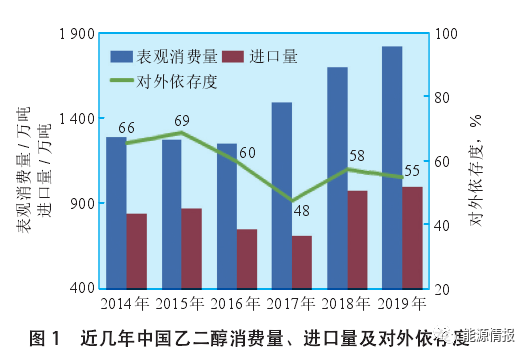

近5年来,我国乙二醇进口总量一直保持在850万吨左右,对外依存度较高,虽然整体看有缓慢下降趋势,但长期维持在60%左右(见图1)。随着煤制乙二醇技术不断提升,产能将继续扩大,乙二醇对外依存度会逐年下降。

从进口来源看,2019年我国乙二醇的主要进口国家有沙特阿拉伯、加拿大、科威特和印度,其中沙特阿拉伯是主要进口来源地,占进口总量的46%,供应商主要为Sabic,MEGlobal,Shell,信实等。

1.3乙二醇下游需求结构

2019年乙二醇市场需求保持稳步增长态势。从我国市场看,重点仍集中在聚酯领域,而国内聚酯市场经历了前几年的产业结构升级加之淘汰落后产能之后,整体行业将焕发新的生机,近年来国内下游聚酯领域呈现稳步增长,高利润的良性发展为乙二醇的需求注入活力。

2019年国内乙二醇总需求量达1800万吨,环比增加7%。从消费结构看,下游聚酯领域依然是目前乙二醇消费的主要领域,约占乙二醇消耗量的92%,另有2%左右的需求量是防冻液;树脂、聚氨酯领域的需求分别占3%和2%,还有1%用于制药领域及其他。

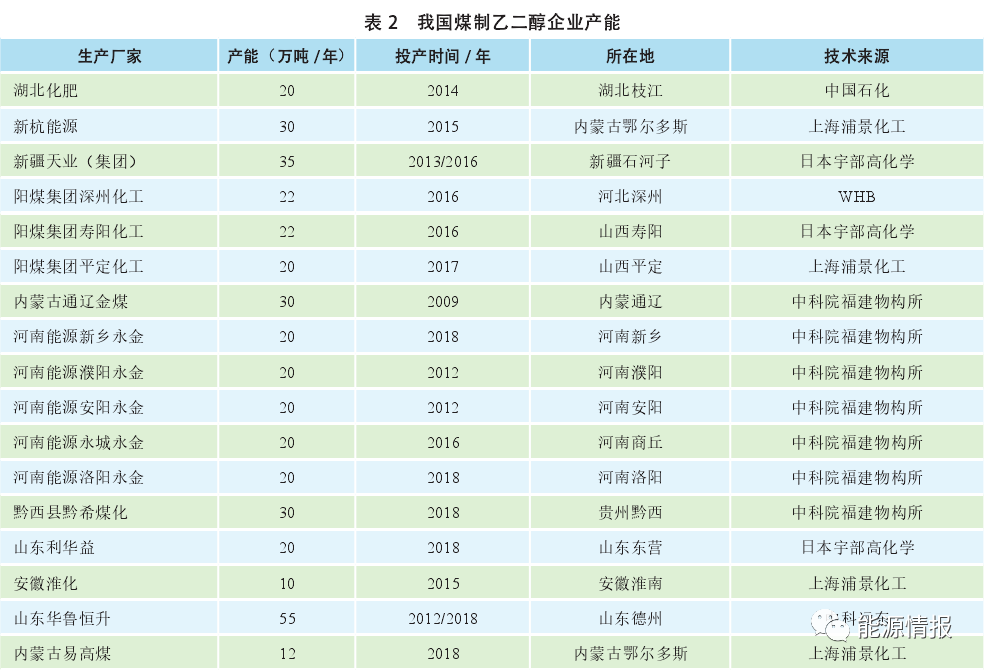

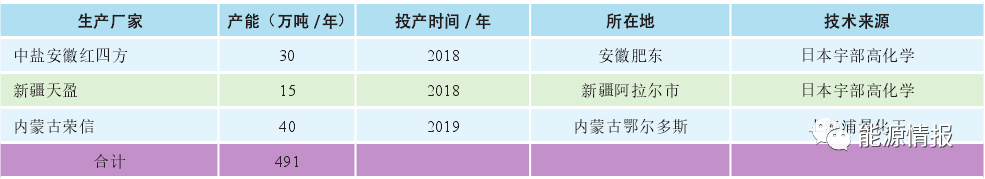

2我国煤制乙二醇市场

2018年12月以来国内乙二醇市场开始漫长熊市,2019年持续的跌势及几近腰斩的跌幅引爆市场关注度,4月华东港口库存刷新历史峰值,乙二醇低廉价格触及各生产工艺成本线,考验生产厂家成本利润,随后检修装置逐步增加,国内供应压力减缓,行情开始底部调整。2019年均价较2018年大幅下挫34%,多数乙二醇装置处于亏损状态,产能投放严重不及预期。截至2019年12月,国内仅荣信化工40万吨/年的煤制乙二醇装置投产,远小于年初规划的327万吨的计划。从乙二醇产能结构上来看,煤制乙二醇产能占比将逐步扩大。基于我国“富煤、贫油、少气”的能源分布现状,近年来煤化工逐步兴起。按照未来几年我国乙二醇投产计划,煤化工仍占主流,因此煤制乙二醇产能占比有望进一步提升。截至2019年底,国内煤制乙二醇总产能491万吨/年,占国内乙二醇总产能(1159万吨/年)的42%,国内煤制乙二醇企业产能见表2。

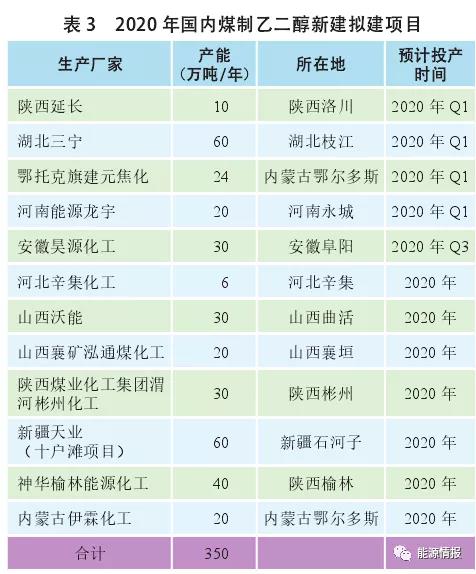

从煤制乙二醇产能区域分布来看,有356万吨产能集中在中西部地区,主要原因是煤炭资源丰富,煤炭价格低,具有原料成本优势。国内乙二醇产能快速增长期在2020年及以后时期,将以煤制乙二醇为主(见表3)。

预计在2020年,国内有超过350万吨煤制乙二醇新建产能陆续投放市场,届时煤制乙二醇产能将达到841万吨/年,约占总产能的56%,占据国内乙二醇总产能的半壁江山。

3我国煤制乙二醇产品竞争力分析

目前我国乙二醇存在巨大资源缺口,国内产量暂不能满足需求,2019年乙二醇对外依存度为55%,未来几年仍将需要大量进口。石油路线乙二醇产能增长只能通过新上的大型炼化一体化项目配套来实现,限制了其产量快速提升,2019年以后3年内,国内仅有3套共180万吨的新建产能陆续投放市场。煤制乙二醇是否能够顺利发展,取决于其本身是否具有竞争力,主要体现在生产成本、产品质量和物流方式3个方面。

3.1生产成本

除煤制乙二醇因产品质量尚不能完全满足于聚酯行业要求外,国内乙二醇的竞争主要是价格竞争,价格竞争优势直接来源于生产成本。目前国内生产乙二醇主要有:乙烯制、石脑油制和煤制乙二醇,也就是石油路线和煤路线制乙二醇。

3.1.1石油路线生产成本分析

石脑油制法计算方式采用美元计算,计算公式按目前国际上通产算法,其中乙二醇外盘成本=0.81×石脑油价格+150美元/吨,2018年石脑油制乙二醇平均利润262美元/吨,目前石脑油制乙二醇成本约5060元/吨(石脑油价格为614美元/吨,美元中间价为7.05)。

乙烯制法计算方式换算成人民币计算,计算公式按目前国际上通产算法,乙二醇内盘成本=0.605×东北亚乙烯价格×1.13×1.01×人民币汇率+1000元/吨,2018年外采乙烯制乙二醇平均利润375元/吨,近期由于乙烯价格大幅下跌,乙烯制乙二醇利润回升,目前乙烯制乙二醇成本约4920元/吨(东北亚乙烯价格为805美元/吨,人民币汇率为7.05)。

3.1.2煤制路线生产成本分析

甲醇制乙二醇成本的计算方法:1.74×甲醇价格+1500元/吨,2018年甲醇制乙二醇平均利润372元/吨,但2020年以来因乙二醇价格下跌,导致甲醇制乙二醇亏损严重,目前甲醇制乙二醇成本约5154元/吨(甲醇价格2100元/吨)。

煤路线成本核算以20万吨/年乙二醇项目为基准,假设装置100%开工运行,同时,内蒙古地区以褐煤为原材料(消耗量为5.6吨/吨产品),中部地区(山西、河南)以无烟煤为原材料(消耗量为3.2吨/吨产品),此外,由于乙二醇主要消耗区域是我国东部地区,而煤制乙二醇企业在西北地区居多,乙二醇运输成本高。2018年9月以来,随着乙二醇价格的大幅下跌,煤制乙二醇的利润大幅压缩,目前煤制乙二醇的成本区间在3950~4200元/吨(不含运费)。

从表4看出,煤制乙二醇到达华东地区的价格为4500~5000元/吨,随着工艺成熟,生产稳定,生产负荷提高,成本还会下降,相比石油路线的乙二醇具有一定的成本优势。

3.2产品质量

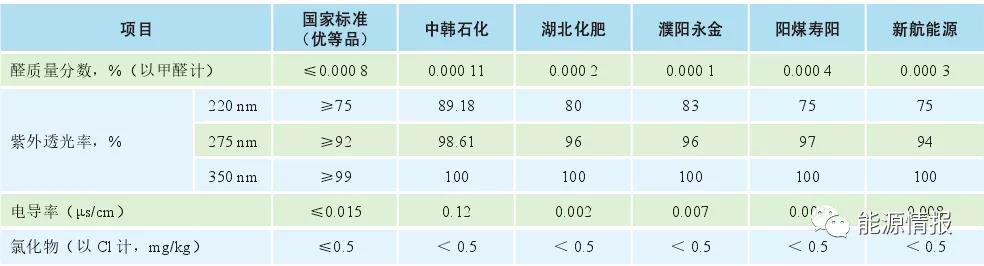

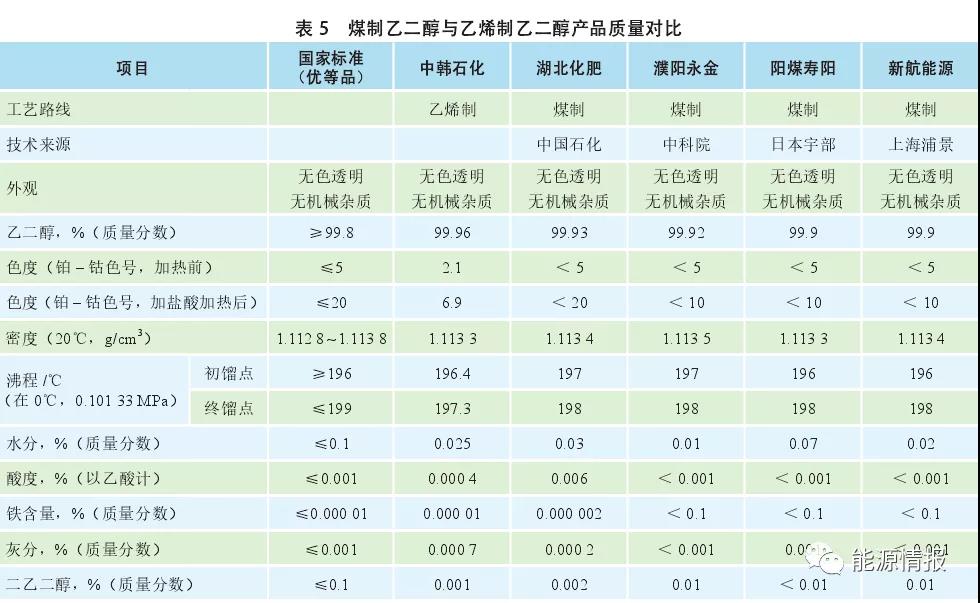

目前,煤制乙二醇主要是在杂质方面与乙烯制乙二醇有差距,导致下游聚酯行业不能大规模应用。国内几种煤制乙二醇代表工艺的质量指标见表5。

从表5看出,煤制乙二醇主要指标都能达到国家标准,但整体质量与乙烯制乙二醇还有差距,特别是色度和紫外透光率这两项比较重要的指标差距较大,这也与煤制乙二醇含有的杂质成分有关,对下游的纤维染色造成困扰。

3.3物流方式

目前,我国乙二醇产品的主要运输方式有4 种:铁路(坦克罐到门)、铁路(槽车到站)、公路和水运。

1)铁路(坦克罐到门),目前国内大部分煤制乙二醇都采用坦克罐铁路运输到距客户较近的火车站,然后卸下坦克罐再汽车运到客户储罐,卸空后再返空。每个坦克罐约装26吨。该运输方式的优势点是门到门,缺点是装载量少。

2)铁路(槽车到站)是液体产品最传统的运输方式,但目前工厂和客户所在地具备铁路到站和接卸资质的较少。目前只有中韩石化、四川彭州、燕山石化等极少几个大型国企具备发运条件,煤制乙二醇都不具备槽车发运条件。这种运输方式优点是发运量大,一个槽车可装56~68吨,缺点是需发运和接卸站点,不能门到门,另外还需自备槽车。

3)公路是当前中短距离最常用的运输方式,适合在600千米范围内运输。运距过长,则运输费用不具有经济性。

4)水运是当前乙二醇最经济的运输方式。优点是运费低、运量大,缺点是只能到达有需要的港口,且港口必须具备装卸乙二醇的条件。目前企业应用水运的煤质乙二醇只有中国石化湖北化肥分公司。由于下游靠近港口,能接卸船舶的聚酯工厂少,所以水运到主流港口,还需进罐和进行公路转运。

综上所述,铁路(坦克罐到门)的运输方式是煤制乙二醇最主要的运输方式,具有中长距离运输和门到门的优势,也是一种竞争优势。

4结论

1)我国是煤炭资源大国,煤制乙二醇发展迅速,竞争优势主要体现在成本优势和物流到厂。劣势主要体现在产品质量竞争力还不强,质量还有很大改进空间,以及物流运距远,小批量运输制约。

2)2019年国内乙二醇的消费量达到1800万吨,进口量约为1005万吨,对外依存度仍达5%,且今后几年,聚酯行业还处于扩产周期中,供需缺口近几年还将加大,煤制乙二醇仍具有广阔前景。

3)近两年,煤制乙二醇迅速发展,2019年煤制乙二醇产能占国内总产能的42%。国内乙二醇总产量同比增长33%,其中,煤制乙二醇产量环比增加76万吨,增幅达39%,高于乙烯制乙二醇。

4)受制于煤制乙二醇产品质量问题,下游聚酯行业应用还比较谨慎,部分民营企业掺用比例较高,但国营企业仍不愿提高用量,仅在常规品种上使用煤制乙二醇,在质量提高和下游应用推广上还有很长的一段路。

煤制乙二醇生产厂家应寻求与下游企业合作,在当地建设聚酯工厂,或自己配套建厂,在周边地区消化,避免长距离运输至华东地区。同时,与下游大型聚酯企业合作,共同攻克难题,改进产品质量,提高煤制乙二醇的市场竞争力