太钢不锈:不锈钢产能有望迈入千万吨级、普钢毛利提升,未来可期

(报告出品方/分析师:申万宏源证券 孟祥文 施佳瑜)

1. 不锈钢航母起航

1.1 太钢集团是直接控股股东,国资委为实控人

太钢集团是公司直接控股股东,国资委为公司实控人。

公司是由太原钢铁集团独家发起、公开募集设立的股份有限公司。

1998 年 6 月太钢不锈成立,同年 10 月公司在深圳证券交易所上市。

2006 年 6 月,公司完成对太钢集团钢铁主业资产的收购,自此拥有了完整的钢铁生产工艺流程及相关配套设施。

山西省国有资本运营有限公司根据其于 2020 年 8 月 21 日与宝武集团签署的协议,向中国宝武无偿划转其持有的公司 51%股权,2020 年 12 月 28 日太钢不锈公告本次划转事项已于 2020 年 12 月 23 日办理股东工商变更登记手续。

由此,中国宝武持有太钢集团 51%股权,成为公司间接控股股东,公司直接控股股东仍为太钢集团,实际控制人由山西省国资委变更为国务院国资委。

截至 2021 年 9 月,太钢集团持有公司 63.31%的股份。

1.2 公司主营业务为不锈钢及普碳钢材的产销

目前,公司的粗钢产能约为 1294 万吨/年,钢材产能 1349 万吨/年,权益产能 1334 万吨/年,其中不锈钢产能为 442 万吨/年(权益 427 万吨/年)、普碳钢材产能为 907 万吨/年。公司是全流程炼钢企业,主要从事不锈钢及普碳钢材、钢坯等钢铁产品的生产、销售业务。

公司主要产品有不锈钢、冷轧硅钢、碳钢热轧卷板、火车轮轴钢、合金模具钢、军工钢等,其中不锈钢产品实现了品种规格全覆盖。

公司通过优化品种结构、开展国内短缺钢材品种的研究与开发工作,成为了国内唯一可以同时生产超级奥氏体、超级双相、超级铁素体和超级马氏体不锈钢的生产厂家,重点产品批量应用于石油、化工、造船、铁路、汽车、城市轻轨、大型电站、“神舟”系列飞船等重点领域和新兴行业。

软态不锈钢精密箔材(手撕钢)、笔尖钢、高锰高氮不锈钢、第三代核电用挤压不锈钢 C 型钢等新产品为我国关键材料的国产化发挥着重要作用。为了推进由常规产品和同质化产品向特色产品、高端产品、高附加值产品的转变,公司重视创新,因此研发支出较高。

公司研发总投入占营业收入的比重较高,自 2018 年以来保持在 3%以上,截至 21 年 9 月末,公司研发总投入占营收比重为 3.36%,而 SW 特钢 II 行业的平均值为 2.85%,公司研发投入占比高于行业平均。

公司现有 16 个产品系国内市场独有、30 多个品种成功替代进口,电磁纯铁、超纯铁素体、双相钢、高碳马氏体、无磁钢、铁路客货车用钢、火车轮轴钢等 20 多个产品市场占有率国内第一,具有较强的市场竞争力。

建立与战略相适应的直销、分销和出口“三位一体”的营销体系。

公司已与中石油、中国中车等下游行业龙头企业签署了战略合作协议,形成了长期、稳定的合作关系,直销比例稳定维持在 60%-70%左右。

同时,公司逐步完善集仓储、加工、配送、服务为一体的 分销体系,强化外设销售公司分销管理和重点区域的市场建设,通过与部分钢贸企业的长 期合作,以分销方式进一步拓展产品需求、扩大市场占有率。公司出口占比有 5%以上,其中以不锈钢为主。

2015 年至 2021 年 9 月末,公司钢材产品销售中,公司钢材总销量中出口部分占比从 13.25%下降至 5.31%,但出口仍保持一定的份额,其中不锈钢产品占出口量在 60%以上,但是出口部分占公司不锈钢总销量的比例近年来有所下降。

碳钢有 96%以上为内销,公司现已形成了国内 8 大区域共计 21 个销售公司的营销网络,同时在佛山、沈阳、青岛、烟台等城市建设钢材物流加工配送中心。

依托于集团的支持,公司成本优势显著。

在公司的钢材生产中,原辅材料的占比高达 70%。太钢集团自有铁矿储备充足,可完全满足公司采购需要。

截至 2021 年 9 月底,集团拥有峨口铁矿、尖山铁矿和袁家村铁矿等 3 座铁矿,合计资源储量达到 15.30 亿吨,自有矿山铁矿石年开采能力为 3950 万吨。

2021 年截至 9 月末,集团矿山铁精粉产量为 1066.26 万吨,铁精粉品位及生产规模均能满足自身钢材产品生产需求。

公司铁矿 100% 来自太钢集团,叠加公司焦化自给率达 90%,公司成本优势明显。公司营业收入以不锈钢材收入为主。

从 2015 年到 2021 年,公司不锈钢材的营业收入始终占总营收的 50%以上,而普碳钢材和普碳钢坯对总营收的贡献不断增大。

预计 2021 年不锈钢材产品实现营业收入 567.02 亿元,占总营收的 56%;普碳钢材产品和普碳钢坯产品营收占比分别为 29%和 12%。

普碳钢材毛利率更高,但公司毛利构成中不锈钢业务占比更大。

由于不锈钢的下游较普钢更为分散、且与消费更为相关,因此不锈钢的周期性弱于普钢,近年来公司不锈钢业务毛利率波动更小,在钢铁行业低谷的 2015 年,不锈钢毛利率为 8.57%,明显高于其他业务板块。

2017 年供给侧改革以来,随着普钢行业景气度提升,普碳钢材及钢坯的毛利率触底反弹,2020 年已超越不锈钢的毛利率。

但是,不锈钢材的毛利占全公司毛利比重最大。2015 年不锈钢占毛利比重超过 90%,但近年来随着普钢价格上涨,普钢业务已明显改善,预计 2021 年不锈钢材的毛利占比为 43%,普通钢材为 39%,普通钢坯为 15%。

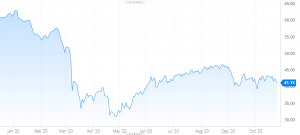

受益于供给侧改革,公司业绩大幅增长。

2014 年-2016 年,钢铁行业整体景气度不佳,公司经营业绩出现大幅下跌,营业收入分别同比下降 17.38%、21.73%、16.45%。

2017 年-2018 年,供给侧改革初显成效,公司营业收入同比上涨 19.34%、7.61%。

2019 年-2020 年公司营业收入小幅下降。但 2021 年,受益于粗钢减产预期带来的钢价上涨,公司实现营业收入 1014.37 亿元,同比增长 50.46%。

2015 至 2016 年,归母净利润由-37 亿元大幅回升至 11.46 亿元,同比增幅高达 130.87%。

2017-2018 年受益于钢价高位运行,公司盈利接近 50 亿元,但 2019-2020 年随着需求下降、钢价下跌,公司的盈利下降至 20 亿元左右。

但 2021 年以来受益于钢价上涨,公司盈利 63.10 亿元,同比大幅增长 263.63%,盈利状况大幅改善。

2. 不锈钢业务:“十四五”期间产能有望大幅提升

中国是最大的不锈钢生产及消费国。

2021 年,中国不锈钢粗钢产量为 3063.2 万吨,同比增长 1.63%,产量位居世界第一,相比于 2011 年的 1049 万吨有大幅提升。

2021 年我国不锈钢表观消费量 2610.1 万吨,居全球第一。

我国是不锈钢净出口国。

2010 年起,中国不锈钢产量突破千万的同时正式成为不锈钢净出口国。

2010-2014 年,不锈钢出口量复合增速达到 26.24%。

2015-2020 年期间,由于钢铁行业供给侧改革带动产能出清以及国际贸易政策的变化,我国不锈钢出口量维持在 340-400 万吨区间。

2021 年我国不锈钢出口量首次突破 400 万吨,达到 446 万吨。不锈钢主要出口至韩国、中国台湾及东南亚等地。我国不锈钢主要出口韩国、中国台湾、越南、意大利、印度及俄罗斯等国家,截至 2020 年,我国不锈钢出口至韩国及中国台湾的比例达到 25.62%,出口至越南、印尼、马来西亚及泰国的比例达到 24.33%。

我国不锈钢消费结构将逐步转向中高端市场。

系列占比方面,国内 200 系、300 系、400 系产量占比分别为 29.57%、49.19%和 20.46%,其中 300 系占比低于全球(不含中国)约 4 个百分点,而 200 系占比高出全球(不含中国)约 18 个百分点。我国在高等级不锈钢的消费水平上仍有相应差距,200 系产量比例有较大压缩空间。

目前国内双相不锈钢产品主要在油气输送、化学品船制造、核电、建筑等领域拓展。尽管我国已经在压力容器行业的超级奥氏体不锈钢、核电用挤压不锈钢等刚实现了进口替代,但仍有大量高端新材料领域属于空白。

总体而言,我国不锈钢行业呈现整体供给略过剩的情况,但高端产品系列供不应求。