预见2023:中国能源和化工行业发展趋势

2022年,由于全球经济环境及疫情影响,中国各行业的发展趋势尽管长期向好,但仍充满诸多不确定性。2023年,随着国内疫情防控措施不断优化,能源化工市场将会迎来哪些变化?又会有哪些新的经济增长点?日前,国际知名咨询公司罗兰贝格发布《预见2023:中国行业趋势报告》,通过解读政策走向、观察新闻热点、总结研究成果,对汽车、工业、化工、能源、交通运输与物流等多个领域发展趋势进行展望预测。本报特选取能源化工相关内容,敬请关注。

能源:把握转型节奏是未来制胜关键

近年动荡的全球能源局势与逐步深化的碳达峰、碳中和战略正在深刻改变着中国能源行业的转型进程,很多能源企业正处在一个关键的历史节点上。党的二十大报告突出了“能源的饭碗必须端在自己手里”的重要性,同时也强调要坚持立足中国能源资源禀赋,坚持先立后破,有计划分步骤实施“双碳”战略和能源转型。因此,对转型节奏的把握成为企业未来制胜的关键。

趋势1:火电“转变”中重回能源安全压舱石

整个火电行业在经历了2021年和2022年大面积亏损之后,未来在业绩增长方面仍然面临着显著挑战,例如发电装机利用率低、发电成本收入倒挂等问题,煤电行业整体赢利性承压,资产负债率保持高位。上游煤电联营,中游提质增效、末端治理、清洁化改造,下游灵活改造、供热改造等,将成为煤电企业冲出重围,回归压舱石的关键,重点在于实现“三大转变”。

第一大转变是实现火电从电量主体向容量主体的转变,即加强灵活性改造。中国以火电为主的电源结构决定了未来电源灵活性的主体仍然需要从火电入手,这意味着机组灵活性改造的深度和广度有待进一步提高。灵活性改造的核心目标是充分响应电力系统的波动性变化,实现降低最小出力、快速启停、快速升降负荷三大目标。

第二大转变是实现从高碳排放到低碳排放电源的转变,即加强超低排放改造。短期内火电厂将通过持续加大煤电先进超低排放、节能技术和装备的应用力度,采用多种污染物高效协同脱除集成系统技术、优化排放标准、降低度电煤耗水平等措施,持续降低机组的碳排放水平。

第三大转变是实现从单一供电到多能互补的转变,即推动热电联产运营创效。利用煤电一体化、热电联产、热电冷联产、循环综合利用等优惠政策,积极开拓工业用户、供热和供冷市场,进一步扩大热电比,围绕工业用户因地制宜拓展热电联产增量空间,提升能源利用效率,降低单位碳排放。

趋势2:风光大基地和分布式齐头并进

“十四五”期间,风光大基地政策将成为推动集中式光伏及风电装机规模进一步扩大的主驱动力。第一批大基地共97.05吉瓦(10亿瓦发电装机容量),预计2023年全部完成并网;第二批大基地共42吉瓦,预计2024年完成全部并网;第三批大基地目前已开始报批。预计“十四五”期间总装机容量约2亿千瓦,以沙漠、戈壁、荒漠为重点推进方向。对比一般光伏平价项目,风光大基地项目在用地成本、外输线路等方面具备一定非技术成本优势,短期内仍是能源企业争夺的主要战场。

预计分布式光伏将在中国电源结构中占据重要地位,碳中和、潜在改造空间及支撑政策共同发力,推动项目遍地开花。其中,工商业分布式光伏相较而言会更为成熟,“整县光伏”开发及BIPV(光伏建筑一体化)市场潜力可观,且广受资本关注。2022年“整县光伏”发展如火如荼,或成为未来若干年分布式光伏增量的主驱动,然而在实际落地过程中仍将面临农村配电网容量不足、实施难度边际递增等挑战。此类项目的商业模式不断创新,其中自建模式将持续主导,而开发后出售资产模式的占比将呈上升趋势。

趋势3:电力体制改革深化

2023年,中国电力市场建设步伐将稳中有进。国家提出2025年全国统一电力市场体系初步建成,国家市场与省区域市场协同运行,2030年体系基本建成,全国和省区层面市场联合运行。目前中国已初步建立了空间上覆盖省内、省间,时间上覆盖中长期及现货,品种上覆盖电量、辅助服务等较为完备的电力市场体系。

电力现货市场正处于试点建设阶段,第一批省级现货市场正连续运行,第二批试点逐步启动模拟试运行,其他试点已上报方案,省间现货启动了结算试运行,工商业用户直接或通过电网代理购电方式间接参与现货交易。

辅助服务市场建设方面,在过去电力现货市场尚未建立的背景下,部分区域市场为增强电力系统灵活性,减小峰谷负荷差,推出了调峰辅助服务产品。辅助服务需求用量将快速增加,当前辅助服务电量仅占全社会用电量的1%。随着新能源的广泛接入,未来辅助服务电量预计将达到5%的发达国家水平。

电价体系将逐步由单一电量电价向综合电价模式转型,逐步丰富电厂的盈利来源。电力成本压力将逐步向下游传导,并逐步、适当平衡居民与工商业间的承压分配。其中居民及农业销售电价将保持相对稳定,但存在通过引入分时电价、拉大阶梯电价差等措施涨电价的可能。

趋势4:天然气在波动中前行

过去一年,受地缘政治等黑天鹅事件影响,天然气国际市场价格在高位波动,叠加国内疫情因素,中国2022年整体天然气需求小幅萎缩。但预计在“双碳”目标下,天然气将是中国“双碳”进程中唯一的战略过渡性能源,其发展节奏将重归增长曲线并呈现四大特点。

第一是稳增长。作为非化石能源过渡阶段的重要选择,天然气在电力及工业领域的应用将成为其“十四五” 及“十五五”期间主要增量。一方面,天然气是灵活性备用电源的最佳选择,作为清洁能源调峰,其装机容量在达峰前将有巨大增长空间;另一方面,工业用煤短期内电气化难度大,工业“煤改气”仍将成为当前主流脱碳路线。

第二是早达峰。去碳化进程中,天然气在深度替代煤炭的同时也将面临电能等其他能源形式的竞争与替代,因此天然气消费达峰时间预计提早在2035~2040年。

第三是低峰值。在非电力部门,由于能源效率提高、电能及氢能对化石燃料的替代,碳中和情境下天然气需求达峰高点有所下调。

第四是短平台。天然气消费达峰后将更早更快下坡,如电力应用领域气电灵活性或被储能、DSM(需求侧管理)等技术逐步替代。

趋势5:用能侧启动低碳化转型

2022年,低碳正在成为新的核心国际竞争力。这一年,欧美发达国家启动建立了碳边境调节机制,对高碳排放的进口产品追加碳成本,其中欧盟已经通过提案,将于2027年实施,美国和日本预计也会逐步跟进,希望解决高耗能产业由于发达国家严格气候政策出现转移外流的问题。碳边境调节机制将通过增加碳成本,减少该类产业转移,以此增强本土产业的成本竞争力。

对典型的商品来说,全生命周期各环节均存在减排机会,分别对应着绿电采购、产品创新、低碳采购等多项减排举措的实施,其中通过绿电采购来优化能源结构是化工、钢铁等很多高耗能企业最优的减碳途径。因此,越来越多的能源企业开始参与到用能侧的低碳化转型,通过帮助客户重构投资决策、业务方向、能源结构、运营管理等,实现降本降碳与额外收益,进而增强商品的国际低碳竞争力。

胜利油田海洋采油厂供应站资产库周边区域光伏发电项目。张 灿 摄

化工与新材料:行业景气度有望回升 进口替代将成主旋律

2023年,受益于国内稳经济政策逐步落地等因素,化工行业有望触底反弹。自主替代技术持续推出,企业出海或迎来新一轮热点。传统企业在品牌传播与营销模式优化创新方面渐渐普及,既拼“硬技术”,也比“软形象”。

趋势1:行业走势触底反弹 产业供需回暖向好

2022年以来,通胀上行、美联储加息等因素导致全球经济承受较大下行压力,国内疫情反复及地产等行业下行因素给中国经济带来较大冲击;下游需求不振,化工产业景气度低迷。2023年,伴随美联储加息逐步放缓、国内稳经济一揽子政策和接续措施的加快落地,国内需求有望整体复苏。尤其在化工领域,受益于国内对房地产等行业支持政策的出台,相关上游化工品与原材料景气度有望回升。与此同时,受地缘政治影响,欧洲天然气供应紧张深度影响当地化工企业开工满产能力,这为中国化工企业进一步供应海外市场创造了较大空间。值得关注的是,全球经济增长挑战重重,国际市场需求仍是影响中国化工产业持续回暖的不稳定因素。

趋势2:国产替代进程持续 中企出海升级可期

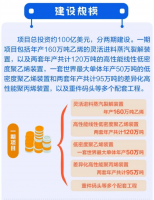

近年来,逆全球化因素持续驱动国内化工企业打造产业自主技术核心竞争力,进口替代将成为未来化工市场的主旋律。当前,中国化工企业正持续加速国产替代进程,积极推动领先技术自主研发、供应链重塑、替代性产品筛选等。2022年,多家本土企业推动己二腈项目建设投产,标志着外企对己二腈技术的封锁及垄断局面基本被打破;聚乳酸项目正式进行环评公示,代表了国内企业对丙交酯合成技术的掌握。更进一步看,部分基础化工产业、已初步完成替代的产业及中国固有优势的产业不满足于止步国内市场或通过贸易渠道触达海外客户,正逐步寻求出海的机会和可能。

趋势3:外资筹谋搬迁扩产 中国仍是投资良港

受地缘政治深刻影响,欧洲能源消费成本激增,部分化工企业谋求向海外搬迁产能。能源成本可控、供应链配套齐全、本地消费可观成为其选址的重要标准。放眼全球,中国仍是外资企业的优先选择之一。

面对部分产品国产替代的挑战,大多外商选择快速扩大这些产品及其下游的产能,充分参与市场竞争,凭借优异的技术、工艺与运营能力在尽可能长的周期下持续保持市场影响力与占有率。例如,近年多家外商已经或规划在国内对己二腈下游尼龙66装置进行投资扩产。2023年,化工固定资产扩表进程中,外商将通过转产和扩产扮演十分重要的角色,这也向全球表明,凭借完备的供应链体系与配套,中国作为国际投资良港的地位依旧稳固。

趋势4:新能源投资热情高 优胜劣汰成为常态

近年来,新能源汽车的旺盛需求掀起锂电池、原材料的大规模扩产浪潮,行业投资热情高涨,然而从总体供需表现来看,新能源产能过剩警报或已拉响。以锂电池主要材料为例,磷酸铁锂、负极材料、电解液溶剂、六氟磷酸锂等产品到2025年的规划总产能都将相当于当年预计需求的1.5~4倍。2023年,产能过剩的来临或将市场的充分竞争推向顶峰,优胜劣汰的市场规则将倒逼本土企业持续提升工艺技术、生产效率,增强客户黏性。大浪淘沙,唯有具备优质产品性能、成本优势与核心客户资源的供应商,才能成为最后的赢家。

趋势5:软实力重要性凸显 品牌营销渐成焦点

伴随国内化工企业技术研发与精益生产硬技能的提升,以品牌营销为代表的软实力提升也逐渐提上日程。数字化时代下,由于信息获取的壁垒大幅降低,B端(企业用户商家)客户对服务体验、产品性能的要求也越来越高,同时对优质解决方案体验的期待逐渐发展到整个生命周期。在此背景下,化工企业逐渐开始思考——原有企业文化、品牌营销等软实力是否能满足当下的客户需求,为他们提供更好的服务?化工行业的国际领先者通常重点关注品牌价值传播,努力实现卓越的客户体验。他们将客户体验融入企业思维模式,在战略层面从以产品为中心转变为以服务与解决方案为中心。2023年,中国化工企业正逐步开启构建软实力的探索之路,除了持续优化技术研发及生产实力,深度优化品牌营销管理也将成为差异化竞争的“护城河”。(文字由魏佳琪整理)