您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

全球能源转型和技术创新大背景下中国海洋工程企业出海的机遇和挑战

自古以来,海洋便是人类探索与征服的终极疆域,在这颗浩瀚无垠的蓝色星球上,有超过70%的面积被蔚蓝色的海洋覆盖。海洋油气资源已成为全球能源和资源开发的关键领域,随着技术的进步和对深海资源需求的增加,海洋工程行业正经历着前所未有的发展机遇。

本文将深入探讨在新时代背景下,中国海洋工程行业所面临的重大趋势和挑战。我们将分析在全球能源转型和技术创新的大背景下,中国企业如何寻找新的发展机遇,以及如何在变革中寻找到适应和突破的路径。同时,我们将提供战略性的建议,帮助企业在波涛汹涌的国际市场中稳健前行,开拓新的航道。

海洋工程发展趋势

油气开发向海上倾斜,尤其是深远海资源

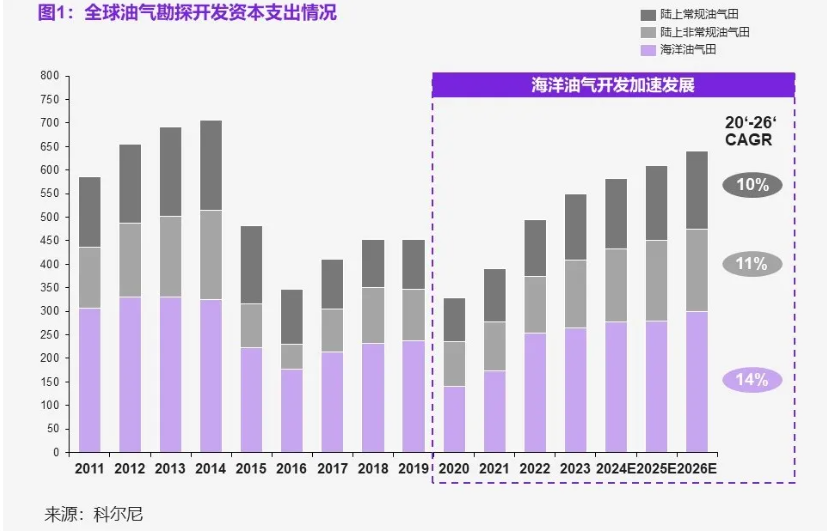

油气田主要可分为陆上常规油气田、陆上非常规油气田、海洋油气田三大类型。目前,全球陆上常规油气田(除中东地区外)的使用周期已进入衰退期,产量难以保持,开采成本上升;非常规油气以页岩油气为代表,开采难度较大;而海洋油气资源的储量分布、资本投入及经济性的优势逐渐明显,已然成为全球油气的重要投资方向。

海上油气资源丰富。全球海洋油气分布广泛,形成三湾、两海、两湖的格局。近年来油气勘探的新发现集中在海洋领域,2023年全球新增勘探的油气田中,海洋油气的发现占比超过80%。同时,海洋油气利用率及探明率均低于陆上油气,浅水、深水和超深水的石油探明率分别为28%、14%和8%,远低于陆上的37%,海洋油气仍处于勘探早期阶段,开采潜力巨大。 海洋油气开发已具备经济性。随着海洋油气开发技术、工程和装备水平的不断提高,海上油气项目的建设周期逐渐缩短,海洋油气的开采成本显著下降。从全球原油盈亏平衡线角度,深海油气已经具备较强经济性,深海石油盈亏线处于36美元/桶,仅次于中东陆地石油的32美元/桶, 其盈亏线略好于北美致密油等传统优质陆地供给来源。 上游资本稳定支出。直到2030年,全球年度近海及深远海油气勘探与生产投资都将小幅增加并维系在千亿美元的水平上,以避免因上游投资不足导致的油价上涨及价格波动加剧的可能性。其中近海陆架油气投资将保持4%的年度增长,深水油气投资将保持6%的年度增长

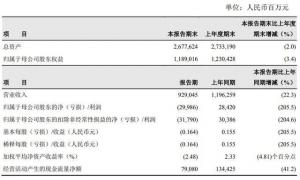

海工装备市场整体回升,其中FPSO

(Floating Production Storage and Offloading) 替代趋势明显得益于原油价格回升,海洋油气资源的加速开发和投资倾斜,全球海工装备市场跨国低谷期正在逐步修复回暖,从订单价格及订单数量上均有显著提升。 海洋油气项目海上油气项目开发周期长、投资额金额大、涉及设备种类多。海洋油气开发项目可以分为勘探、开发和运营三个阶段。不同阶段不同的作业类型所需的海工装备产品有所差异。

深远海开发趋势下,浮式生产平台FPSO需求强劲。随着海洋油气勘探开发向深远海发展,难以建造固定式平台并通过海底管道输送至陆地终端进行处理,浮式生产平台的重要性逐步提升。FPSO具有抗风浪能力强、适应水深范围广、储/卸油能力大以及可转移、重复使用的优点,广泛适合于远离海岸的深海、浅海海域及边际油田的开发,已成为深海油气田开发的主要生产方式,当前FPSO 占全球浮式生产平台比例已达到三分之二。

中国海工企业的机遇与挑战

机遇:中国FPSO业务前景广阔

FPSO 项目工程量大,大多采用EPC 及模块化建造方式。FPSO 体型庞大,重量在5-30 万吨之间,主要包括上部模块、船体和水下系泊系统,通常采用模块化方式建造。总包方中标FPSO 项目后,将项目的设计、建造、总装进行分包,由专业设计公司负责详细设计、生产设计,多个专业承包商建造若干个功能独立和不同结构的单元模块,各模块同步建造完成后,运输到总装商进行组装、集成、调试,最终由总包方负责项目交付。 中国企业从模块、船体建造向设计、总包延伸。全球FPSO 产业链经历了长期的发展,建造中心已由欧美转移至亚洲国家,但欧美企业在核心关键设备及设计方面仍占据主导地位。在总包领域, 50%市场由荷兰SBM Offshore、日本MODEC 等巨头承包商占据,另外50%则由新加坡或韩国海工巨头承揽。中国企业已经在建造、总装环节取得较高的市场份额,并逐渐在设计、总包环节取得了一定突破。

我国未来 FPSO 模块建造前景广阔:

订单来源:随着油价维持中高位,全球FPSO 订单有望继续反弹,其中巴西未来仍为全球新增FPSO 项目主要贡献者,而巴西大部分上部模块均在中国制造,我国FPSO 模块建造订单承接量得到良好保障。

产能保障:过去十年随着海外船舶海工行业大量产能出清,老牌造船强国如韩国、日本等面临着严重的劳动力紧缺问题,产能紧缺,而中国随着造船行业的崛起,具备较强的海工加工能力。

成本优势:中国在原材料及劳动力成本上仍具备较强的优势。如时薪方面,中国建造工人时薪约5 美元,而新加坡、日本和韩国工人时薪分别是11.8 美元、15.6 美元和16.5 美元,是中国的2-3 倍。

综合来看,中国FPSO 建造前景可期,市场份额和综合竞争力将在稳定的基础上不断强化。

挑战:面向海外市场提出更高要求

FPSO项目主要分布于南美、非洲、欧洲为主的海外市场,对国内海工企业的国际化业务能力提出了更高的要求:中国海工企业需要在稳固国内业务的基础上向外扩展并做大做强。

与之同时,海洋工程行业本身依赖于复杂的供应链,包括原材料供应、零部件制造、物流运输等高度专业化的多场景多环节,这就决定了全球化的优势供应链能力将是赢得海外项目并保障项目交付的先决条件。在国内海工企业建设全球供应链能力的过程中,往往会面对“新”“缺”“异”的挑战,需要秉持资源战略适配,区域有序联动,适应国际体系的三大原则。为此,科尔尼基于长期的行业实践提出七大提质优化方向,为中国海工企业构建全球化供应链优势助力。

海工企业全球供应链

提升优化七大方向

01组织先行:

设置总部主导的全球供应链实体组织国际海工项目往往具有很强的当地运营属性,本地化运营可以显著降低物流成本、加快响应速度。并且不同区域业务的差异性大,挑战在于全球各地法规的多样性和复杂性,可能影响中国海工企业的运营成本和市场准入。这要求中国海工企业在不同国家和区域运营时,应该建立相应的属地化供应链团队,以更好的服务当地项目。

全球多地的供应链组织管理的挑战在于如何跨文化管理团队、如何进行高效的沟通与协调、以及如何在全球范围内优化供应链资源分配,为此包括国际领先海工企业在内的众多国际玩家,纷纷选择设置总部主导的全球供应链实体组织。

02资源统筹:

基于标签化对全局资源进行最优调配海工行业是一个技术驱动、资金密集型的行业,其背后需要大量资源进行支撑,包括来自企业内外部的专用物料,专业设备,建造场地,安装船舶,物流仓储等一系列专业资源。并且行业的高门槛,造成优质外部供应商资源本就较少,如果无法对以上这些庞大而又繁杂的资源池进行优化调配,则会出现一边存在资源冗余周转低效,另一边又同时存在供应短缺的两难境地。

因此更加需要通过标签化,打造跨项目,跨区域的内外部整合供应链资源池,实现供给资源按需推荐、集约调配、全局优化。

03策略指引:

制定基于区域项目的供应链管理策略海工行业项目包括设计,采购,建造,安装,运营,维保等较多环节,供应链作为从设计到落地的承接链条,对各个环节均会存在助力或掣肘的可能性,因此前期就需要制定对各环节因素进行考量,从成本,交付,质量维度综合研判后确定的供应链管理策略。

品类间(例如钢缆及电气设备)和项目区域间(例如南美和中东)在供应链策略中存在明显的供应端差异性。因此不能以刻舟求剑式的固定策略进行管理,而应该基于通用品类策略,进行项目及区域调整,并最终积累形成区域性的供应链策略包。

04合作深化:

与全球供应链伙伴不断深化战略合作外部供应链伙伴是中国海工企业走向全球必不可少的重要一环。

对于核心设备供应伙伴,往往在前投标及方案设计中就需要其介入,与他们在技术创新上的紧密合作,是提升整体技术能力,增大海外项目中标赢面的关键要素之一;

对于物料供应伙伴,全球供应总成本优势一方面增加海外项目竞争力,另一方面协同的降本增效亦可为双方带来规模和利润双增长;

对于建造施工伙伴,与他们的合作是配合实现工期内交付的决定因素,例如Technip和Tecnimont均在工期管理上与供应链伙伴深化合作。

05计划联动:

实现供应链各环节多级计划协同联动海工EPCI项目快速响应要求高,工期要求紧张,以导管架为例,从设计到施工到海外安装仅一年时间,对于供应链的快速响应要求非常高。同时设计、采购、施工交织——边设计、边施工、边采购是常态,后续设计的更新与细化常带来物料需求的频繁变化,这也对供应链的响应提出高要求。

为实现海工EPCI项目复杂供应链的高精度管理,可以借助计划仿真技术,通过完备数据基础、提升计划细度、持续迭代项目计划,实现供应链各环节多级计划协同联动。

06物流协作:

搭建全球专业化的三方物流协作网络海外海工项目往往面临物流挑战:

高专业性,运输物资种类繁多,物理属性丰富,对装卸及物流工程控制要求高;

高难度性,EPCI项目,尤其是国际项目,供应源分散全球,海陆空多种联运方式,呈现短期集中发运,工作量大,专业性强,协调难度高;

高风险性,跨时间,跨空间,跨行业,跨专业,跨国别的操作模式,潜在自然,政策,人为等风险因素多,控制难度加大。

为此中国海工企业出海时,可以选择国际物流伙伴进行合作,并通过前期物流规划和过程中物流监控进行有效的物流环节管控。

07风险预警:

进行供应链全链潜在风险识别与预警海外海工项目本身具有严苛的质量/工期标准及高额的违约成本,并且对于中国海工企业出海初期阶段来说,海外重点项目往往又具有示范及品牌效应,所以对供应链风险的管控是不可忽视的。

对于物资类和工程服务类,针对性关注执行过程中的质量保障管理机制的建设,从而确保供应交付时效性与质量,也为实现风险自动识别与预警建立管理基础。

结语长风破浪会有时,直挂云帆济沧海

海洋经济作为“蓝色粮仓”,蕴藏着巨大的发展能量。如今海洋工程装备行业迎来了高速发展期,深水及超深水勘探成为热点领域。随着新油气田的发现,如巴西盐下、东地中海和东非,国际大石油公司纷纷投资于这些新兴市场。

随着“一带一路”倡议的推进和海洋经济的全球化,中国企业将有更多机会参与国际合作与竞争。中国海洋工程装备企业将进一步拓展国际市场,有望在全球海洋工程市场中扮演更加重要的角色。

“三军未动,粮草先行;兵精粮足,战无不胜”,中国海工企业出海第一步就需要打造全球化的优势供应链能力,在这一方面,科尔尼将基于深厚的行业实践积累,为中国海工企业出海保驾护航。