您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

国际工程|热看2024年ENR国际工程设计公司225强

如何阅读表格?

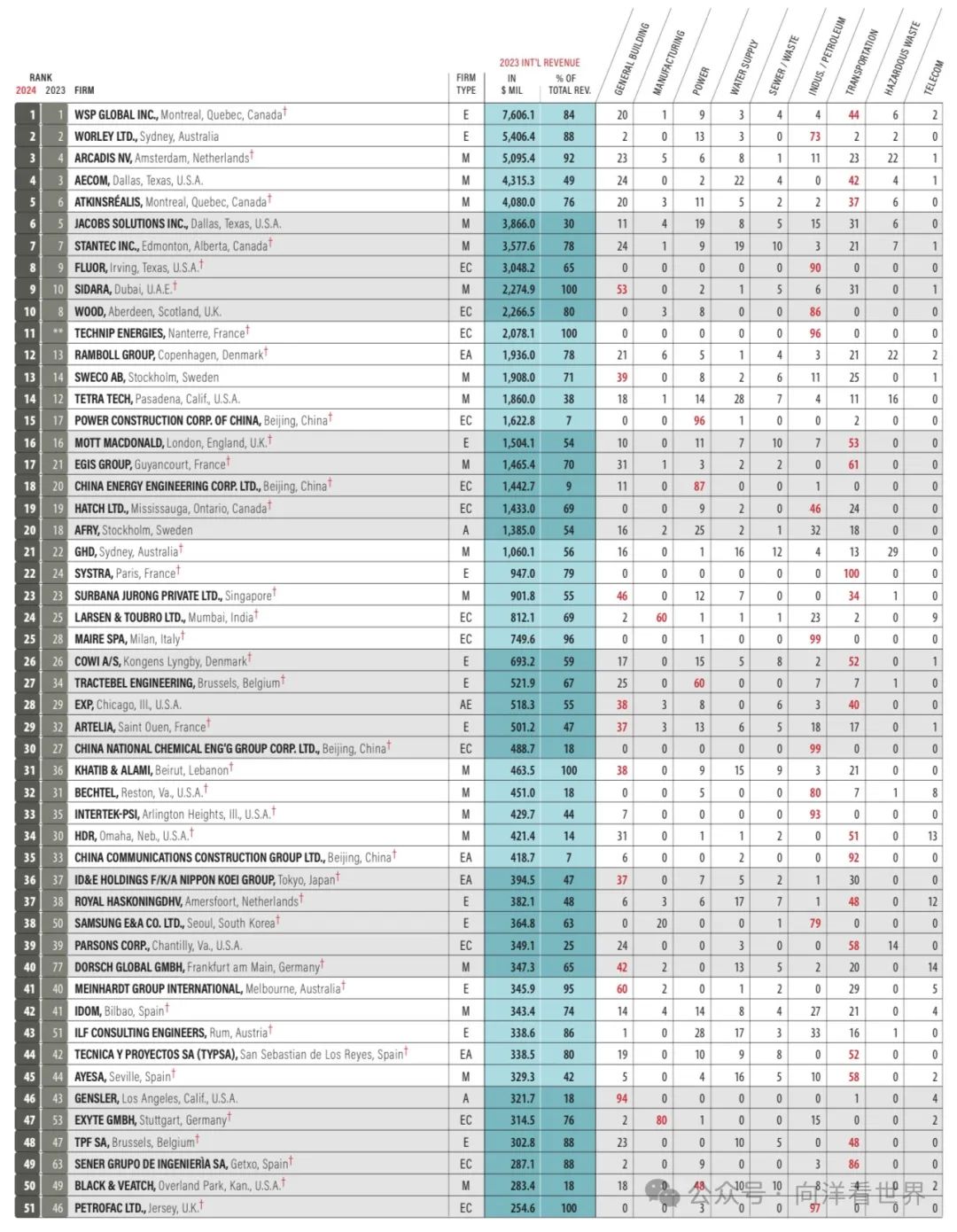

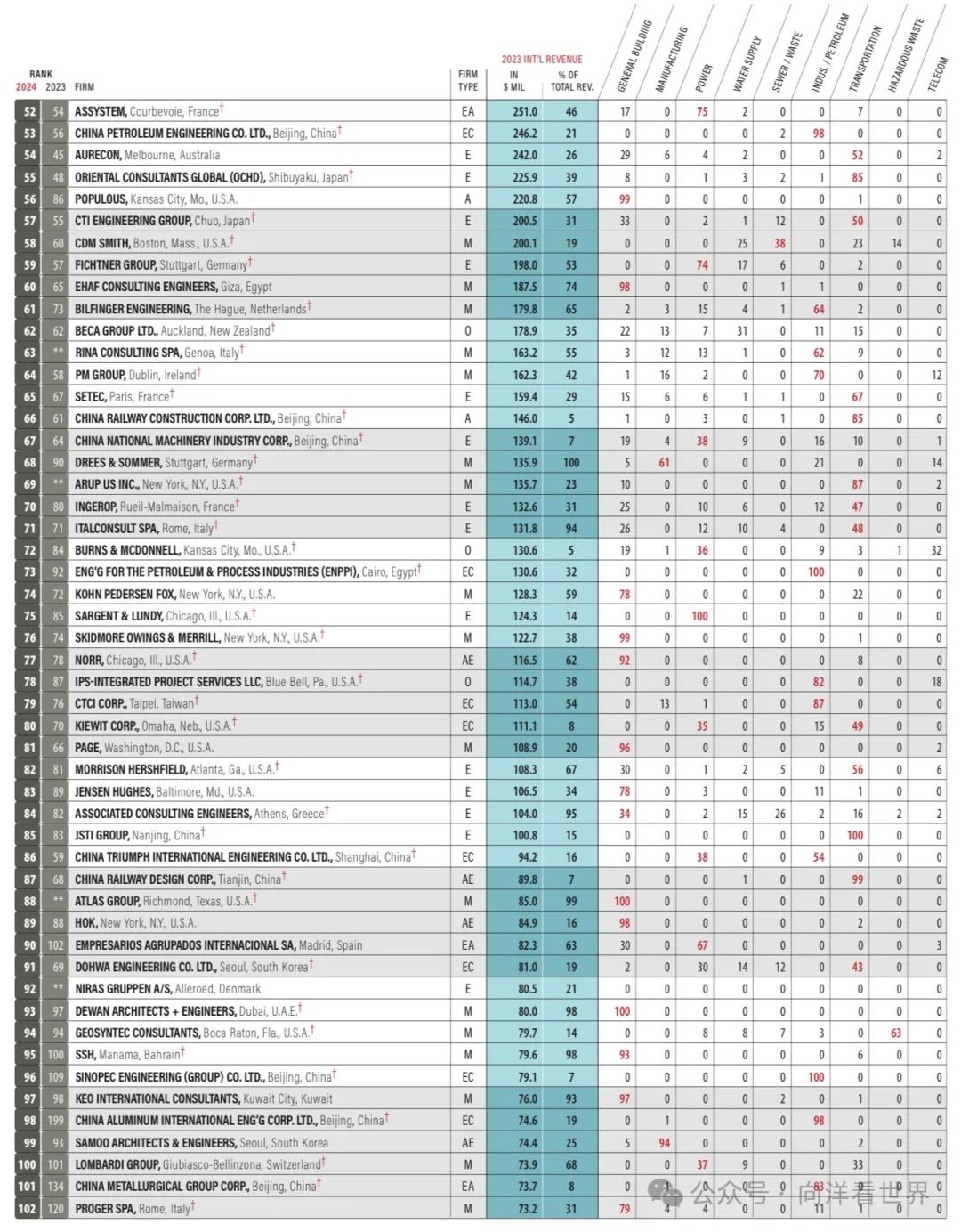

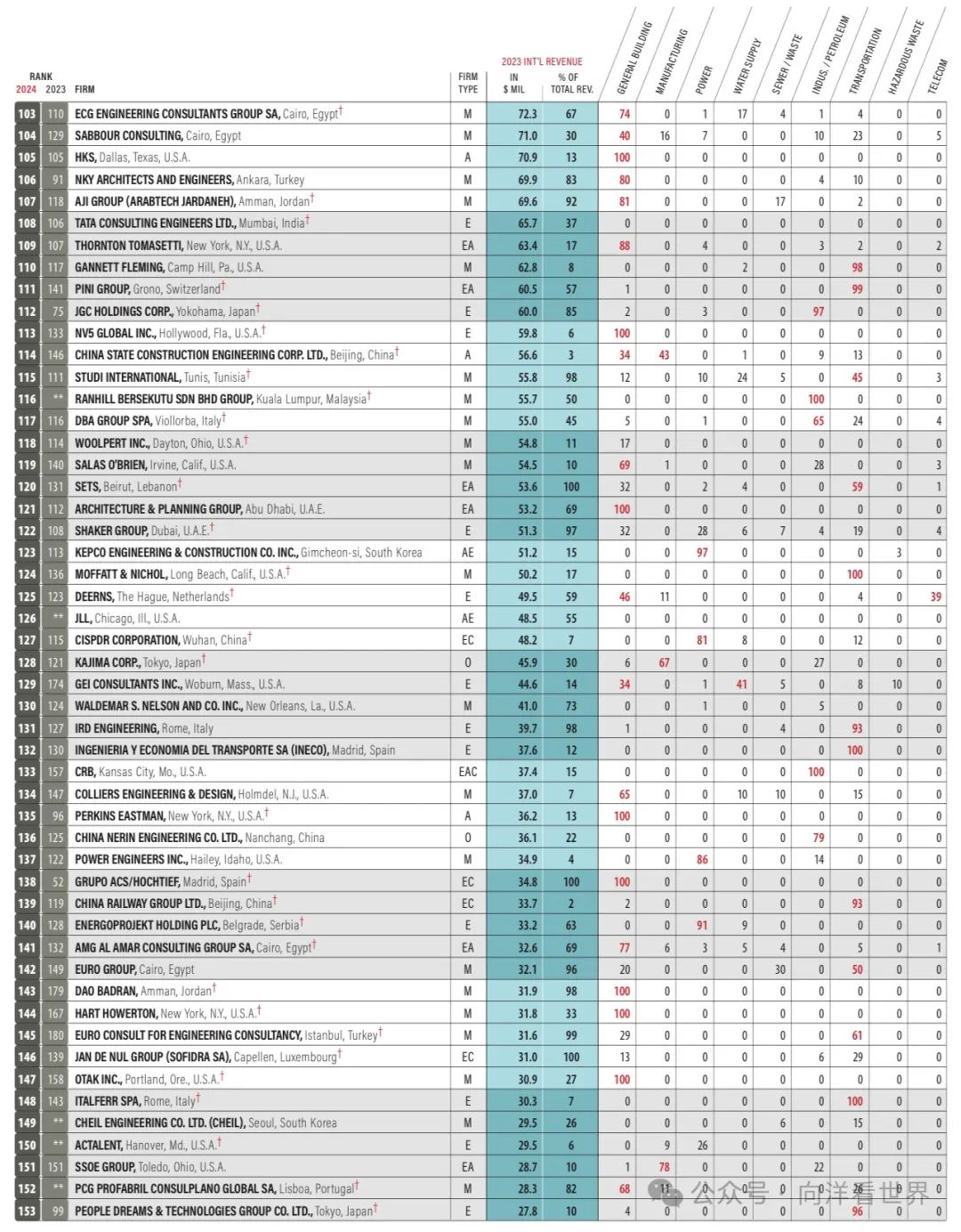

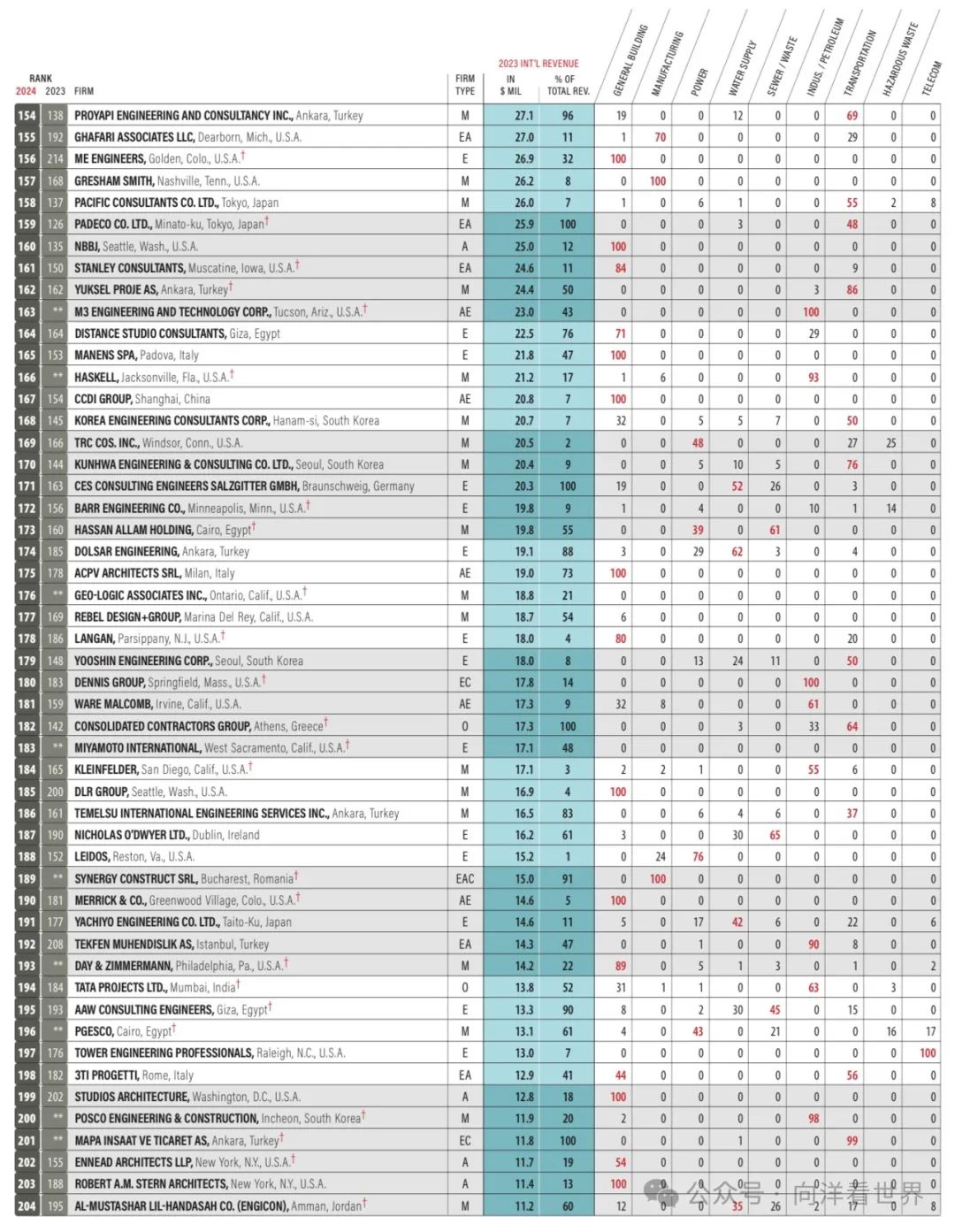

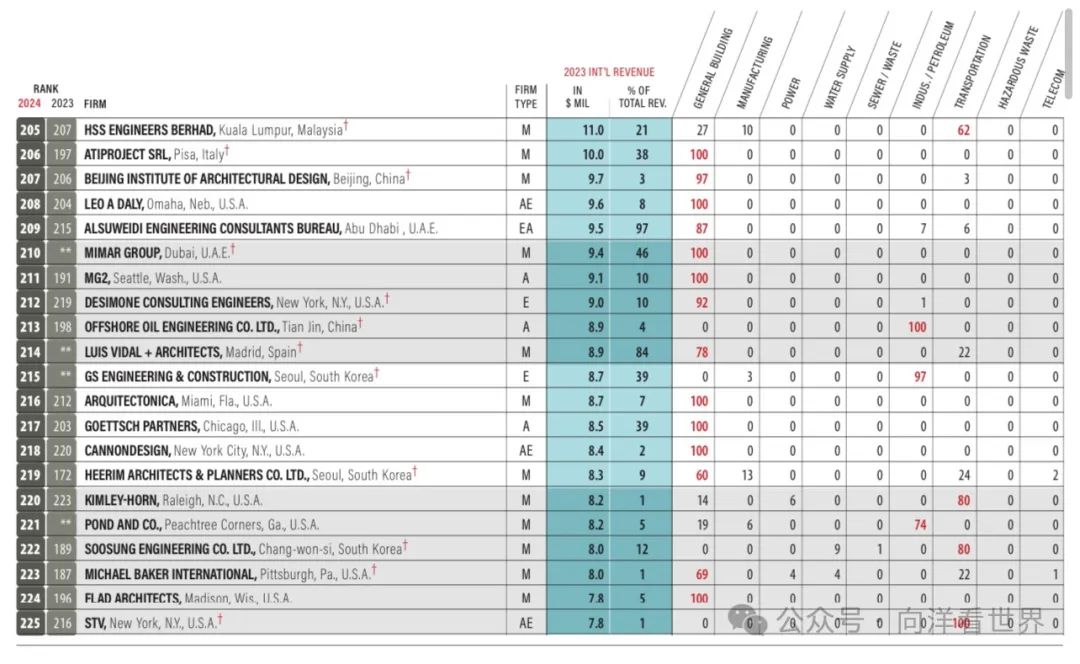

公司排名依据2023 年设计服务收入(百万美元)进行(*)。 拥有子公司的公司以 (t) 表示。**去年未排名的公司。 由于省略了“其他”杂项市场类别和四舍五入,某些市场可能加起来不等于100%。NA-不适用。

公司类型关键词 :A 建筑师,E 工程师,EC 工程师-承包商,AE 建筑师- 工程师,EA 工程师-建筑师,ENV 环境、GE 岩土工程师、GS 地理空间、P 规划师和 O 其他。其他组合也是可能的。涉及太多学科而无法一一列举的公司被指定为M。

普通建筑包括商业建筑物、办公室、商店、教育 设施、政府大楼、医院、医疗设施、酒店、住宅等。

制造业包括汽车、电子装配厂、纺织厂等

电力包括火力发电厂和水力发电厂、垃圾发电厂、输电 线路、变电站、热电联产厂等。

供水包括水坝、水库、输送管道、配水干管、灌溉 渠、海水淡化和饮用水处理厂、泵站等。

污水/固体废物包括卫生以及雨水下水道、处理厂、泵站、 焚化炉、工业废物处理设施等。

加工业包括纸浆和造纸厂、钢厂、有色金属精炼厂、 制药厂、化工厂、食品和其他加工厂等。

石油包括炼油厂、石化厂、海上设施、管道等。

交通运输包括机场、桥梁、道路、 运河、船闸、疏浚、海洋设施、码头、铁路、隧道等。

危险废物包括化学废物和核废料处理、石棉和铅减排等。

电信包括传输线路和电缆、数据中心等。

ENR从1980年代后开始进行了以下主要四种排名:

全球最大250家工程承包商

(The TOP 250 Global Contractors)以企业的全球营业总收入为排名依据,重在体现企业的综合实力。

全球最大250家国际工程承包商

(The TOP 250 International Contractors)排名则依据企业在本土以外的海外工程业务总收入,重在体现企业的国际业务拓展实力。

全球工程设计公司150强(The Top 150 Global Design Firms)”以设计企业的全球营业总收入为排名依据,重在体现设计企业的综合实力。

国际工程设计公司225强(The Top 225 International Design Firms)”的排名则依据设计企业在本土以外的海外工程业务总收入,重在体现设计企业的国际业务拓展实力。

这里分析描述的就是TOP 225。

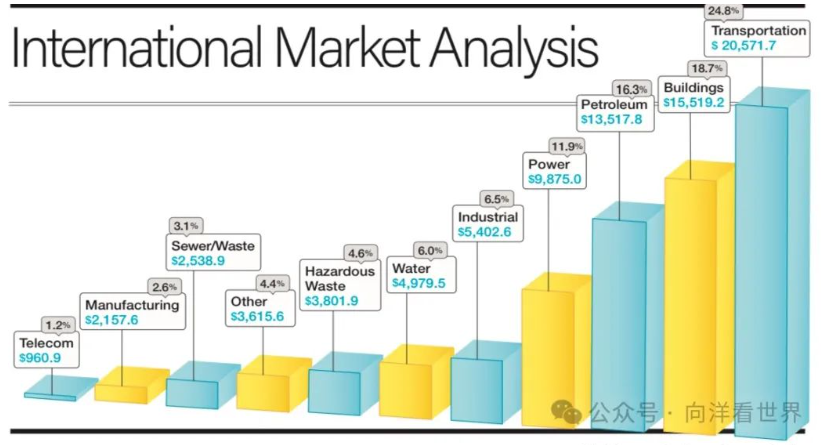

一、从国际市场领域来看,交通、建筑、石化和电力是国际设计咨询市场的四大板块。TOP225的国际业务营收增长12.69%。

交通业务占比24.8%(此前三年的占比分别是:27.1%,27.7%,26%)

建筑业务跃居第二业务占比18.7%(此前三年的占比分别是:19.5%,19.1%,18.1%)

石化业务占比有所回升占16.3%(此前三年的占比分别是:14.6%,13.6%,18.3%),

发电业务占11.9%(此前三年的占比分别是:11.9%,12.4%,10%)通讯业务占比1.3%(此前三年的占比分别是:1.3%,1.1%,0.7%)。

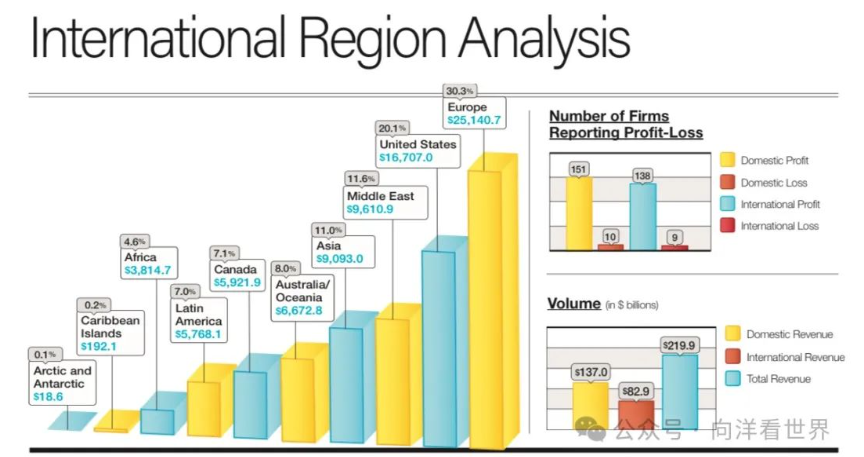

二、按市场区域划分,欧洲、美国仍然最大的设计咨询付费区域。

欧洲占比30.3%(此前三年的占比分别是:29.1%,31.2%,27.6%)

美国占比20.1%(此前三年的占比分别是:20.5%,19.6%,20.3%)

中东市场超过亚洲市场占比11.6%(此前2年占10.0%,9.3%)

亚洲占比11%(此前三年的占比分别是:13.3%,15.7%,13.6%)

拉美市场只占7%(此前两年占比是:6.3%,4.8%)

加勒比海地区只有0.2%(此前2年占比:0.2%,0.5%)

三、在接受调查的公司中,TOP225 公司历年的国际业务收入:

2013:716.3亿美元

2014:708.5亿美元

2015:654.3亿美元

2016:641.1亿美元

2017:645.8亿美元

2018:718.8亿美元

2019:723.1亿美元

2020:674.1亿美元

2021:676.5亿美元

2022:736.0亿美元

2023:829.4亿美元

从统计数字来看,全球225家设计公司的国际业务收入达到了近10年的最高水平。丰收之年

四、225强中美国公司80家(此前三年分别是:81家,79家,76家)他们在全球国际设计业务营收中占23.2%(此前而年分别是:23.4%,23.2%)与去年持平,其中占区域市场的比例分别是:

中东20.7%(此前三年分别是:21.2%,18.9%,15.1%),

亚洲24.4%(此前三年分别是:20.5%,23%,22.9%)

大洋洲36.3%(此前三年分别是:36.7%,21.7%,35.9%)

非洲10.6%(此前三年分别是:6.5%,10.5%,17.2%)

欧洲21.7%(此前三年分别是:24.6%,26.3%)

加拿大63.8%(此前三年分别是:72.6%,68%,71.4%)

拉美48.9%(此前三年分别是:37.9%,37.9%,21.5%)。

225强中中国公司20家(此前三年分别是:23家,23家,24家)他们在全球国际设计业务营收中占6.3%(此前三年分别是:6.2%,6.7%,5.7%),其中占区域市场的比例分别是:

中东7.7%(此前三年分别是:6.5%,6.3%,5.4%),

亚洲23.7%(此前三年分别是:27.8%,29.9%,21.7%)

大洋洲1.2%(此前三年分别是:0.7%,0.7%,2.1%)

非洲24.7%(此前三年分别是:20.2%,14.3%,10.4%)

欧洲3.2%(此前三年分别是:2.5%,1.9%,2.49%)

中国公司在各地的营业收入变化

2021年

合计:4505.1m,其中:

中东:395.1m

亚洲:3174.3m

大洋洲:31.3m

非洲:360.7m

欧洲:392.3m

美国:10.4m

加拿大:0.9m

拉美加勒比:140m

2022年

合计:4526.9m,其中

中东:477.3m

亚洲:2729.3m

大洋洲:48.1m

非洲:599.0m

欧洲:525.7m

美国:7.1m

加拿大:10.3m

拉美加勒比:130.2m

2023年

合计:5239.4m,其中

中东:740.4m

亚洲:2164.9m

大洋洲:77.4m

非洲:940.7m

欧洲:808.2m

美国:10.2m

加拿大:8.9m

拉美加勒比:489.9m

从两年的数字可见中国公司进在中东、非洲、欧洲和拉美加勒比,在亚洲有所衰退。增加的业务多是设计院牵头的总承包业务。

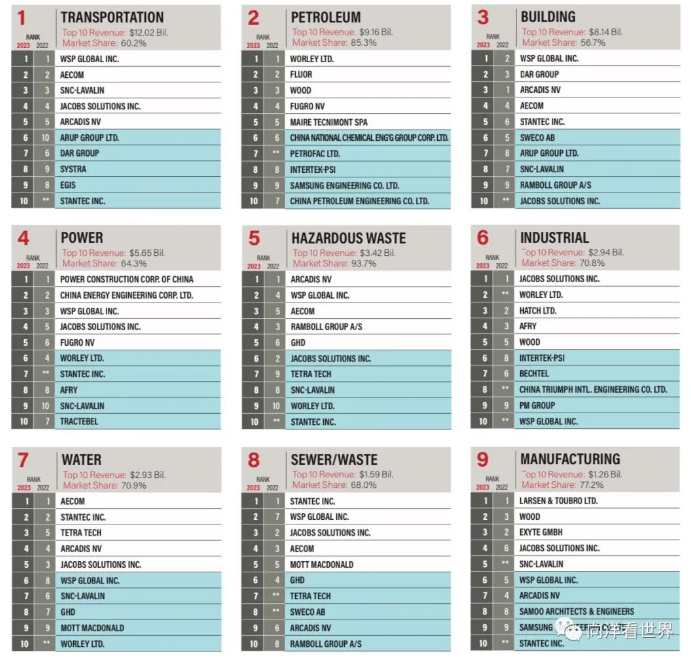

2023年是9大业务线的前10强是:

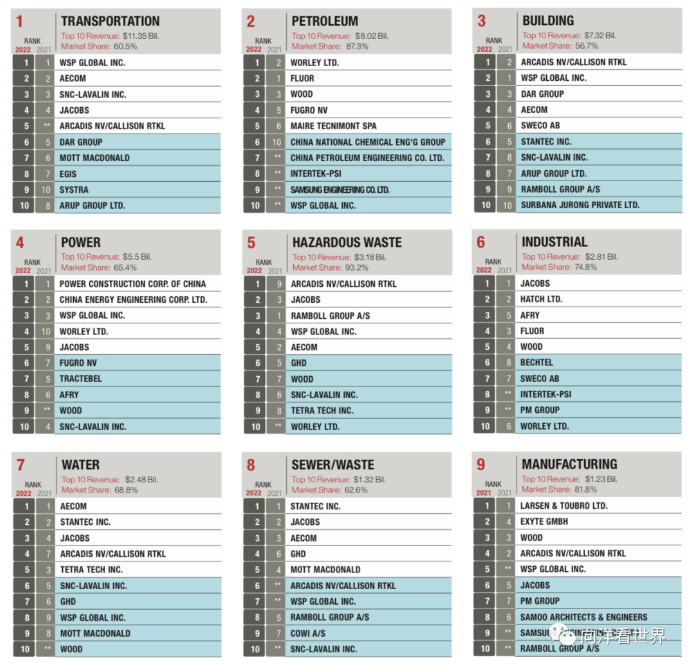

2022年的9大业务线的前10强:

2021年的9大业务线前10强

五、从业务领域来看,

交通三强:WSP、AECOM、朗万灵(和去年排序没变),10强拿走TOP225国际营收的63.6%(去年60.2%)

石化三强:沃利、福陆、德西尼布(去年第三的WOOD被新进的德西尼布强压一头),10强拿走TOP225国际营收的87.8%(去年85.3%)。

建筑三强:WSP、SIDARA、ARCADIS(去年:WSP、DAR、ARCADIS,前年:ARCADIS、WSP、DAR),10强拿走TOP225国际营收的55.8%(去年57.7%)。

发电三强:电建、能建、嘉科(去年电建、能建、WSP,10强拿走TOP225国际营收的68%(去年64.3%)。

工业三强:HATCH、Worly、嘉科(去年嘉科、Worly、HATCH,前年嘉科、HATCH、AFRY),10强拿走TOP225国际营收的70.2%(去年70.8%)。

水务三强:STANTEC、WSP、嘉科(去年AECOM、STANTEC、TETRA(前年AECOM、STANTEC、嘉科),10强拿走TOP225国际营收的76.7%(去年70.9%)。

危废三强:ARCADIS、WSP、RAMBALL(去年ARCADIS、WSP、AECOM,前年ARCADIS、嘉科、RAMBALL),10强拿走TOP225国际营收的95.9%(去年93.7%)。

废水三强:STANTEC、WSP、嘉科)去年STANTEC、嘉科、AECOM),10强拿走TOP225国际营收的68.7%(去年68.0%)。

制造三强:L&T、EXYTE、ARCADIS,去年L&T、WOOD、EXYTE,前年L&T、EXYTE、WOOD),10强拿走TOP225国际营收的76.2%,(去年77.2%)。

从上边比较来看,国际设计咨询行业一定强者恒强,谁更专业谁更强。

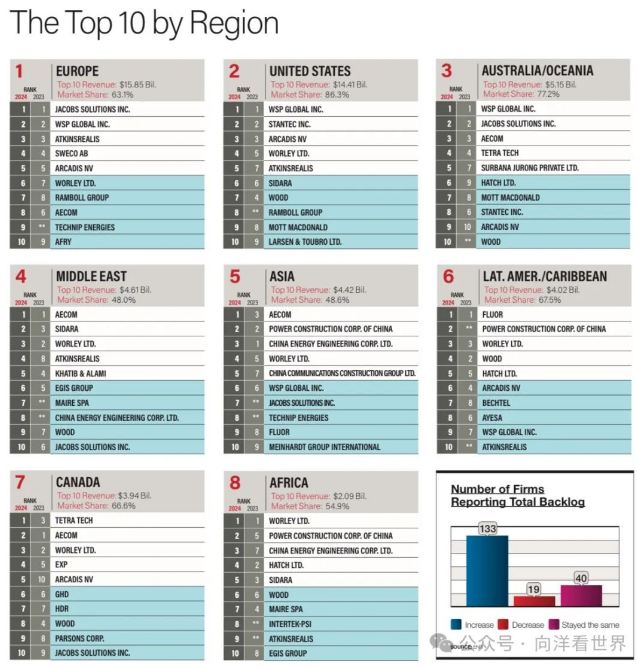

2023年各区域市场国际营收10强

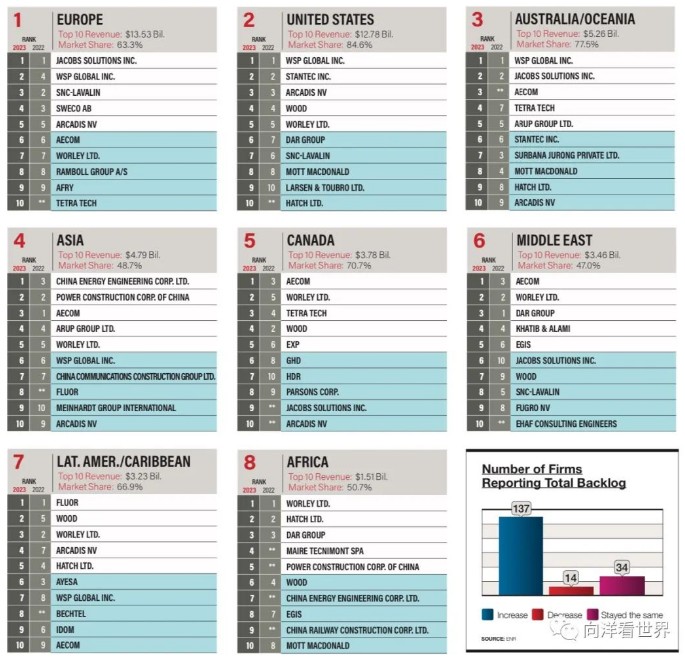

2022年各区域市场国际营收10强

2021年各区域市场国际营收10强

六、按区域来看,

欧洲三强:嘉科、WSP、Atkins(此前分别是:去年嘉科、WSP、朗万灵,前年年嘉科、朗万灵、SWECO),10强拿走TOP225国际营收在该区域的63.1%(去年63.3%)。

美国三强:WSP、STANTEC、ARCADIS(此前分别是:去年WSP、STANTEC、WOOD,前年WSP、STANTEC、WOOD),10强拿走TOP225国际营收在该区域的86.3%(去年84.6%)。

大洋洲五强:WSP、嘉科、AECOM、TETRA、盛邦裕廊,(此前三强分别是:去年WSP、嘉科、AECOM,前年WSP、AECOM、嘉科),10强拿走TOP225国际营收在该区域的77.2%(去年77.5%)。

中东三强:AECOM、SIDARA、沃利(此前分别是:去年AECOM、WORLY、DAR,前年DAR、沃利、AECOM),10强拿走TOP225国际营收在该区域的48%(去年47.0%)。

亚洲三强:AECOM、电建、能建(此前分别是:去年能建、电建、AECOM,前年AECOM、电建、能建),10强拿走TOP225国际营收在该区域的48.6%(去年48.7%)。

拉美/加勒比海三强:福路、电建、沃利(此前分别是:去年福路、WOOD、Worly,前年WOOD、沃利、AYESA),10强拿走TOP225国际营收在该区域的67.5%(去年66.9%)。

加拿大三强:TETRA、AECOM、沃利(此前分别是:去年AECOM、Worly、TETRA,前年福陆、WOOD、AECOM),10强拿走TOP225国际营收在该区域的66.6%(去年70.7%)。

非洲三强:沃利、电建、能建(此前分别是:去年沃利,HATCH、DAR,前年与去年排序一样),10强拿走TOP225国际营收在该区域的54.9%(去年50.7%)。

以下是TOP225的详细情况:

七、洞见

今年的 225 家顶级国际设计公司称,在通货膨胀加剧、气候变化和供应链中断扰乱全球市场的情况下,项目目标可能会不断变化。随着业主接受更多的灵活性,公司也纷纷效仿,重新配置区域运营,为其设计服务注入更多价值。

自新冠疫情爆发以来,技术已极大地改变了全球设计 团队与客户合作的方式。然而,排名前 225 的 公司表示,邻近性和区域专业知识仍然是项目成功的主要驱动力。

意大利公司 IRD Engineering 的董事总经理 Paolo Orsini 表示:“贴近客户、人情味十足以及技术精湛的良好声誉”是该公司在国际上取得成功的“主要因素”。他还表示,“灵活并致力于项目发起人的目标”也很重要,同时 “可靠地履行对所有相关方的所有义务”。贴近客户有助于设计。

奥尔西尼解释说,团队更好地了解气候变化等区域风险,对于许多全球 225 强企业而言, 极端天气条件已成为项目生命周期中的未知因素。

平衡区域风险

奥尔西尼表示,设计具有气候适应能力的基础设施已经成为 IRD 工程所有项目的“先决 条件”,因为孟加拉国容易遭受洪涝灾害,而 哈萨克斯坦和蒙古则具有极端大陆性气候条件。

“极端气候事件的影响构成了“在性能下降、必要维护和使用寿命缩短等方面, 存在着代价高昂的风险,”他说道。“对于我们工程师来说,这是设计和施工阶段不能也不应该忽视的现实。”

多学科专业服务巨头 GHD 补充说,它正在使用建筑性能数据来识别碳密集度较低或零浪费的配件和材料。

Jim Giannopoulos表示:“我们确实看到对可持续方法和气候变化风险缓解的需求日益增长。”

阿联酋 Dewan Architects + Engineers 公司首席 执行官Am-mar Al Assam解释说,尽管一些客户可能并不直接关心气候变化对区域的影响,但全球对改善建筑居住者健康的推动对项目目标产生了重大影响。

Al Assam表示:“建筑使用者越来越有权要求能源 效率透明化,并要求在设计更安全的空间时承担 责任。”“因此,不可持续的建筑现在被视为重大风险,因为运营成本增加成本、不可预见的负债、声誉损害以及可能无法获得某些客户”。“业主必须强调健康、福祉、能源效率和其他绿色 建筑要求,以“确保他们的投资面向未来并为买家提高房产价值”。

建设区域资源

Arcadis 首席增长官Edel Christie解释说,除了项目成本之外,气候变化已经成为公司必须平衡的一个因素,以保持项目盈利。

IRD 的 Orsini 表示:“如果在基础设施设计、维护和 运营过程中不考虑气候变化的影响,将导致基础设施 加速老化和维护成本上升。” Christie 补充道,在资本成本增加和供应链挑战加剧的情况下,项目时间 表比以往任何时候都更加关键。

她表示:“全球能源成本和不断增长的资源需求正在推动人们关注资产效率和可持续性以及脱碳的必要性。”“除此之外,还需要在不断变化的环境条件下确保服务的可靠性和弹性。”因此,业主们倾向于依赖签约公司在预算紧张的情况下提高资产绩效。但根据前 225 家公司高管的评论,应对此类挑战通常 没有一劳永逸的解决方案。

埃及的 EHAF 咨询公司总裁阿卜杜拉齐兹·法赫米 表示,这家公司正在通过“量身定制的策略”应对埃及和中东的气候挑战,例如通过建筑设计缓解热量,改善空气过滤和密封结构,并通过结合当地传统和习俗确保文化敏感性。

“尽管气候变化带来了挑战,但它还推动了注重可持续性、居住者健康和福祉的建筑设计创新,”Fahmy 说。“埃及和中东的业主越来越重视这些方面,并认识到对环境和人类健康的长期利益。”

Padeco 公司表示,几十年来,它已经建立了一 个全球合作伙伴网络,这对其国际项目的成功至关重要。

“我们在各个国家都拥有许多值得信赖的合作伙伴,他们与客户(包括当地政府机构)密切合作,”董事兼总经理 Christopher Rose 说道。 “他们对当地情况的了解以及我们项目团队中熟练的当地人员是项目顺利实施的关键因素。”

全球市场增长

总体而言,225 家顶级国际设计公司的收入增长了 12.7%。部分增长可归因于TechnipEnergies 重返榜单, 其收入增加了20.8 亿美元。除去Technip,225 家顶级设计公司的收入增长了 9.9%。2023 年平均收入为 5980 万美元,增长 27.5%。

部分原因是上届政府去年10 月取消了伯明翰 - 曼彻斯特 HS2 高速铁路段。

哈里斯表示,莫特麦克唐纳集团的许多项目工作人员被重新部署,没有人员损失,其中许多人被派往蓬勃发展的英国水务行业。他补充说,这个可靠且受监管的行业提供了“真正的弹性”。

尽管通货膨胀和经济变化带来了挑战,SSH 首席执行官 Matt Squires表示,该公司也在调整其战略和重点,以重新

沉默的行业和地区。

“这种方法有助于我们应对经济不确定性,并继续为我们的客户提供价值,”他说,并补充说过去12个月对于公司来说是“非凡的时期”。

Squires 表示:“我们明确专注于保护和定位我们所 选市场的业务增长,因此我们有意识地避免在淡季 追求低质量收入。”相反,该公司致力于使其交付模式更加敏捷满足业主的需求。

“我们成功的核心在于我们致力于增加对客户的了解和亲密关系,以 了解如何支持他们的发展目标,”Squires 说道。“因此, SSH 在其悠久的历史中实现了最高质量的收入。”

区域热点

225 强企业收入增幅最大的地区是中东,增长 30.4%;非洲增长 28.4%;拉丁美洲增长 23.8%。中东 地区的收入总额达到 2018 年 以来的最高水平,许多企业将这一增长归功于沙特阿拉伯的“2030 愿景”。

Squires 补充道:“沙特阿拉伯继续提供最大的机遇。我们六年前开始发展,现在我们增加了对这一 关键市场的投资和投入,并将 SSH 定位为首选合作伙伴, 支持客户完成令人兴奋的工作计划。”

然而,对于前225家公司而言,2023年亚洲收入 下降7.4%,澳大利亚/大洋洲收入下降1.7%。2022年至2023年间,所有地区市场都为公司创造了更高的收入。

对于排名第37 位的 Royal HaskoningDHV 来说, 其首席执行官 Marije Hulshof 表示,其增长主要体现在以下几个领域:水管理、制造和物流、可再生能源和工业脱碳。

她表示:“我们在国际市场的成功源于我们专注于精心挑选的全球市场,在这些市场上,我们的知识和经验确实与众不同。”

总体而言,225强企业增幅最大的是制造业,增幅 为32.5%;工业加工行业增幅为29.9%;石油行业 增幅为26%。石油行业的大部分增长来自 TechnipEner-gies 重返榜单。

今年的调查中,共有 192 家公司提交了积压订单数据,其中69.3%的报告积压订单量高于一年前,但低于去年调查中报告积压订单量增加的 74.1%。前 10 家公司的总积压订单量为 415 亿美元,略高于总额的 50%。在报告盈利状况的公司中,约93.9%表示他们在2023年实现了盈利。

Samoo Architects & Engineers 首席执行官 Sohn Chang-Kyu 表示,公司已将其业务范围从传统建筑领域拓展到可持续材料领域。

“社会和技术正在经历快速变化。然而,空间环境的演变却停滞不前,在反映不同用户和未来技术的需求方面表现出许多局限性,”他说。“这就是为什么超越现有材料限制的创新是必要的。”

转向可持续发展

在全球对更多可持续建筑和结构的需求不断增长 的背景下,排名前225位的公司表示,努力减少对环境的影响同时促进居住者的福祉是一项平衡 行为。

盛裕集团首席执行官肖恩·乔表示:“这种需求推动 了我们致力于创造绿色、节能、与周围环境无缝 融合的城市空间。”他解释说,该公司的使命是通过城市发展,树立“面向未来的可持续发展立场”。

他补充道:“传统的可持续发展方法可能会错过 机会,让我们看看城市如何成为一股向善的力量。 我们看到城市和社区如何设计来积极恢复地球,赋予人民权力并创造繁荣。”

太平洋咨询公司副总裁柴崎光一郎表示,公司也已经将 重点放在减少供应链层面的碳排放上。

他说:“我们发现,供应商资格预审问卷和客户要求越来越重视环境和碳管理政策、健康和福利、安全管理、通用设计和多样性。”

因此,前 225 家公司表示,对 LEED 和 BREEAM 等第三方认证和认证的投资已成为指导业主最大限度减少项目碳足迹同时增加 其利润价值的关键。

TPF 副首席执行官 José Santos 表示:“这些认证 确保建筑和基础设施的开发重点是减少对环境的 影响、提高能源效率和为居住者创造更健康的环境, 从而为项目设计增加了重要价值。”

Santos 表示:“业主越来越关注了解其项目的碳影响,并正在投资制定战略以尽量减少这些影响。”“这种加强审查的原因是,人们 越来越意识到建筑对环境的影响活动和减少碳排放的迫切需要。”

技术改造

AMG Al Amar Consulting Group 总裁兼首席执行官 Wahid Michel 表示,BIM 技术的使用对项目质量和时间安排产生了最大影响。“这也促进了国内和国外员工之间的在线交流,”他补充道,尤其是自 COVID-19 疫情爆发以来, 这些技术得到了大力开发和使用。

前 225 家公司一致 表示,人工智能是未来对国际设计市场影响最大的技术。

Stantec 总裁兼首席执行官 Gord Johnston 表示:“毫无 疑问,人工智能将继续成为未来十年影响我们行业的趋势。”该技术与其他数字工具相结合,推动了项目交付和效率。

他指出,Stantec 的洪水预测工具使用生成式人工智能来为社区制作更好的洪水地图和模型, 以预测何时何地可能发生山洪。因此,用户可以做出更明智的决定,确定在哪里建造房屋、 企业甚至大型基础设施项目,以最大限度地减少天气事件的影响。

这家公司最近还宣布与AltaML和微软合作开发一个由人工智能驱动的沿海洪水模型,该模型将被整合到 Flood Predictor 中。

约翰斯顿补充道:“Stantec 通过成立人工智能工作组并任命首席技术官 Shankar Kalyana,加强了我们在这一领域的承诺。”

Pini Group首席技术官Davide Merlini表示, 人工智能和机器学习与建筑流程的整合将成 为“未来十年最具颠覆性的趋势”。Merlini表示:“多年来,我们一直拥有自己的创新部门, 该部门一直在监测市场趋势并引进有用的技术以提高工作效率。然而,这被整合到更广泛的创新文化概念中,反过来,我们正在努力在我们的员工中推行这一政策。”

盛裕集团的 Chiao 还将 AI列为项目管理和设计优化的关键技术,可实现实时项目监控和协作。

“我们正在与Autodesk和Bentley Systems等领先的技术提供商合作,以获取AEC市场的先进工具和专业知识,并与Microsoft 和Amazon Web Services 等更广泛的解决方案提供商合作,以获取云和AI服务,”Chiao 表示。

优先考虑合作

前 225 家公司表示,几乎每种技术的背后都有改善协作和简化设计服务的能力。

PM Group 集团业务开发经理 John Bro-phy 表示:“我们已经部署了许多新技术:现场增强现实设备可提高质量并避免代价高昂的返工;数字平台可实时报告进度和成本;实现更多自动化和系统 集成。”但最重要的是,Brophy 表示,该公司与区域合作伙伴的良好合作记录推动了公司的发展。

Brophy 表示:“成功的国际项目交付依赖于值得信赖的本地设计和贸易伙伴,以确保合规的本地项目交付。最重要的是,我们专注于具有共同项目目标的合作和伙伴关系记录的关键客户。”

Aurecon 首席执行官 William Cox 指出,其隧道数据管理系统是面向隧道建设客户的软件即 服务平台的一个例子。“该系统旨在收集和集中各种隧道建设和仪器监测信息,”他说。

考克斯解释说,在某些司法管辖区,隧道项目实施 过程中需要收集信息并将其发布到中央系统中, 这样才能满足监管要求。

根据需要提出要求。

随着新技术的迅速采用,“我们如何将人工智能和数字孪生等数字技术融入建筑和施工,以及这些 整合对环境的可持续性如何,至关重要,”Samoo的 Sohn表示。“建筑和数字技术与可持续性的结合将成为最具颠覆性的趋势。”

GHD 的Giannopoulos补充道,了解如何将设计和技术结合使用仍然是“我们行业面临的最大挑战 和机遇”。他说:“如果没有新的基础设施,如能源生产、储存和公共交通,我们就无法实现全球气候目标。与此同时,我们需要做更多工作,利用更环保 的材料、更少的浪费和更高效的流程,使建筑本身更 具可持续性。”

SSH 首席执行官Squires 强调其技术战略“始终以云为先”,并表示“这种文化使其能够走在数字化转型的前沿,通过利用云的力量加速设计和项目交付”。使用设计协作、模型协调和云工作共享功能等工具“使我们能够打破孤岛,连接不同国家的设计团队。”(作者:埃梅尔·阿道夫斯和乔纳森·凯勒)