您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

库存井成为美国油气行业一种新型运营方式

库存井是美国油气行业应对国际油价大幅波动行之有效的新型运营方式,已成为判断美国油气行业景气程度的新风向标。库存井在调控油气生产、调控资本效率、影响油气产量等方面的起着不可忽视的作用,而且随着油价的变化,库存井逐渐演变为一种提高资本效率的手段。建议在预判美国油气产量时,应注意库存井数据的变化,并在中国油气开采业创新引入工厂化、流水线作业模式,形成库存井理念及管理办法,为中国油气行业上游运营模式改革创新提供有益思考。

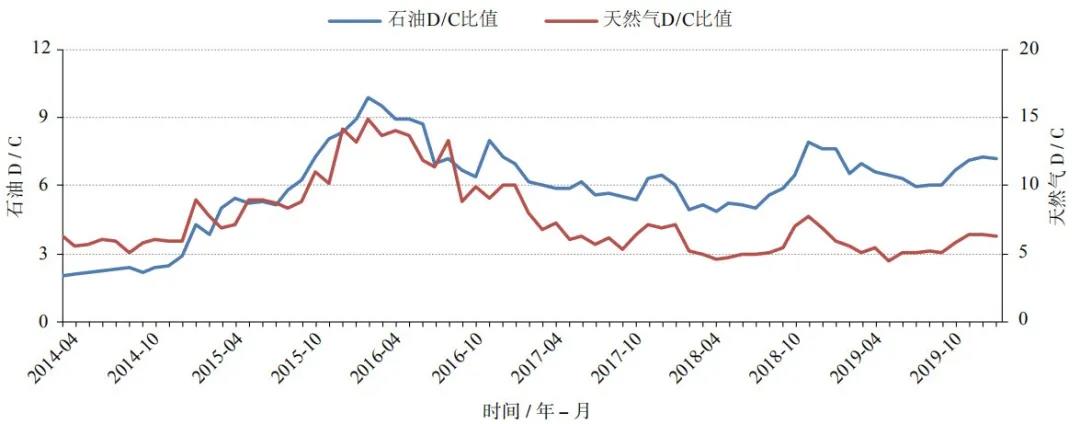

近年来,在美国页岩油气革命浪潮中,出现了不少对传统管理方式的改革创新,特别是引入的工厂化与流水线的作业方式,有效实现了钻井、压裂等业务的规模化、标准化,大幅度提高了速度、降低了成本。同时,引入库存管理理念,创立了库存井(drilled-but-uncompleted well,DUC)或井库存(wells inventory)的运营方式,使非常规油气资源开采更加灵活、多样、高效。过去,一般习惯于根据动用钻机数据分析预判油气产量,现在的情况发生了很大变化。比如 ,2019年年底美国的在用钻机数为813部,比 2018年的1080部减少了近25%,但油气产量却在持续增加。其中一个重要的影响因素就是库存井,而且井库存数据已成为预断美国油气产量和行业景气程度的重要指标。对此,应引起油气行业的高度关注,也有必要借鉴其中一些有益的做法,积极推进中国油气行业上游业务运营模式改革创新。 01、库存井的定义及来源 库存井的定义 库存井是 2014 年油价暴跌后产生的一种非常规油气运营新理念和新模式。2014 年下半年,国际油价骤然暴跌,上游投资随之大幅缩减,但由于受美国矿权管理和钻探设备租赁的约定,石油公司采取了“钻井但不完井”的应对策略,这种已经钻至目标深度但尚未进行完井或投产的井被业内称之为库存井。 库存井主要由两类井构成:(1)正常程序井(work-in-process inventory,WIP),指在“自然滞后期”范围内已完成钻井但未完井,或已完井但未投产的井。在工厂化作业模式下,作业人员一次性钻完一个平台上的所有井,然后再统一进行完井投产,工厂化作业带来钻井速度大幅提升,大部分井不到 10 d 就钻完,而同期的压裂增产机组或人员跟不上,由此产生一定的自然滞后期。根据不同的监管要求和钻井周期、基础设施及经营策略的不同,这种“自然滞后期”因州和因公司而异,通常为2~6个月。(2)延期完井导致的库存井,即超过正常的“自然滞后期”尚未进行完井投产的井。后者才是可以用于调控资本和产量的净库存井。一旦出现大量的库存井,就又形成了井库存。在进行油气行业数据分析时,井库存概念的使用越来越频繁。 美国库存井的发展 随着油价的变化,库存井逐渐演变为一种提高资本效率的手段,部分投资者为了等待更高的油价,而有意推迟投产时间。这些库存井投产的时机主要取决于油价,根据单井经济性来确定在什么样的油价下再进行完井投产。 在石油主产区,自 2014 年油价暴跌之后库存井开始显著增加,2016 年前后曾经历半年左右下跌,然后又恢复增长,直至 2019 年 2 月达到峰值后又开始下降。据美国能源信息署(EIA)最新评估,截至 2020年2月底,美国七大非常规油气主产区有库存井约7637口,其中石油主产区6842口,50% 以上在二叠纪盆地。这些库存井主要集中在少数运营商手中,以二叠纪盆地为例,60% 以上的库存井在前 15 家运营商手中,其中39%的高产优质井掌握在伊欧格(EOG)、必和必拓(BHP)和先锋(Pioneer)等 3 家公司手中,这些运营商对库存井的变化具有决定权和主导权。 美国石油主产区DUC变化情况 库存井与完井数之比 库存井数与完井投产井数的比值称为 D/C,显然 D/C 越 高 代 表 净 库 存 井 越 多。2014 年 油 价 暴跌之前,美国石油主产区的 D/C 约为 2∶1,以该比值为基准线,代表了正常的库存井水平。之后,D/C 比 值 开 始 快 速 攀 升,2016 年 达 到10∶1 的峰值,目前依然稳定在了 6∶1 的高水平。2020 年 2 月,美国石油主产区库存井 6 842 口,而完井数 954,石油主产区的 D/C 约为 7.2∶1,表明净库存井仍然处于较高水平。 美国非常高油气主产区D/C变化情况 02、库存井成为判断美国油气行业景气程度的风向标 多年以来,贝克休斯(Baker Hughes)的动用钻机数一直是业界判断美国油气行业景气程度的重要指标。随着库存井的大幅增加,仅仅依靠动用钻机数变化已经无法作出准确判断,库存井数逐步成为判断油气行业景气程度的一项重要新指标。 库存井逐步用于调控油气生产,成为影响产量的重要指标 2014 年以来,油价一直在中低区间波动,油气生产商面临较大经济压力,库存井成为应对压力的重要“法宝”。美国库存井数量庞大,无论运营钻机数是否发生变化,都会潜在影响油气产量应对油价变化而作出反应的规模和时机,因此,根据库存井变化情况可以了解美国油气上游行业状况。事实证明,自 2014 年以来的库存井或井库存数量的变化,与美国油气产量、行业景气程度高度吻合。在美国石油主产区,2014 年的库存井开始大幅增加,2015 年下半年到 2016 年初,曾出现短暂的数量下降,然后又恢复增长,直至 2019 年 2 月后又开始下降。以 2015 - 2016 年的库存井下降为例,大多数运营商,尤其是那些资本预算大幅削减、而目标产量增长的运营商,在 2015 年上半年和 2016年投产了部分库存井,实现了在投资下降情况下的产量增长。少数开发商选择继续增加库存井以应对未来价格和成本的进一步变化。 库存井的质量因运营商而异,不同的运营商会选择不同的投产时机和策略。但总体上促进库存井投产或出库存的动因主要有两方面:(1)油价和油服成本趋于平稳,降低了延期完井的必要性。(2)市场基本面改善刺激了生产商将库存井投产。其中,钻井下降、完井增加,带来的库存井消耗值得重视。虽然像大陆资源、EOG 等主要运营商大幅削减资本预算,但是通过投产部分库存井,实现了在投资下降的情况下,继续保持产量增长。 2019 年 5 月以来的库存井数下降与 2015 年那次如出一辙,但主要是受外输管道限制影响。以二叠纪盆地为例,2018 年钻井活动非常活跃,然而由于油气外输管道限制,导致库存井数持续增加。2019 年随着外输管道输送能力不断增加,主要运营商逐步将大量库存井完井投产,产量持续增加,库存井对二叠纪盆地 2019 年的产量增长贡献超过1/3。 库存井用于调控资本效率指标,使资本效率最大化 在油价大幅度波动的情况下,将大量优质库存井作为战略储备十分重要。库存井相当于“看涨期权”(Call options)及效率助推器。低油价时,开发商或运营商通过在核心区大量钻井将资本集中到库存井上,以等待更好的价格和/或更低的成本,从而延伸资本(Stretching capital),提升资本运营效率,最终增加全生命周期的收益。值得注意的是,库存井也存在一定风险,除非油价/成本发生改变,否则就会造成资本闲置。 库存井可以使资本生产效率最大化。钻井成本约占单井投资的 30% ~ 35%,在储备库存井时这部分投资已经完成。将来库存井完井投产时,用65% 的投资可以获得超过 100% 的收益,而且相对于钻新井,具有投产期短的特点,可以对市场变化作出迅速反应。以二叠纪盆地为例,大多数库存井作为正常的“钻井-完井”工作流程的一部分,但自 2016 年始,一些运营商开始把库存井作为一种战略储备,有效地把短期内产量的增长用于预期价格上涨期间的库存。2018 年,由于钻井速度超过完井速度,加上该地区的外输管道限制,二叠纪盆地库存井大幅增加。开发商或运营商继续在高价格环境下钻井,并在等待管道输送能力期间推迟完井。2019 年,在产量增长不再受外输管道限制的情况下,运营商没有动力再持有大量的库存井,而且完井投产需要的时间很短,可以对市场情况作出迅速反应。因此,在 2019 年下半年至 2020 年,在二叠纪盆地外输限制缓解后快速通过库存井投产来提高产量。2019 年核心区库存井投产的盈亏平衡价为 21 美元/bbl(1 t = 7.35 bbl)(西德克萨斯中间基原油价格,WTI 油价),而新钻井投产的盈亏平衡价为 34 美元/bbl。因此,拥有库存井的运营商可以依靠库存井投产获得较高的经济收益。 库存井投产类似于去库存,对油气产量的调节只有短期影响 库存井投产类似于宏观经济中的去库存,对油气产量调节也只有短期影响。据美国能源信息署(EIA)评估,库存井产量最多可以占美国油气总产量的 15% ~ 20%,持续不断的新钻井仍然是美国油气产量长期增长的重要引擎。 近年来,美国的页岩气库存井一直在持续下降,已经从 2013 年的超过 1 400 口降至 2019 年的600 余口,如果这种趋势持续下去,直至库存井降至极限,页岩气产量将开始下降;而石油库存井则是在 2019 年初才开始下降,之前库存井数从 2013年的约 3 000 口攀升至 2018 年的 7 000 余口的峰值。根据近期库存井的下降情况,预计现有的库存井可能在 2020 年投产完毕,D/C 再次降到 2∶1 的基准线水平。在用钻机数将再次和油气产量变化情况成正相关关系 。 由于油价持续在中低区间波动,为了抵御市场环境变化带来的风险,美国的页岩油气钻探主要聚焦在单井产能较高、经济性较好的“核心区”。但是核心区面积仅占总面积的 12% ~ 20%,而且经过多年的钻探,核心区井的饱和度越来越高,有些公司被迫减少钻井活动,这也是近期钻机活动下降的原因之一。对于页岩油气开发商来说,前景不容乐观。以 EOG 公司为例,尽管该公司股票价格在2014 年油价暴跌之后创造了新的高点,但自 2018年以来,下跌超过了 40%。随着 2020 年新一轮油价暴跌,业界对非常规油气的投资意愿也大幅降低。 展望未来,在油气价格没有上涨的情况下,考虑到钻机活动的持续下降和库存井投产潜力的限制,美国石油和天然气产量可能会开始下降。 03、启示与建议 油气开采业创新引入先进制造、现代化管理理念 北美地区的非常规油气开发,突破了传统的勘探开发运营方式,引入大工业生产的工厂化、流水线作业模式,应用系统工程的思想和方法,科学合理地组织油气钻井、压裂、采油采气等施工和生产作业,有力地促进了页岩油气革命,大幅度提升了生产效率、降低了开采成本了。在这种新型作业模式下,开发商采用先批量钻井,再批量完井的模式,既提高了整体开采效率,又增加了单个环节的灵活性。在此基础上形成的库存井或井库存理念及其管理方法,进一步实现了调控产量和提升资本运营效率的目标,最终增加了非常规油气井全生命周期的收益。 注意库存井数据变化,引入库存井管理理念 美国是世界最大的油气生产国,正在向石油净出口国转变,在全球油气市场上有着举足轻重的地位,密切跟踪和分析美国的油气生产、消费、库存等状况,尤其是库存井的相关指标变得越来越重要。目前,中国油气上游业务正面临增加投入、扩大开放、推进矿权流转以及更加严格的环保要求等一系列严峻挑战,油气企业既需要依靠技术创新,也要强调管理创新,可以在成功应用工厂化作业之后,再考虑引入库存井理念,结合中国国内油气田勘探开发实际,先小范围试点,再改进完善,探索形成一套行之有效的新型作业模式。

上一篇:ONGC推迟印度平台招标