您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

2020年化工行业演绎“疫情向后,复苏向前”

化工行业在2020年经历了跌宕起伏。开年受新冠疫情、油价跳水和贸易政策等影响,行业受挫严重,化工企业普遍遭遇销售额与利润双双下跌的挑战,但食品和医疗健康终端市场的相关化工企业仍有利好。下半年随中国复工复产迅速推进,中国化工行业率先反弹,再叠加油价回暖、出口增加等因素,化工品价格呈上扬趋势。但海外化工行业复苏的速度落后于中国。

2021年总体行情向好,但不确定性依然存在。化工企业的当务之急是仔细评估当下形势,做到了然于胸,同时结合自身的价值链、资产布局、终端行业覆盖,以及技术、商务和数字化能力制定具体的调整举措。

一年前,很多全球大型化工企业的高管都对未来的增长前景忧心忡忡。面对疲软的需求,他们担心20年代的开局之年难以顺心遂意。现实印证了担心并非庸人自扰,2020年市景之艰,出乎所有人意料。

新冠疫情大流行给整个行业造成了巨大的影响,仅疫情初期(2020年3月份)化工股股价就暴跌 35%。后续随着市场普遍回暖,化工类股票有所反弹。但新冠疫情给化工行业的财务状况和经营运转带来的深入影响,短时间内不会消失无踪。

波士顿咨询公司(BCG)预计,2020年全球化工行业收入将下滑9%(主要原因在于价格下滑,而非销量下降),但2021年有望触底反弹,实现 10%的增长。据此估计,2021年全球化工行业收入将接近2019年4万亿美元的水平。

但由于不确定性依然存在,化工企业的当务之急是仔细评估当下形势,做到了然于胸,同时结合自身的价值链、资产布局、终端行业覆盖,以及技术、商务和数字化能力制定具体的调整举措。

疫情蔓延

汽车业和航空业终端市场

相关化工企业首当其冲

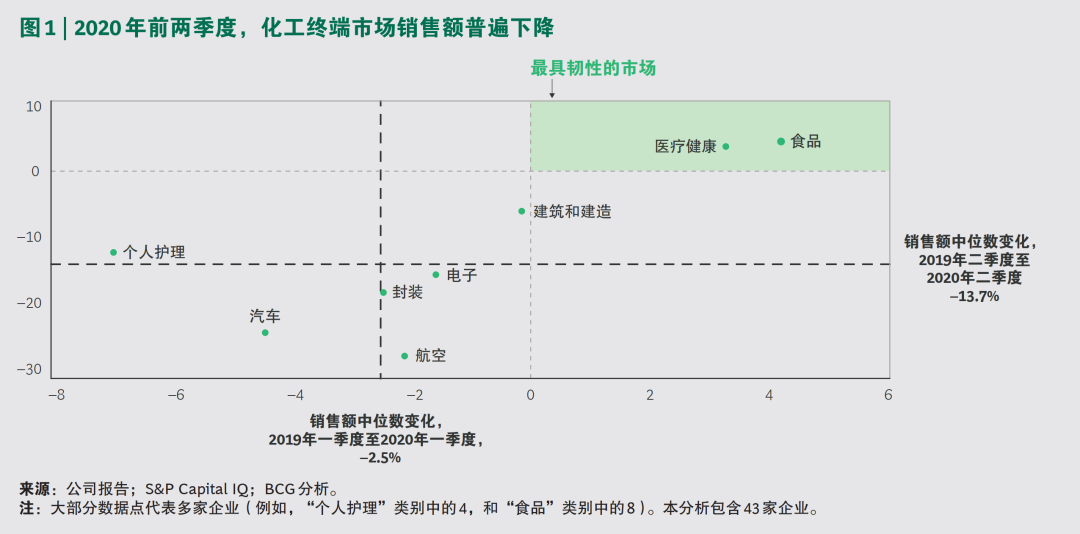

自疫情蔓延伊始,我们就开始跟踪八大终端化工市场受到的影响(参阅图1)。2020年前六个月,从财务影响来看,与汽车业和航空业终端市场关系较为密切的化工企业首当其冲。

新冠疫情引发的汽车消费需求降幅远超预期,令本不乐观的市场状况急转而下。在我们收集的化工行业样本中,航空终端市场业务占比在3%以上的化工企业仅有246家。这些企业除了削减成本和减少航空相关投资以外,别无他法。

2020年初,在个人护理市场,包括香水和化妆品等品类同样遭受严重冲击。受疫情影响,很多社交场合与面对面互动被叫停,上述产品的需求大幅下降。

电子产品的情况亦喜忧参半。汽车销量放缓和零售店关停拉低了电子产品需求,消费者可随意支配收入减少也是原因之一。但数据中心和其他商业基础设施支出的增加,以及工作、娱乐类家用电子设备使用量的增长,提振了电子产品需求。

某些终端市场迎来明显利好。受疫情影响,卫生和健康类用品备受关注,为医药企业供货的化工企业亦迎来快速增长。在家做饭蔚然成风,涉足全球食品供应链的化工企业亦从中受益。

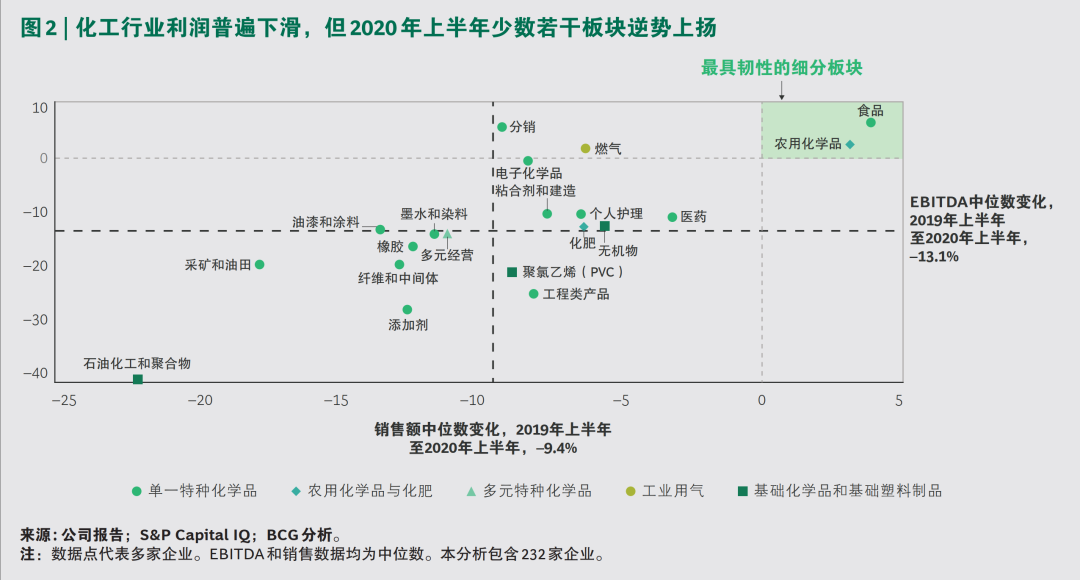

除了审视疫情对终端市场的影响,我们还思考了疫情对部分重要产品板块利润率的影响。在我们分析的20个化工产品板块之中,2020年上半年实现利润增长者仅有两家(参阅图2)。

石油化工和聚合物是受冲击最大的板块之一。疫情期间,尽管一次性塑料制品由于安全性高而促使使用量暴涨,但石化和聚合物行业的利润依然大幅下降。从实际来看,一次性塑料制品使用量的暴增只是一时。

建筑业属于表现较好的化学品板块。疫情暴发后,公共建筑项目普遍停摆,当人们困在家中时,修理和DIY类活动蓬勃兴起。受此影响,轻型建筑材料需求(如填缝剂、密封胶和装饰漆)显著增长,提振了为此类产品生产原辅料的化工企业;与此同时,当其他经济较为敏感的终端市场遭遇利润下挫的危机时,这些企业却能免遭厄运。

长期看化工行业股东总回报率稳定

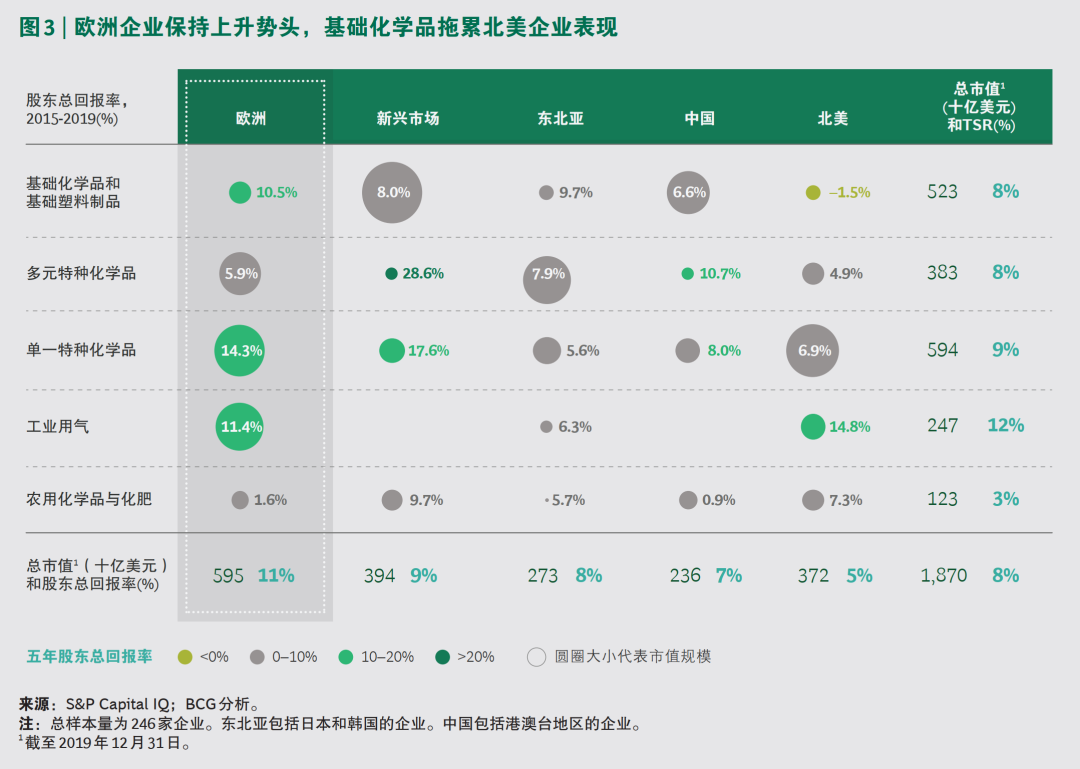

2020年新冠疫情暴发之前,整个化工行业的五年股东总回报率变化很小。2015年到2019年,化工企业的平均股东总回报率涨幅为8%,与上五年的平均水平一致,但比其他行业的平均水平低1.6个百分点。

从行业内部来看,不同的地区和子行业之间,依然存在很大差异。从地理分布来看,欧洲地区的上升最为显著。从最近五年来看,欧洲化工企业的股东总回报率表现最佳,平均水平为11%(参阅图3)。但在全球排名中,欧洲的五年股东总回报率还排在末尾。

欧洲相对强势的表现,与北美化工企业形成了鲜明对比,后者的股东总回报率为所有地区最低。特种化学品和基础化学品两大子行业备受关注,最大的差别也出自其中。欧洲的基础化学品企业通过一系列重组来削减产能,提高资产效率。而在北美, 基础化学品企业过去依赖的页岩气成本优势逐渐衰退。面对油价低迷的困境,很多北美基础化学品企业利润空间不断缩水,投资纷纷撤回。2019年,中美贸易战令美国基础化学品企业受损,削弱了美国企业在中国市场上的竞争力。

我们分析的五大地区中,只有欧洲最近五年的收入增长率与上一个五年持平。而新兴市场、东北亚、中国和北美地区的收入增长率均有所下降。其表现在:

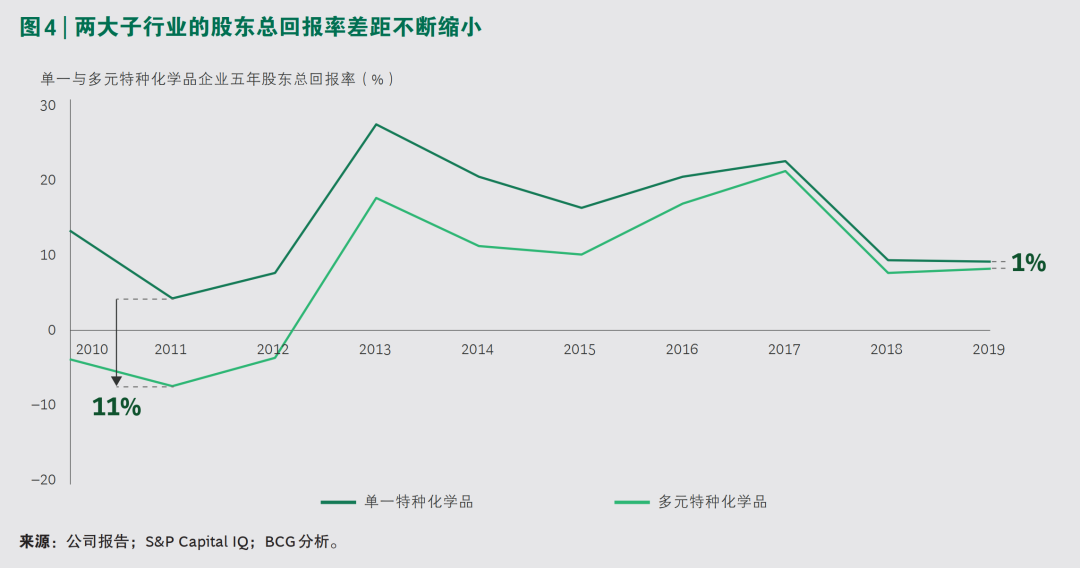

单一特种化学品的EBITDA倍数表现平淡。过去十年,单一特种化学品企业的表现远超多元特种化学品企业。最近时期,这一差异在欧洲依然存在,在北美的程度较小。但总体来看,这一差异实质上已经消失(参阅图4)。

我们认为,不断缩小的差距并不会令单一特种化学品企业的根本优势消失,包括敏捷性、更集中的研发投资能力,以及特定应用领域的技术专长。相反,差距之所以缩小是因为单一特种化学品企业的EBITDA倍数大幅下降——如今其优秀的财务绩效反映在股价上(EBITDA倍数反映未来预期,是股东总回报率的四大驱动因素之一)。

影响股东总回报率的其他因素。从股东总回报率来看,最近五年大型化工企业的表现远超中型化工企业。(我们将市值超过70亿美元定义为大型企业,市值在10亿美元到70亿美元之间定义为中型企业。)

我们采集的大型企业样本中,某些企业的长期股东总回报率相当抢眼。瑞士西卡公司(Sika)五年股东总回报率为32%,十年股东总回报率为23%。凭借有效的并购策略,该公司已成为全球建筑化学品领域的领军者。龙沙(Lonza)则通过调整自身定位,把握了医药原料这一高增长市场上的机会。其五年股东总回报率为29%,十年股东总回报率为 21%(参阅图5,大型企业五年和十年股东总回报率排名)。

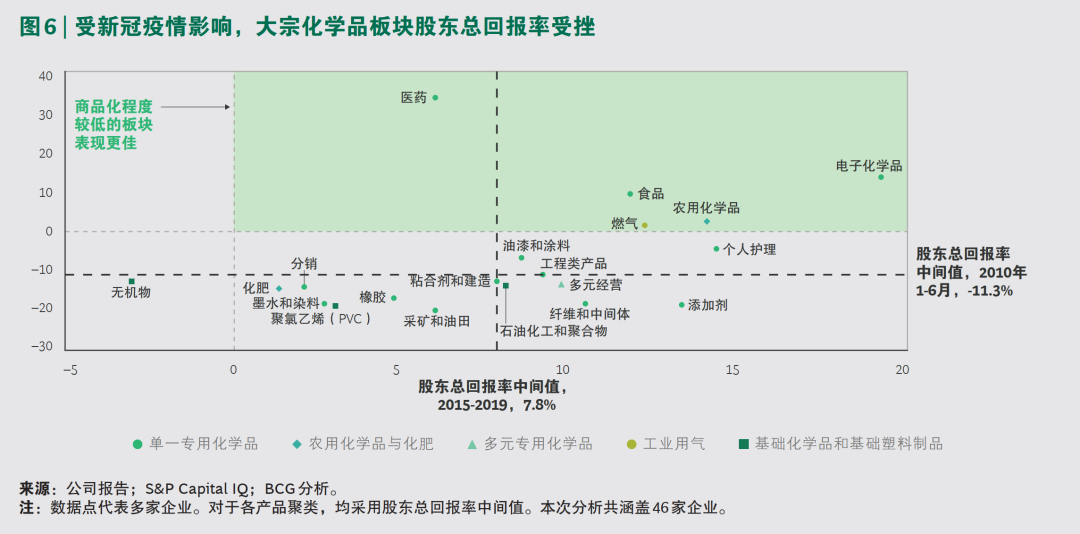

从股东总回报率视角来看,新冠疫情大流行反而令一些长期性趋势加速发展,而非逆转。2020年第一季度,食品配料和电子化学品企业受到严重冲击,但到年中时迅速反弹,股东总回报率由负转正(参阅图6)。

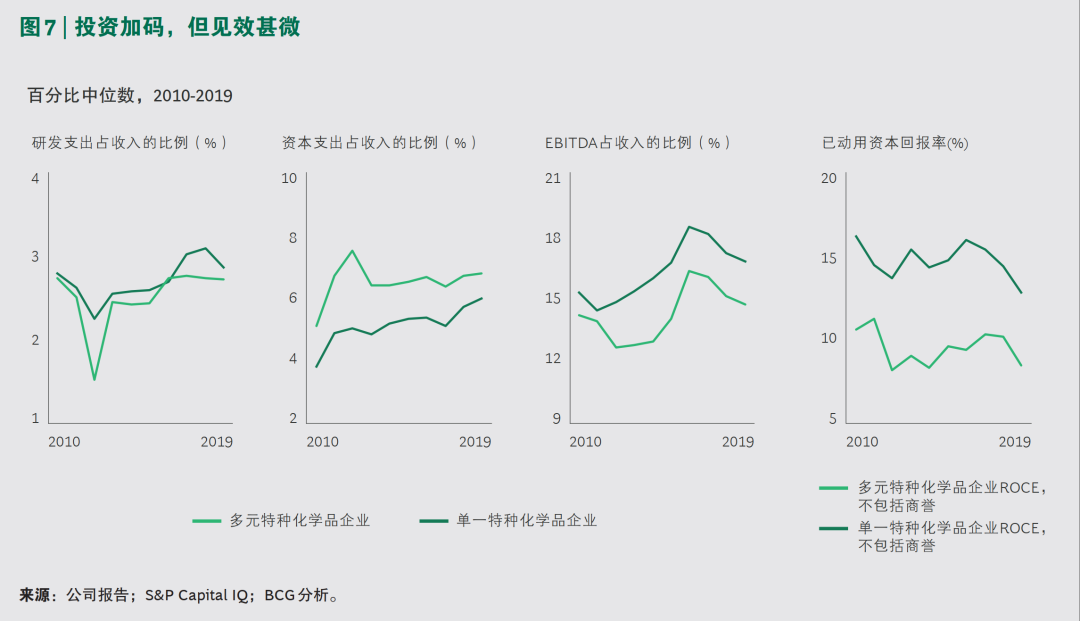

除此之外,财务指标的持续下滑同样令人担忧:已动用资本回报率(ROCE)早在十年前已开始下滑(参阅图7),如今下滑速度在不断加快,再加上经济增长放缓导致现金流减少,开始对估值以及资本项目受到的审查产生实实在在的影响。

企业可以采取各类措施来提升ROCE。比如可通过提高资产利用率、优化产品组合、降低转换成本等手段实现利润改善。又或者通过管理资本配置模式提高资产生产率,仅投资回报率最高的业务、产品和地区。配置模式的倾斜意味着要严格审核新的资本项目,采用轻资产的商业模式,剥离匹配度不佳的不良资产。

不确定时期

前行路上坚持四大举措

在预见到更远的未来之前,化工企业必须寻找一条能够在当前不确定性下走向蓬勃发展的路线。我们认为当前亟需采取以下四大举措。

举措一:增强韧性

2020年上半年,近半数企业的销售收入降幅高达两位数,五分之一的企业销售收入下滑了20%甚至更多。面对业务的快速衰退,企业认识到必须建立一个能够快速收缩的成本架构,以应对潜在的需求下滑。

为实现这一目标,企业一方面要增加可变成本的比例,重新思考自制、外购以及将非核心角色或职能交由第三方托管的选择方向。另一方面,建立本地化的供应链也是增强韧性的一种方式——既可以减少风险,减少关税争端、港口堵塞或自然灾害造成的贸易中断影响;也可以在物理距离上更接近客户, 提供更好的服务。早在疫情大流行之前,一些化工企业已经开始打造本地化的供应链。新冠疫情令这一趋势加速发展。

当然,企业当前也在采用更为标准的降本举措来保护自身业务,例如精简人员、推迟或取消产能扩张,重新审视采购支出的具体方式。

举措二:深度拥抱数字化科技

多年来,化工企业的数字化科技应用主要用于降低业务各环节的成本。但在非常重要的销售营销领域,包括销售、分销商界面、技术营销、自助平台等方面,化工行业未能有效利用数字化技术,其作用有限或难觅踪影。

化工企业高管中存在一种根深蒂固的传统思维,认为客户较为保守,希望销售代表能够面对面与其讨论业务情况和即将上市的产品,营造友好的交际氛围。如今这种做法的重要性是否依然如前,尚无法断言。但在疫情时代,面对面销售活动似乎有些不合时宜。在这个时间点上,很多客户更倾向于非面对面的销售和交易形式。视频卖货和线上销售已经兴起,并取得了喜人的成果。

除了销售,化工企业数字化转型面临的一个更大挑战是产品和应用的开发。很多畅销单品的出现,是两个产品开发团队(客户方和化工企业方)直接协作的产物。若员工无法在一处工作,很难做到快速响应和培养亲密的客户关系。化工企业在开发定制化产品时,配方调整、原型开发以及样品生产都是不可或缺的环节。尽管存在一些可用的单点解决方案(包括增强现实或虚拟现实技术),但大多数企业尚未建立可与客户共同使用的无缝数字化界面。

举措三:打造更敏捷、响应更快的研发职能

假设一家企业的产品是纤维,而且个人防护设备是其终端市场之一。随着新冠疫情的暴发,个人防护设备需求激增,并在不断变化。在此背景下,需要加大创新,开发佩戴更舒适、效果更持久或保护性更强的口罩产品,以及配备“智能化”数字组件的产品。

化工行业的价值很大一部分来源于创新,即开发出能够让生活变得更加便利、更健康和更美好的产品。疫情告诉我们,物质世界及其需求始终处于动态变化之中。一流的化工企业会针对不断变化的需求不断投入研发,同时剔除那些经济价值不够长久的机会。

举措四:重新审视业务组合,择机并购

以全球危机为鉴,重新审视业务组合。买方和卖方角色如何确定,取决于化工企业各自的战略重点及其资产负债表的情况。某些化工企业大量举债收购,希望尽可能全盘覆盖各种业务,并且尽早行动,避免出现流动性危机。对于那些表现最好的企业,意味着潜在的机会。

2020年夏,英力士集团(Ineos)收购英国石油公司(BP)旗下化工业务就是择机并购的典型例证。早在新冠疫情之前,英力士就曾与全球最大的能源生产商英国石油接触,了解到化工板块并非后者的核心业务。但新冠疫情的暴发加快了英力士的收购步伐,使其获得与现有业务组合高度契合的资产。

大型化工企业一般都会定期重新评估其业务组合;其中很多企业会不断更新关于潜在收购目标和剥离业务的名单。我们预计,未来像英力士和英国石油这样的战略并购项目会越来越多,而且随着全球经济持续动荡,某些压力较大的资产的收购交易也会增加。

要想获得成功,企业需要更频繁地使用数字化工具,并加大商业模式创新力度。推动上述变革落地的最佳方式是什么?这是化工企业高管们应当思考的问题。

关于作者

Andreas Gocke是波士顿咨询公司(BCG)董事总经理,全球资深合伙人,也是BCG化工行业领域的全球负责人,常驻慕尼黑办公室。

Adam Rothman是波士顿咨询公司(BCG)董事总经理,全球合伙人,也是BCG北美地区材料及加工工业领域的负责人,常驻芝加哥办公室。

Hubert Schönberger是波士顿咨询公司(BCG)资深知识专家,常驻慕尼黑办公室。

上一篇:bp全新可持续发展框架发布