您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

深度分析!未来全球化工企业50强名单中有望出现更多中国企业

2021年7月,美国《化学与工程新闻》(Chemical & Engineering News,C&EN)发布了2021年全球化工企业50强名单,榜单中中国化工企业总收入占比和企业数量延续了2017年以来均逐年增加的趋势,显示了中国化工企业近十年来的快速发展,以及中国化工行业发展背后所体现的市场、技术、政策和资金等竞争优势。同期中国化工行业债券市场的扩张亦助力了中国化工企业在全球化工企业中地位的提升。笔者预计,依托上述优势,在行业集中度和影响力不断提升的情况下,中国化工行业将持续蓬勃发展,未来在全球化工企业50强名单中有望出现更多中国化工企业。

1、全球化工50强榜单情况

1、榜单排名

2021年7月,美国《化学与工程新闻》(Chemical & Engineering News,C&EN)发布2021年全球化工企业50强名单,作为美国化学会旗下全球化学化工领域最有影响力的新闻杂志之一,该机构每年对相关公司上一财年的化学品销售额进行排名并对外发布,“全球最大的50家化学公司”排行榜也因此成为全球化工企业行业地位和竞争力的重要表现而备受关注。其中,榜单前三名较2020年无变化,巴斯夫依旧是全球最大的化学品制造商。2021年全球化工企业50强榜单中,中国企业数量达历史新高,为7家;美国企业有10家,日本企业有8家,德国企业有5家,韩国企业和英国企业各有3家。

表1 近年来全球化工50强榜单排名情况

注:1.当年排名按照上一年度化学品销售额编制;2. 公司未进入榜单用“/”表示,无变化用“--”表示;3.2021年同比变化按位置变化显示;4. 2019年陶氏公司于4月1日完成从陶氏杜邦的拆分

资料来源:笔者根据公开资料整理

2.变化趋势

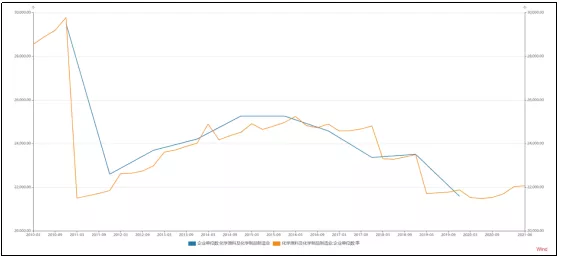

近年来,全球化工企业50强榜单总收入额呈波动趋势,2020年受新冠肺炎疫情因素影响收入有所下降,2021年全行业处于缓慢复苏态势。

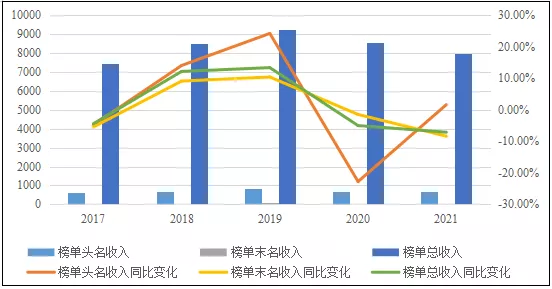

从榜单整体情况看,近五年全球化工企业50强榜单内企业总收入等指标均呈波动趋势,2019年榜单企业收入为阶段性高点,榜单头名收入、榜单末名收入和榜单总收入分别为859.77亿美元、71.55亿美元和9268亿美元,分别较2017年榜单的低点增长41.75%、20.52%和24.52%。疫情影响下全球消费终端市场和物流市场的衰退是导致2020年以来全球化工行业收入规模下降的最重要原因。此外,世界两大经济体中美之间的贸易战、全球宏观经济增速的放缓以及环保压力的加大,都对化工行业的发展构成了挑战。从2021年榜单数据看,化工行业收入规模仍有所衰退,榜单头名收入、榜单末名收入和榜单总收入分别为674.91亿美元、64.61亿美元和7958亿美元,分别较2020年增长1.64%、下降8.35%和下降7.10%。

图1 近年来全球化工50强榜单企业收入情况(单位:亿美元、%)

注:1. C&EN榜单收入已考虑汇率因素;2.榜单总收入同比变化口径为上年同企业对比;2.全球化工企业50强榜单中部分企业财务报告会计年度非日历年度(2019财年收入含2020年内部分月份收入),因此2020年榜单企业收入情况除受中美贸易战等因素影响外,部分企业收入已受到疫情影响而同比下降

资料来源:笔者根据C&EN公开资料整理

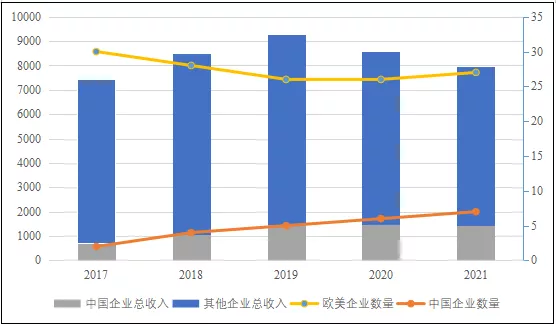

2017年以来全球化工企业50强榜单中中国企业总收入占比和企业数量均逐年增加,且2021年榜单内中国企业总收入降幅较小。

近五年全球化工企业50强榜单内中国企业总收入呈波动上升趋势,从2017年的699.56亿美元大幅增至2021年的1436.04亿美元,年均复合增长15.47%;中国企业总收入占比逐年提升,从2017年的9.40%增至2021年的18.05%,五年期间内占比接近翻倍。从进榜中国企业数量来看,中国企业数量亦逐年增加,从2017年的2家增至2021年的7家。中国化工企业自身业务高速发展、行业集中度不断提升以及并购重组等因素推动了中国化工企业在榜单上的成绩进步。2020年榜单内中国企业总收入达到1480.32亿美元的历史高位。虽然2021年上榜中国企业总收入同比下降2.99%,但仍显著低于同期榜单总收入7.10%的降幅,主要得益于国内有效的疫情防控举措降低了疫情对中国化工企业的冲击。

图2 近年来全球化工50强榜单中国企业数量及收入情况(单位:亿美元、个)

注:1.2018年起中国企业含中国化工集团收购的总部位于瑞士的先正达;2.2019年起因化学品销售收入拆分披露,中石油进入榜单

资料来源:笔者根据C&EN公开资料整理

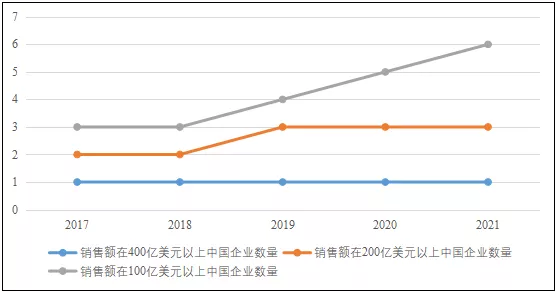

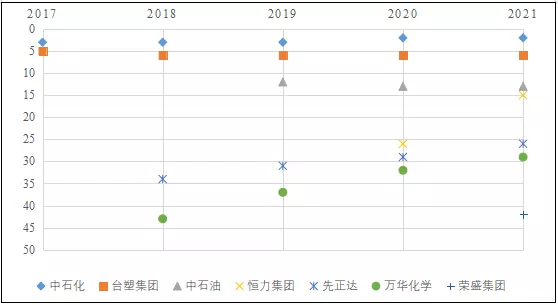

在进榜中国企业不断增加的同时,企业排名也在提高,特别是中国民营化工企业凭借大型炼化一体项目的投产,在全球化工领域的实力显著提升,反映了中国化工行业良好的发展态势。2021年,恒力集团有限公司(以下简称“恒力集团”)大幅提升11位至第15位;浙江荣盛控股集团有限公司(以下简称“荣盛集团”)于2021年首次进入榜单,位居第42位。

图3 近年来全球化工50强榜单按销售额统计的中国企业数量情况(单位:个)

资料来源:笔者根据C&EN公开资料整理

图4 近年来全球化工50强榜单中国企业排名情况

资料来源:笔者根据C&EN公开资料整理

2、中国化工行业发展情况

1.行业发展情况

2010年以来中国化工行业发展整体处于增长趋势,由于前期产能扩张及全球原油价格低位运行等因素,2017年以来行业收入和利润有所萎缩。

化工行业是中国经济的重要支柱产业之一,具有覆盖多个子行业、产业链从上游到下游长的特征。从覆盖面看,化工行业包含农药化肥、塑料橡胶、氯碱、磷化工、聚氨酯、纺织相关化学品等多个子行业。从产业链看,化工行业作为中上游制造业,原料涵盖原油、煤炭、天然气、矿石等,下游需求覆盖人们生活的各个部分。在宏观上化工行业与经济周期息息相关的情况下,化工产品容易出现供需阶段性错配,导致行业周期属性整体很强。

从近十年中国化工行业发展来看,除2015年行业阶段性“去产能”和2020年初新冠肺炎疫情影响全行业增速大幅下行外,中国化工行业工业增加值和固定资产投资完成额累计同比增长基本处于正增长区间,为中国化工企业的发展营造了较为良好的发展环境。

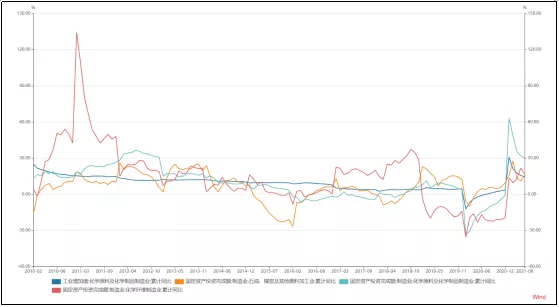

图5 近年来中国化工行业工业增加值及固定资产投资完成额同比变化情况

资料来源:Wind

化工行业属于强周期行业,中国化工行业企业景气指数与全球原油价格存在强相关性,但受益于整体投资处于长期增长的态势,中国化工行业企业景气指数波动性不及原油价格波动性,主要系中国庞大的化工品消费市场对于原油价格变化相对不敏感以及政府对于化工行业发展具备较强的政策调控能力和调控意愿。

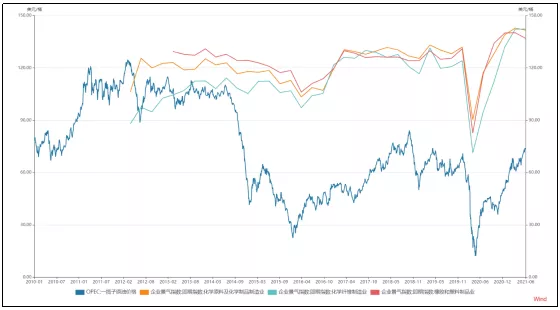

图6 近年来中国化工行业企业景气指数与原油价格变动情况

资料来源:Wind

2017年以来,全球原油价格处于低位波动趋势,OPEC:一揽子原油价格(均值)由2017年的47.67美元/桶增至2019年的高点68.32美元/桶,在疫情影响下于2020年降至51.10美元/桶。2021年上半年OPEC:一揽子原油价格(均值)为63.85美元/桶,有所恢复,但与2012年的高点110.11美元/桶仍然差距很大。因此,2017年以来处于原油产业链下游的化工品价格整体仍处于低位。此外,2011—2014年期间,中国化工行业主要产品产能大幅扩张加剧了行业内部竞争。上述因素使得2017年以来中国化工企业收入及利润逐年下降。

图7 近年来中国化工企业收入及利润情况(单位:亿元、%)

资料来源:Wind

2.中国化工行业竞争优势

01 | 市场优势

近年以来中国经济快速增长,增速持续领先全球,推动居民收入水平明显提升,为中国化工行业提供了良好的市场环境。

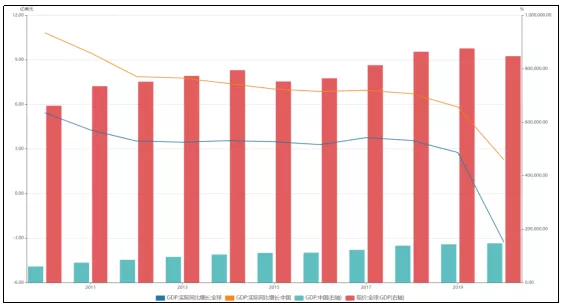

从近十年中国经济发展来看,国内生产总值水平(GDP)持续提升,并且增长率保持在5%以上(2020年除外),2020年中国GDP实际同比增长率为2.27%,明显高出全球-3.27%的增长率,持续领先全球。

图8 近年来全球及中国国内生产总值变化情况

资料来源:Wind

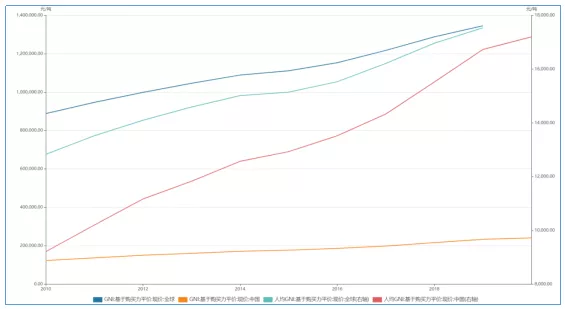

中国经济持续快速增长推动中国人民收入水平明显提升,2020年基于购买力平价的中国人均国民总收入为17200国际元,较2010年大幅增长86.75%,而同期全球平均水平增长仅36.66%。

图9 近年来全球及中国国民收入变化情况

资料来源:Wind

作为世界上人口最多的国家,中国2020年已全面建成小康社会。根据第七次全国人口普查数据结果,2020年底,全国常住人口城镇化率为63.89%,较2010年的49.68%提升14.21个百分点,年均提升1.42个百分点。在近十年城镇化率快速提升和消费升级等因素的推动下,中国石化化工产品市场需求保持较快增长,化工产品下游巨大的市场为中国化工企业的发展创造了良好的发展环境。

02 | 技术发展

从近十年中国化工企业技术发展来看,中国化工企业研发实力不断增强。

随着相关高新技术产业不断向中国转移,催生了相关材料的市场需求,同时也为中国化工材料的自主发展奠定了基础。与此同时,在国家政策大力支持新材料产业发展背景下,依托化工企业充裕的现金流支撑,驱动中国化工企业研发团队不断壮大。近十年,中国化工行业规模以上企业具备研发机构企业数总体保持增长,2019年中国具备研发机构的规模以上化学原料及化学制品制造业工业企业已达5806个,较2011年大幅增长134.11%。

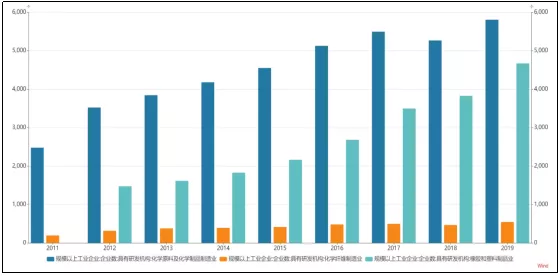

图10 近年来中国化学行业规模以上企业具备研发机构企业数

资料来源:Wind

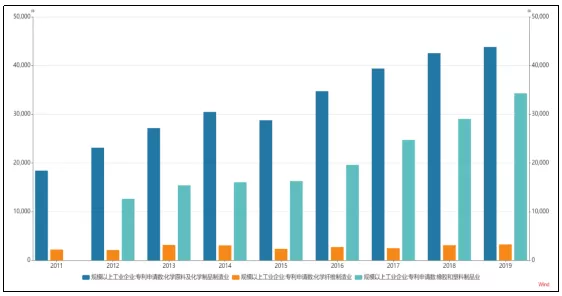

近十年,中国化工上市公司研发支出/营业收入比例从1.4%提升至2.3%。得益于研发投入不断提升,中国在化工前沿研究和相关化工品生产技术方面取得了较大成就,中国化学行业规模以上企业专利申请数亦基本保持增加趋势,2019年中国规模以上化学原料及化学制品制造业工业企业专利申请数43817件,较2011年增长137.67%。

图11 近年来中国化学行业规模以上企业专利申请数

资料来源:Wind

03 | 政策支持

从产业政策来看,中国政府发布的《石化产业规划布局方案》极大的支持了部分民营化工企业的业务规模提升,直接推动了其在全球化工企业50强榜单中的排名提升。

中国化工行业近十年的发展基本上覆盖了“十二五”(2011-2015)和“十三五”(2016-2020)两个规划区间,得到了中国政府在政策方面的大力支持。

国务院国家发展改革委于2014年印发了《石化产业规划布局方案》(发改产业〔2014〕2208号,以下简称“《方案》”),《方案》内容未对外公开,但经政府公开信息显示,《方案》提出:“十三五”期间,中国政府将推动产业集聚发展,鼓励支持民营和外资企业投资炼化产业,重点建设七大石化产业基地,包括大连长兴岛(西中岛)、河北曹妃甸、江苏连云港、上海漕泾、浙江宁波、广东惠州、福建古雷,以及推进炼油厂和化工的一体化建设,提升高效益化学品新材料的供应,及推动绿色和石化产业的高效发展。

除中石油、中石化以及中海油等大型国有化工企业项目外,受益于《方案》推动,民营企业项目恒力石化2000万吨/年的炼化一体化项目和荣盛集团控股的浙江石油化工有限公司(以下简称“浙石化“)4000万吨/年的炼化一体化项目顺利实施,并分别于2019年5月和12月投产。上述两个民营大炼化项目投资均超过500亿元,投产后2020年营收均超过700亿元,直接推动了恒力集团和荣盛集团在全球化工企业50强榜单中排名的跃升。

此外,中国政府政策亦关注解决化工行业中出现的问题,主要包括“部分产能增长过快,落后产能仍占一定比重”“产业布局不尽合理,安全环保隐患突出”“高端产品比重偏低,技术创新能力不强”“能源资源约束加大,节能减排任务艰巨”等。因此,中国政府通过制定并指导实施《关于促进石化产业绿色发展的指导意见》《关于石化产业调结构促转型增效益的指导意见》等政策,有效缓解了传统化工产品产能过剩矛盾、加强化工园区的规划建设、发展高端化工新材料以及节能减排等方面的行业发展问题,有利于中国化工企业提高综合竞争能力和可持续发展能力。

04 | 资金支持

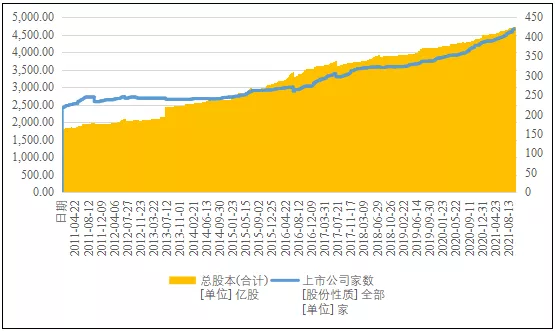

从上市公司总股本量和债务规模等指标看,中国化工行业获得资金投入的情况整体呈增长趋势,特别是2020年以来两个指标均达到历史最高水平,显示了资金对于行业发展的支持。

从化工行业上市公司总股本量来看,近十年中国化工行业上市公司总股本量整体呈增长趋势,2020年底为4500.36亿股,较2011年初的1827.96亿股大幅增长146.20%。2020年下半年以来,受益于中国境内疫情控制良好,大量外贸订单回流,以及全球资金市场流动性的宽松带动物价上涨,中国化工上市公司在效益良好的情况下积极增资募股,总股本量逐渐达到历史最高水平,截至2021年9月底,中国化工上市公司总股本量达4751.73亿股。

图12 近年来中国化学行业上市公司总股本量及家数情况

资料来源:Wind

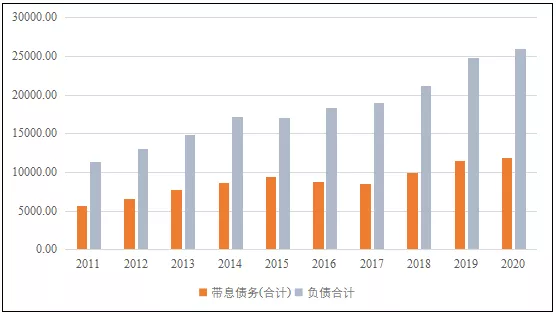

从化工行业上市公司债务规模来看,近十年中国化工行业上市公司债务规模呈波动增长趋势,2020年底为11798.85亿元,较2011年的5658.15亿元大幅增长108.53%。在经历了2015-2017年“去杠杆”阶段之后,在全球资金市场流动性宽松以及新建项目投入融资需求不断加大等因素的影响下,中国化工上市公司债务规模达历史新高水平。截至2021年6月底,中国化工上市公司债务规模已达13129.13亿元,较2020年底增长11.27%,保持增长趋势。

图13 近年来中国化学行业上市公司总债务量及负债情况

资料来源:Wind

3.行业集中度

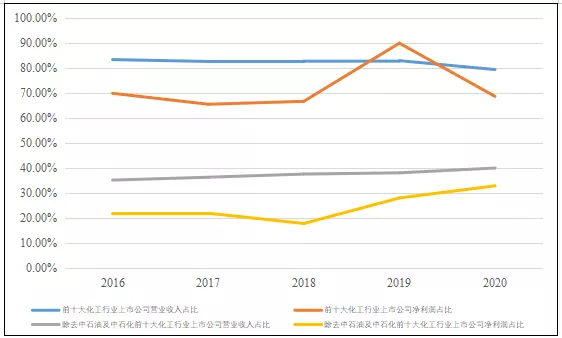

中国化工行业集中度总体呈上升趋势,有利于提升中国企业在全球化工50强榜单中的地位。

从行业集中度来看,2017年以来,中国化工企业数量较2016年的高点(超过25000个)逐年下降至2020年的21000个左右,2021年以来仅小幅回升。

图14 近年来中国化工企业数量情况(单位:亿元、%)

资料来源:Wind

同时,笔者筛选了申万一级行业为化工的328家上市公司以及中国石油天然气股份有限公司(以下简称“中石油股份”)。近年来前十大中国化工上市企业收入及利润占比很高,2020年分别为79.32%和68.64%;前十大中国化工上市企业营业总收入占比最高为2016年的83.30%,净利润占比最高为2019年的89.86%。即使剔除体量巨大的中石油股份及中国石油化工股份有限公司,近年来前十大中国化工上市企业收入及利润占比也总体呈上升趋势。化工行业收入和利润的集中,显示行业逐步凸显的头部优势。

图15 近年来前十大中国化工上市企业收入及利润占比情况

资料来源:Wind

3、中国化工行业债券融资情况

1.中国化工行业债券市场发展情况

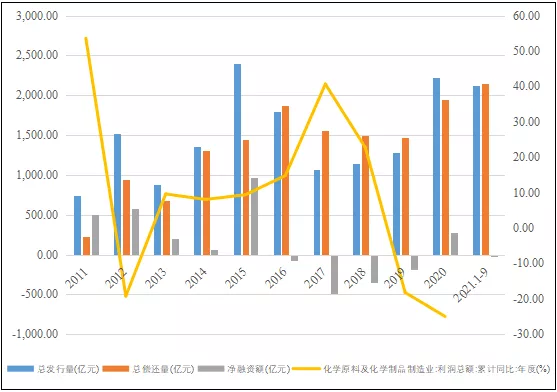

中国化工行业公司的债券融资需求与行业的盈利水平关联度很高,债券发行量和偿还量整体呈上升趋势。

从近十年情况来看,化工企业的融资需求会随着行业的盈利水平周期性波动而变化:2011-2014年,化工行业产能无序扩张导致行业利润增速处于较低的区间,化工企业融资需求的增加推动债券净融资总体处于流入状态。2016-2018年,由于化工行业推行“去产能”,行业利润增速有所回暖,债券净融资呈流出状态。之后,由于2016-2019年化工行业债券处于净偿付阶段,同时2020年中国化工行业利润增速为-24.98%,效益下滑情况下中国化工企业维持运营以及扩充产能等资金需求不减,因此债券发行量和偿还量达历史较高水平,分别为2222.46亿元和1950.62亿元,均较2011年的735.60亿元和228.92亿元大幅增加。

图16 近年来中国化工企业债券发行及偿还规模情况

资料来源:Wind

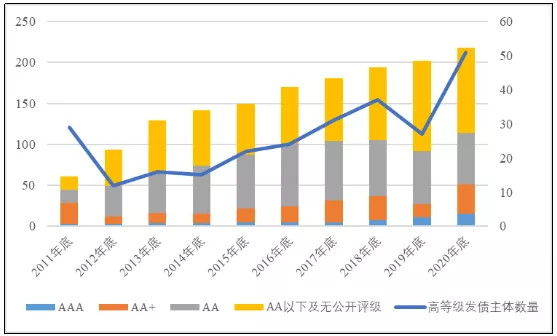

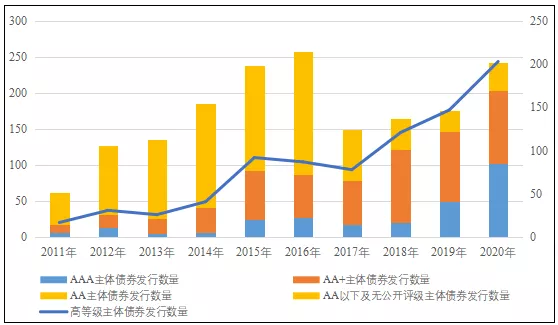

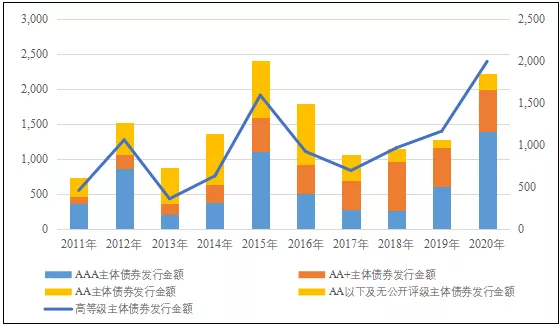

近十年中国化工行业发债主体数量大幅增加,其中AAA和AA+高级别主体数量、发债数量和金额均呈快速上升的趋势,反映了中国化工企业的快速发展。

从中国化工行业发债主体数量来看,根据Wind行业分类,2011年以来中国化工行业债券发行主体不断增加,截至2020年底共计218个,较2011年底的61个大幅增加。考虑到中国债券发行主体资质要求较高,发行主体数量的增加可以在一定程度上显示中国化工企业经营规模和经营能力的提升。

图17 近年来中国化工企业债券发行主体级别情况

资料来源:Wind

同期,从发债主体信用等级来看,最新主体级别为AAA和AA+的中国化工行业发债主体数量由2011年底的29个增至2020年底的51个。从高等级发债主体发债数量和发债金额来看,2011年以来AAA和AA+的中国化工行业发债主体债券发行数量和金额均呈现一定的周期性,但整体规模上均有一定的增长,2020年高等级发债主体债券发行数量和金额分别为203只和1993亿元,分别较2011年的17只和458亿元大幅增加,亦可以反映中国化工企业的快速发展。

图18 近年来中国化工企业债券不同级别主体发行数量情况

资料来源:Wind

图19 近年来中国化工企业债券不同级别主体发行金额情况

资料来源:Wind

2.中国化工行业债券市场在全球化工行业债券市场中的地位

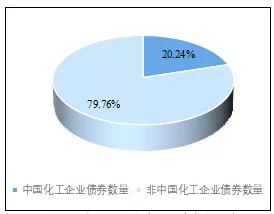

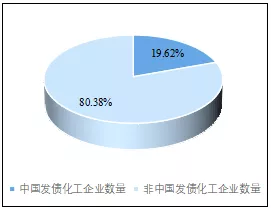

在债券发行数量、发债企业数量和发债规模方面,中国化工企业债券发行市场均已成为全球化工企业债券市场的重要组成部分。

截至2021年9月14日,全球彭博行业为化工的存续债券共计2149只,其中,发行地为中国的化工企业发行的债券为494只,占比为23.52%;全球化工发债企业共计530家,中国化工企业发行的债券为104家(含中国企业境外发行的主体),占比为19.62%。中国化工发债企业存续债券发行数量和发债企业数量占比均为全球的20%左右。

图20 中国化工发债企业债券占比情况

资料来源:Bloomberg,笔者整理

图21 中国化工发债企业数量占比情况

资料来源:Bloomberg,笔者整理

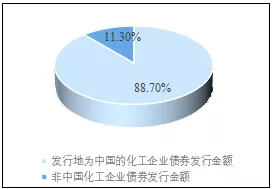

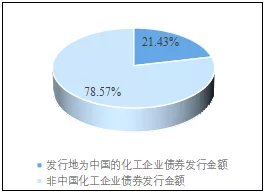

从存续债券规模来看,截至2021年9月14日,发行地为中国的化工企业存续债券金额为652.50亿美元,在全球化工企业发债规模中占比为11.30%。从所有化工企业债券(含到期债券)发行规模来看,截至2021年9月14日,发行地为中国的化工企业债券发行金额为1981.61亿美元,在全球化工企业发债规模中占比为21.43%,亦超过20%。

图22 中国化工发债企业存续债券规模占比情况

资料来源:Bloomberg,笔者整理

图23 中国化工发债企业债券发行规模占比情况

资料来源:Bloomberg,笔者整理

截至2021年9月14日,全球彭博行业为化工的违约债券共计105只,合计发行金额214.44亿美元;其中发行地为中国的违约债券24只,合计发行金额38.61亿美元,占比分别为22.86%和18.01%。考虑到全球化工行业违约债券发行日期最早可达1988年,远早于中国化工行业违约债券的最早发行日期(2012年),中国化工行业违约债券规模较高的占比(约为20%),显示了中国化工行业债券市场在快速发展的同时违约风险不容忽视。

4、中国化工行业未来发展预测

化工行业作为石油工业的主要下游行业之一,受原油价格影响很大。由于沙特为主导的OPEC+话语权增加,美国页岩油企业资本开支可能相对保守,整体原油增产空间不大;同时随着疫情逐渐得到控制,美国等原油主要消费国家对燃料的需求反弹,原油价格仍存在较强的支撑。但是考虑到通胀背景下美国Taper预期逐渐增加及OPEC+存在放松减产的可能,以及在“碳中和”背景下,原油需求长期被压制,预计原油价格上涨空间有限。

在原油价格平稳震荡的背景下,2021年世界主要经济体的化工行业发展仍受到疫情的严重制约,日韩、印度及东南亚等地疫情仍呈现继续、深入的态势,预期将会对2021年全年化工产业带来负面影响。目前中国国内疫情控制良好,产业链完整和持续的优势吸引了疫情影响下境外化工产品的大量订单,多数化工品价格将有一定支撑。

当前中国化工行业面临历史性的机遇:在“双碳”目标指引下,国内石油化工、煤化工等细分领域将加大落后产能淘汰力度,加快无效产能的出清,实现行业内结构性调整,相关产业装置开工率有望提高,有利于龙头企业的发展。另外,国内能源结构中新能源比例的提升,将带动如作为光伏发电上游原材料的工业硅和EVA胶膜,作为风机叶片上游的基体树脂和涂层,以及作为新能源汽车上游关键材料的碳酸锂和轮胎等相关化工原材料需求的上涨。

从债券市场来看,虽然11月初美联储Taper已获正式宣布,全球流动性拐点将至,但国内货币政策大概率保持稳健,国内化工行业景气度仍将处于较高水平,企业高盈利水平将保持延续。因此,作为具有较高盈利性的投资标的,中国化工行业债券市场在已经成为全球化工企业债券市场重要组成部分的基础上,有望进一步吸引全球流动性资本,从而助力提升中国化工行业在全球的影响力,并加快向绿色低碳发展模式的转型。

综上所述,依托市场、技术、政策和资金方面具备的明显优势,在行业集中度和影响力不断提升的情况下,中国化工行业将持续蓬勃发展,未来在全球化工企业50强名单中有望出现更多中国化工企业。