您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

合成树脂、生物质化工齐头并进,圣泉集团:产业链升级释放成长

(报告出品方/分析师:申港证券 曹旭特)

1. 合成树脂及生物质化工龙头 业绩逐年提升

1.1 生物质化工与合成树脂产业链一体化优势显著

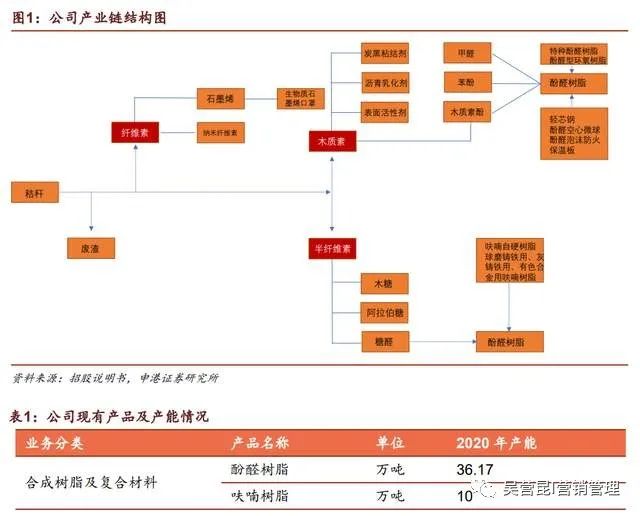

公司是国内合成树脂及复合材料、生物质化工龙头企业,形成了生物质化工产业与合成树脂产业一体化的产业链条。

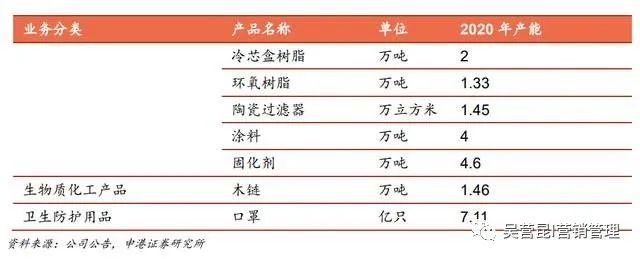

合成树脂及复合材料方面,公司酚醛树脂、呋喃树脂产销规模均居国内第一、世界前列,截至 2020 年底产能分别为 36 万吨和 10 万吨。

生物质化工方面,公司实现了对植物秸秆的循环利用,拥有自主知识产权的生物质精炼技术,可生产木糖、L-阿拉伯糖、表面活性剂等生物质化工产品。

形成生物质化工产业与合成树脂产业一体化产业链条,利用木质素、半纤维素制成木质素酚、糠醛等用于生产呋喃和酚醛树脂,具备显著的产业协同、规模、技术及成本优势。依托强大的自主研发创新能力,合成树脂及复合材料高端精细化发展。

目前,已具备酚醛预浸料、酚醛 SMC、电子级酚醛树脂、特种环氧树脂等生产能力。未来,产品线继续高端精细化发展,拓展高性能酚醛树脂、特种环氧树脂等产能。

下游应用领域涵盖汽车、风电、核电等机械制造,以及集成电路、液晶显示器、轨道交通、航天航空、船舶运输、建筑节能、高端刹车片、高端磨具磨料、冶金耐火、海洋防腐、3D 打印等国民经济各个领域。

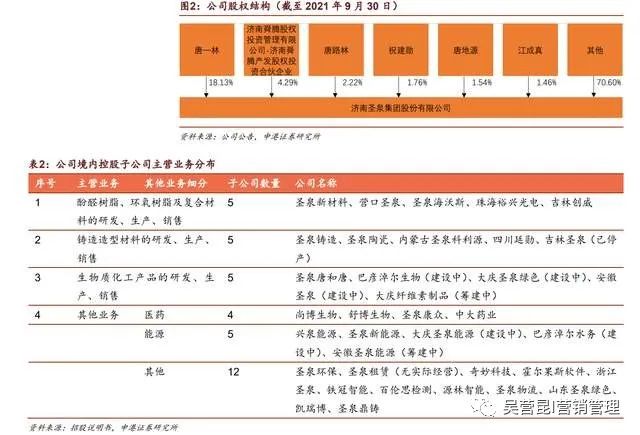

股权结构相对稳定。

公司实控人为唐一林、唐地源父子,二人合计持有圣泉集团 19.67%的股份,除此之外,还有几位家族成员持股。公司前十名股东多数为公司高级管理人员或重要岗位成员,且长期持有公司股份,股权结构相对稳定。

子公司布局广泛。

公司下属控股子公司共 53 家,其中境内控股子公司 36 家,境外控股子公司 17 家,涉足高性能树脂及复合新材料、生物质化工、生物医药、新能源等方向。目前仍在建的子公司包括生物质领域的巴彦淖尔生物、大庆圣泉绿色、安徽圣泉以及能源领域的大庆圣泉能源。

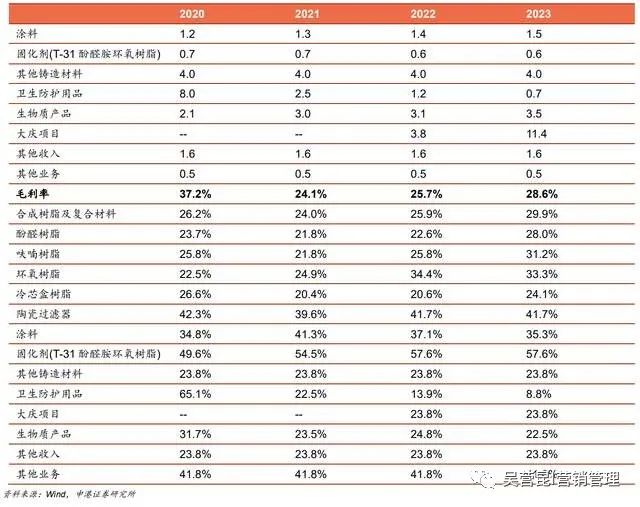

1.2 盈利水平稳定增长 具备规模优势 营收保持稳步增长。

2021 年前三季度,公司实现营收 63.6 亿元,同比增长 0.95%。实现归母净利 润 5.3 亿元,同比减少 20.0%,主要系口罩等卫生防护用品销量显著下滑影响。

若扣除卫生防护用品实现的销售收入和毛利,2021 年前三季度公司主营业务实现销售收入 60.29 亿元,同比增长 43.22%;实现毛利 14.85 亿元,同比增 长 33.73%。

合成树脂及复合材料贡献主要业绩,具备规模优势。

合成树脂及复合材料收入和毛利贡献占比最高。若扣除卫生防护用品,2018- 2020 年该板块收入和毛利占整体比重均在 90%左右,其中 2020 年板块收入 54.3 亿元,毛利 14.2 亿元,毛利率 26.2%。

公司合成树脂及复合材料业务具备规模优势,产能利用率过去三年维持高位。酚醛树脂/呋喃树脂产销量均呈上升趋势,2020 年销量 39.2 万吨/10.6 万吨, 同比增 19.9%/19.5%。

2. 酚醛树脂:功能化新材料发展 释放成长空间

2.1 酚醛树脂应用领域广泛

酚醛树脂作为重要的合成树脂之一,性能优异。

酚醛树脂是由酚类化合物与醛类化合物经缩聚反应而制得的一大类合成树脂,其中苯酚-甲醛树脂是酚醛树脂中最典型和最重要的一种。酚醛树脂特有的化学结构和大分子交联网络结构赋予了它优异性能,如优良的粘附性、耐热性、抗烧蚀性、阻燃性、耐酸性和电绝缘性等。

下游应用广泛。

酚醛树脂常被应用于酚醛模塑料、酚醛层压塑料、造型材料、隔热隔音材料、黏结剂、耐火材料、炭化功能材料、酚醛基涂料等领域。2020 年国内酚醛树脂表观消费量约 150 万吨,CAGR(15-20 年)约 8.4%,其中酚醛模塑料是最大的应用领域,占比约 22.4%,层压板和摩擦材料的应用占比也较大,分别达到 20.3% 和 20.1%。

酚醛树脂在应用中多与其它材料复合使用,极少单独使用。

以酚醛树脂为基体,玻璃纤维、碳纤维或者纸等为增强材料,可制得酚醛树脂基复合材料,包括轻芯钢(酚醛树脂&无机纤维复合)、酚醛树脂空心微球、酚醛 SMC(酚醛树脂&玻璃纤维复合)及高端酚醛玻璃钢等复合材料。

酚醛树脂基复合新材料作为内部装饰及结构材料,为轨道交通、船舶、飞机、汽车、建筑节能等行业的节能降耗、减重提速、隔音降噪、防火阻燃、耐腐蚀、热防护提供了更加安全可靠的保障,并可减少刹车材料、车轮、轻轨的维修次数。

高性能、高附加值方向发展,不同领域的应用不断被创造。

近年来国内外企业更多专注于研发高性能、高附加值的改性产品,涉及到酚醛树脂本身的性能研究及作为复合材料应用时的综合性能研究,对酚醛树脂的脆性和力学性能进行改性,同时改进加工工艺。

改性后的酚醛树脂性能、成本进一步优化,应用更加广泛。

国内酚醛树脂中高端市场仍存在供应缺口。

从 2017 年开始我国成为酚醛树脂的净出口国,出口国家主要是泰国、韩国和越南等。

国内每年有约 10 万吨左右酚醛树脂进口,以高端树脂为主。但一些性能优异的增强酚醛树脂或专用酚醛树脂的中高端市场,由于技术壁垒较高,维持供不应求的局面。

据中国海关数据,国内酚醛树脂进口价格常年高于出口价格一倍左右。整体来看,未来酚醛树脂高端产品(如电子级酚醛树脂)仍然存在较大的国产化空间。

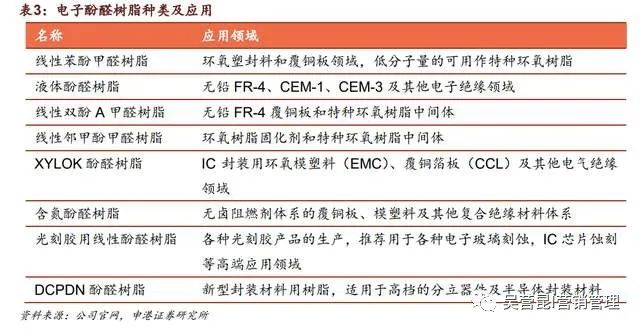

2.2 半导体行业向好

电子酚醛国产替代提速酚醛树脂、酚醛基特种环氧树脂是目前电子行业中用量最大、应用最广泛的材料。酚醛树脂因其本身具有耐高温、阻燃、发烟低等独特性能,且与环氧树脂固化后的产物具有耐热性好、尺寸稳定、电性能优良、机械加工好等特性,主要应用于芯片 (IC)制造、印制线路板(PCB)、平面显示器(FPD)等领域。

高纯环氧搭配电子级的线性酚醛树脂是电子封装材料的最佳选择。用作模塑料固化剂的酚醛树脂不同于一般的酚醛树脂,它的分子量、分子量分布对固化速率及其流动性能影响较大,对游离酚含量、PH 值、纯度等有较高的要求。

印制线路板基板是由酚醛树脂、环氧树脂等高分子聚合物构成的高性能复合材料,印制线路板油墨是一种环氧基涂料。酚醛树脂可直接作为基板材料覆铜板的浸渍主体树脂,也可作为替代传统双氰胺固化剂的首选树脂固化剂。以酚醛树脂为固化剂体系的覆铜板耐热性能大幅度提高,使得后期的无铅焊接成为可能,满足了覆铜板无铅化趋势的要求。

在平面显示器用光刻胶是一种以酚醛树脂为主成膜树脂的涂料。商用正性光刻胶中几乎都是甲酚线型酚醛树脂和重氮 BW 化合物的混合物,其中以重氮醌为感光化合物,线性酚醛树脂作为基体材料提供光刻胶的粘附性、化学抗蚀性。

酚醛树脂对光刻胶性能影响至关重要,其分子量大小、分子量分布、金属离子含量都有很高的要求,一般要求酚醛树脂的金属粒子含量达到 ppb 级(10^-9,十亿分之一)才可以使用。

国内半导体产业增速快于全球,全球占比提升。

居民消费水平不断提升,消费电子行业随之不断发展,人工智能、5G、大数据为代表的新基建国家战略的推进,使我国市场对半导体的需求不断增加。

根据美国半导体产业协会,2015 年全球半导体市场销售额 3372.8 亿美元,中国半导体市场销售额 823.7 亿美元,全球占比 24.42%。

截止 2021年底,全球半导体市场销售额 5408.7亿美元,5年内复合增长率为 10%,中国半导体销售额为 1705.8 亿美元,5 年内复合增长率为 12.2%,全球占比上升至 34.7%。

电子封装材料作为半导体上游行业国产替代需求强烈,将迎来广阔的发展空间。

据华经情报网,塑料封装占整个封装行业市场规模的 90%,而陶瓷和金属封装合并占比为 10%。

塑料封装中,环氧塑封料(EMC)是集成电路主要的结构材料,作为集成电路的外壳,保护芯片避免发生机械或化学损伤。2020 年我国环氧塑封料需求量为 12.5 万吨,同比 2019 年增长 8.7%。

近年来我国半导体行业发展,相关产业及技术手段已经慢慢趋于成熟,电子封装材料国产替代需求强烈,将迎来广阔的发展空间。

酚醛树脂作为光刻胶的基体材料主要为线型酚醛树脂,其市场规模将随着下游快速发展而不断提高。

据 Reportlinker,2019 年全球光刻胶市场规模 82 亿美元,2026 年全球光刻胶市场规模预计将增至 123 亿美元,2019-2026 年 CAGR 为 6%。我国 2020 年光刻胶市场规模达到 176 亿元,2015-2020 年 CAGR 为 8.4%。

预计 2026 年我国光刻胶市场规模预计将超过 300 亿元,2019-2026 年 CAGR 为 10%。

PCB 产值整体稳步上升,PCB 用电子酚醛市场需求快速提升。

据 Prismark,2020 年全球\中国 PCB 产值提升至 652.2\350.5 亿美元,2015-2020 全球\中国 PCB CAGR 3.4%\6%。

随着 5G 通讯、消费电子以及汽车电子等下游增长拉动,Prismark 预计 2025 年中国大陆 PCB 产值有望继续保持增长,将达到 460 亿美元。

2.3 落后产能退出 行业格局改善

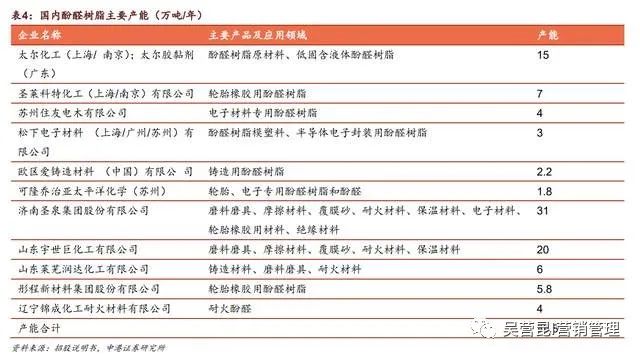

供给方面,国内酚醛树脂大规模的生产厂家屈指可数,产能小的企业居多。

国内酚醛树脂的产能、产业集群分布集中在华东,占比 65%,例如济南圣泉集团年产能为 35.0 万吨、芬兰太尔化工公司(南京)的年产能为 15.0 万吨、河南邦得化工有限责任公司与江门市昆益树脂材料科技有限公司的年产能为 1.0 万吨左右。

但是行业中存在很多技术水平较低、环保投入不足的中小企业,行业集中度较低,CR(4)仅 为 45.5%,行业集中度具有较大提升空间。

随着环保要求不断提高,优质企业市场份额将进一步提升。

酚醛树脂生产过程中会产生游离醛类污染环境的毒性物质,酚醛绿色化是未来酚醛树脂重要的发展趋势之一,主要有低酚、低醛、低氨、无尘、均化几个方向,这些改进后的树脂能减少刺鼻气体的释放,同时能改善性能、减少安全隐患。

未来,将有很多环保投入不足、生产过程不规范的生产企业逐步退出市场,而重视环保、安全的优质企业市场份额将进一步提升。

2.4 原料价格回暖 酚醛树脂步入景气

苯酚是酚醛树脂的主要原料,上游是丙烯、苯。

据百川盈孚,每吨酚醛树脂需要 0.89 吨苯酚和 0.13 吨甲醛。丙烯和苯是苯酚的主要原料,90%以上的苯酚、丙酮采用异 丙苯法生产,生产 1t 苯酚约副产 0.62t 丙酮。苯酚价格水平取决于原油。2015 年受原油的价格变动的影响,苯酚价格出现下降。自 2016 年开始苯酚市场价格上升,推高了合成树脂生产企业的生产成本。

受疫情以及原油供求关系影响,2020 年度山东地区苯酚市场价格同比下降 19.74%。主要原料成本端支撑,酚醛树脂价格景气延续。

自 2020 年 9 月以来,受需求复苏与大宗商品价格大涨的影响,酚醛树脂的主要原材料价格一路上扬,22 年 1 月苯酚价格上涨至 11000 元/吨,甲醛价格上涨至 1300 元/吨。但酚醛树脂的原料成本保持在可控的范围内稳定增长,并不形成利润的负担,反而起到支撑酚醛树脂价格的作用,推动行业景气趋势的发展,公司业绩将在涨价环境中充分受益。

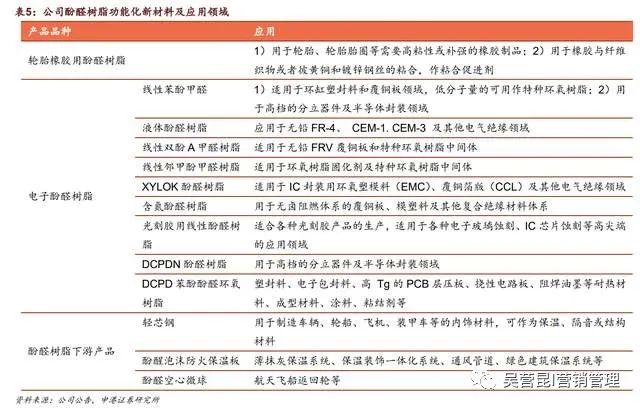

2.5 拓展酚醛树脂功能化新材料 打开成长空间

公司是国内酚醛树脂龙头企业,产品附加值、技术壁垒不断提升。

据艾瑞咨询,公司酚醛树脂国内市场占有率约为 25.04%。2020 年,公司酚醛树脂产能达 36.2 万吨,产量达 39.5 万吨,境内销量为 37.28 万吨。

不断开发高附加值的酚醛树脂功能化新材料,建立产品技术壁垒。基于和众多科研机构深度合作的优势,新开发一系列产品,广泛应用于耐火材料、摩擦材料、保温材料、涂覆磨具、绝缘材料、轮胎橡胶、电子材料、航空航天、军工等领域。

相继规划电子化学品、橡胶化学品、冶金材料等四个事业部,稳步推进 5G 覆铜板用电子树脂、轮胎橡胶树脂、碳素用酚醛树脂等系列高端产品研发。

光刻胶用酚醛树脂打破垄断,国内最大的 PCB 基板电子树脂供应商。

国内唯一可批量供应 TFT 光刻胶用酚醛树脂的供应商。成功研发出包括光刻胶用线性酚醛树脂在内的多种改性酚醛树脂新产品,光刻胶用线性酚醛树脂是一种电子级高纯度甲酚酚醛树脂,打破国外垄断,填补了多项国内空白。

公司光刻胶用线性酚醛树脂的研发成功经过了 26 年的努力(1992-2018),通过培养优秀的研发团队,对国外先进技术进行吸收引进,最终掌握属于自己的核心技术。

国内最大的 PCB 基板材料用电子树脂供应商,其 PCB 用电子级酚醛树脂国内市占率达 70%。

募投项目 23 万吨酚醛树脂项目投产后,公司将成为酚醛树脂全球行业龙头。

公司酚醛树脂具备显著规模优势。产能从 2018 年的 31 万吨逐步扩大至 2020 年的 36.17 万吨,产能规模不断扩大。相应产能利用率过去三年均维持在 93% 以上,毛利率 25%左右,处于较高水平。

公司将成为全球最大的酚醛树脂供应商。2021 年 IPO 募投项目计划扩建 23 万吨酚醛树脂,项目完全达产后,酚醛树脂实际产量将超 60 万吨。

3. 呋喃树脂:下游快速发展 市场规模稳步提升

3.1 呋喃树脂消费量稳定增长

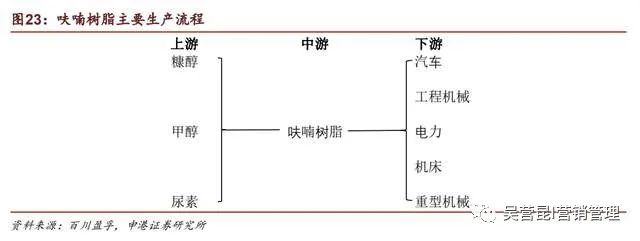

呋喃树脂主要用于机械工业的铸造工艺中,作砂芯粘结剂。

呋喃树脂是指以具有呋喃环的糠醇和糠醛作主要原料生产的树脂类的总称,种类有糠醇树脂、糠醛树脂、糠酮树脂、糠酮—甲醛树脂等,具有固化速度快、效率高、常温强度高、高温性能好等特点,主要用在机械工业的铸造工艺中作砂芯粘结剂。

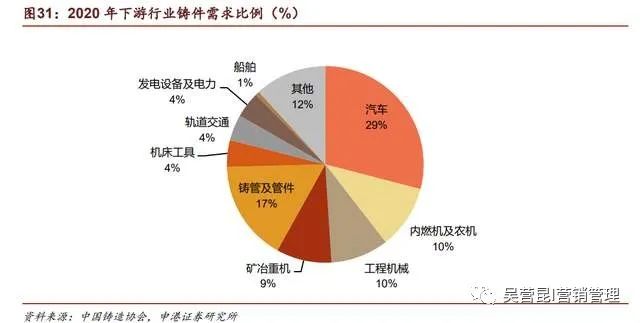

下游应用广泛,占砂芯成本约 35%。

呋喃树脂广泛用于风电、核电、汽车、机床、机车车辆、工程机械、船舶、水泵、阀门、重型机械等行业大中型复杂铸件的生产。

据《铸造化学粘结剂应用的成本管理》,铸造用化学粘结剂混制的型砂中,粘结剂、原砂和机械混合与旧砂处理设备等构成了砂型(芯)的成本。一般说来,化学粘结剂占成本约 35%、原砂占 35%,而机械费用占 30%。

呋喃树脂消费量稳定增长。

2019 年国内铸造用树脂粘结剂消费量达到 57.5 万吨,其中呋喃树脂消费量达到 42.9 万吨,同比增长 3.4%,2014-2019 年复合增速 2.6%。作为铸件生产的重要原材料,呋喃树脂的消费量将会稳步增长,预计 2024 年我国呋喃树脂消费量将达到 48.8 万吨。

市场需求广阔,应用不断拓展。

受益我国铸造行业的蓬勃发展,呋喃树脂市场需求广阔。随着铸件需求结构和技术要求的变化,呋喃树脂在海洋工程铸件、超大型设备铸件、大型工程配套铸件等领域的应用不断拓展。

中国是世界上最重要的铸件生产国,占据全球近 50%份额。

自 2000 年至 2020 年,中国铸件产量已连续 20 年位居世界首位,已成为世界上最重要的铸件生产国。2019 年,我国铸件总产量为 4875 万吨,约占全球总产量 45%。

2020 年全球铸件产量略超 1 亿吨,国内铸件产量达到 5195 万吨(同比+6.6%),占全球产量 49.2%。

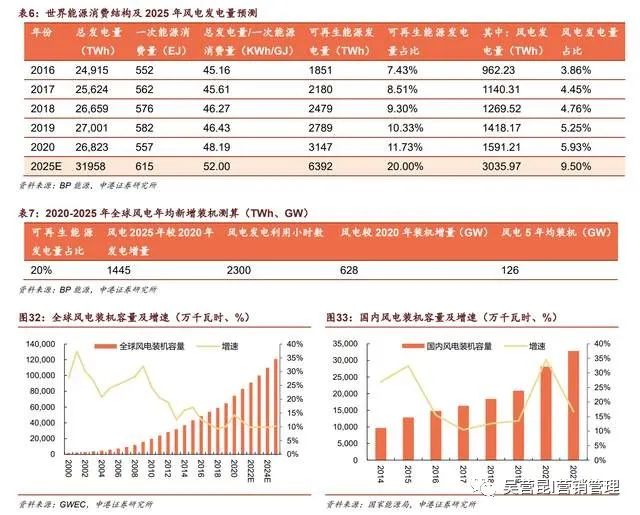

受益于新增风电装机容量增加,呋喃树脂边际需求持续增长。

过去十年全球风电累计装机规模由 2010 年的 198GW 增长至 2020 年的 743GW,CAGR 为 14%,其 中 2020 年全球风电新增装机规模 93GW,同比增 54%。

根据中国铸造协会估算,每兆瓦风机整体大约需要 20-25 吨铸件,而每生产 1 吨铸件约需用自硬呋喃树脂25-30 公斤或冷芯盒树脂 10-15 公斤。

2020 年,全球风电新增装机对应 186-232.5 万吨风电铸件需求。

我们基于 BP 世界能源统计年鉴,考虑未来风电装机需求,测算得 2025 年全球风电装机量约 126GW,对应风电铸件需求约 251.26-314.08 万吨,市场空间增长约 35%。

中国风电铸件占全世界市场份额约 80%,则中国 2025 年风电铸件需求量约 226.14 万吨,对应呋喃树脂需求量约 6.2 万吨。

3.2 公司是全球呋喃树脂龙头企业 盈利能力强

公司是呋喃树脂行业绝对龙头。

据艾瑞咨询,公司呋喃树脂的国内市场占有率约 21.72%,稳居国内第一,全球前列。截至 2020 年,公司呋喃树脂产能 10 万吨,境内销量 9.6 万吨。

产品范围广,具备较强的研发能力。

公司主要产品包括呋喃树脂、冷芯盒树脂、陶瓷过滤器、涂料及固化剂,主要作为铸造造型材料用于铸造。其中,呋喃树脂产品包括铸钢用呋喃自硬树脂、球墨铸铁用呋喃树脂、灰铸铁用呋喃树脂、有色合金用呋喃树脂四大品种及配套的磺酸系列固化剂和低硫固化剂,产品涵盖 29 个型号。

公司呋喃树脂盈利能力强,毛利率维持在 30%以上。

公司生产呋喃树脂具有规模、技术及成本优势。

原材料方面,呋喃树脂的主要原材料糠醇系公司自产而来,公司通过采购糠醛生产糠醇,糠醛价格低于糠醇价格,可以有效降低生产成本。

能源方面,公司自产蒸汽和电力,可以有效降低生产成本。此外,公司呋喃树脂销售规模较大,有较高的规模效应,单位产品分摊的固定成本较低。原料自给率进一步提升,成本优势扩大。

公司已打通“玉米芯—糠醛—糠醇—呋喃树脂”产业链,上游主要原料已实现部分自供,成本优势显著。

公司大庆生产基地的百万吨秸秆一体化项目一期投产后,将新增糠醛产能 2.5 万吨/年,原料自给率、成本优势将进一步扩大。

4. 生物质秸秆利用前景广阔

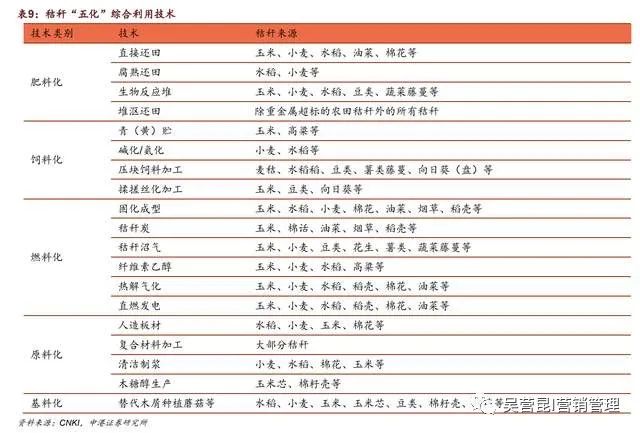

4.1 植物秸秆向高值化综合利用发展

生物基行业对化石原料替代具有重要推动作用,近年来发展迅猛。

生物基材料主要指利用谷物、豆科、秸秆、竹木粉等可再生生物质为原料制造的新型材料和化学品,包括生物基化工原料、生物基塑料、生物基纤维、生物基橡胶以及生物质热塑性加工得到的塑料材料等。

根据中科院天津工业生物技术研究所,较石化路线,目前生物制造产品平均节能减排 30%~50%,未来潜力将达到 50%~70%,对化石原料替代、高能耗高物耗高排放工艺路线替代以及传统产业升级具有重要推动作用。

据“2019 国际生物基材料技术与应用论坛”预测,我国生物基材料行业总产量已超过 600 万吨/年,将保持 20%左右的年均增长速度。我国是农业生产大国,秸秆资源分布广泛,预计产量日益增长。

我国每年有大量秸秆等农业废弃物产生,秸杆资源主要分布在东北、河南、四川等产粮大省,资源总量前五分别是黑龙江、河南、吉林、四川、湖南,占全国总量的 59.9%。

根据农业农村部相关统计数据,估算我国秸杆产生量约为 8.29 亿吨,可收集资源量约为 6.94 亿吨。

近年来我国粮食产量总体保持 1%的平稳上涨趋势,未来秸秆资源总量也将保持平稳上升,预计 2030 年秸杆产生量/可收集资源量约为 9.16/7.67 亿吨,2060 年秸杆产生量/可收集资源量约为 12.34/10 亿吨。

“双碳”深度推进,打开秸秆综合利用发展空间。

2020 年以来黑龙江、山西、上海、广西、河北等多省市陆续出台秸秆综合利用相关政策。

2021 年 10 月,国务院印发《2030 年前碳达峰行动方案》,明确提出循环经济助力降碳行动,要求加强大宗固废综合利用,加快推进秸秆高值化利用,完善收储运体系,严格禁烧管控,到 2025 年,大宗固废年利用量达到 40 亿吨左右,到 2030 年达到 45 亿吨左右,秸秆综合利用具备较大发展空间。

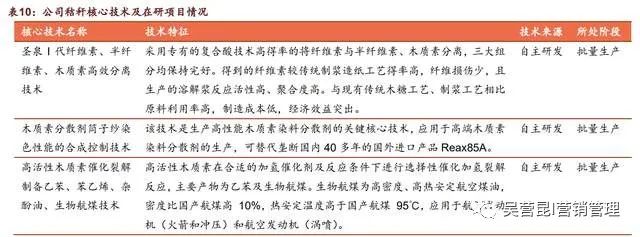

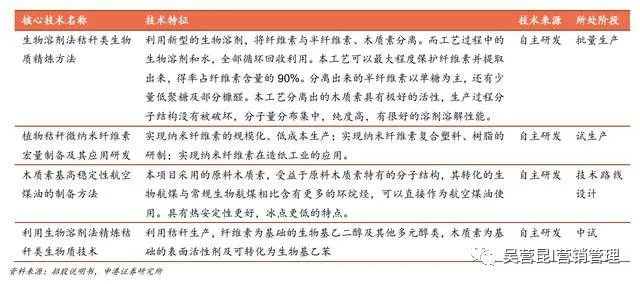

4.2 公司秸秆综合利用引领者 生物质化工技术不断突破

具备 15 万吨秸秆处理能力,实现了对植物秸秆的 100%利用。

开发“圣泉法”精炼工艺,利用新型生物溶剂可以将植物秸秆中的半纤维素、木质素、纤维素三大成分提纯并分别高效利用,实现了对植物秸秆 100%利用,传统工艺通常纤维素和木质 素等成分容易被酸碱破坏。1 吨秸秆可生产 1 吨高附加值产品,做到对植物秸秆“吃干榨净”。

公司不仅可以处理秸秆,还有其他富含植物纤维及木质素的芦苇、稻草、木屑等生物材料。

打造 100 万吨/年生物质精炼一体化(一期)项目,申报 200 多项专利,生物质化 工技术不断突破。

纤维素可造纸,还可做纤维用溶解浆等产品。

半纤维素除了生产糠醛外,在生物质材料领域中木糖和阿拉伯糖、染料分散剂、生物质石墨烯复合材料等产品。

高活性、低成本的木质素,用来生产沥青乳化剂、染料分散剂、可降解塑料袋/塑料薄膜、电池阴极膨胀剂、建筑材料减水剂等产品,实现了较好的经济效益。

未来,公司计划新建 30 万吨农业植物生物质处理的能力,将进一步扩大公司的成长空间

5. 合成树脂巩固竞争优势 秸秆生物质精炼助力转型升级

5.1 IPO 募投项目加快高端精细化树脂布局

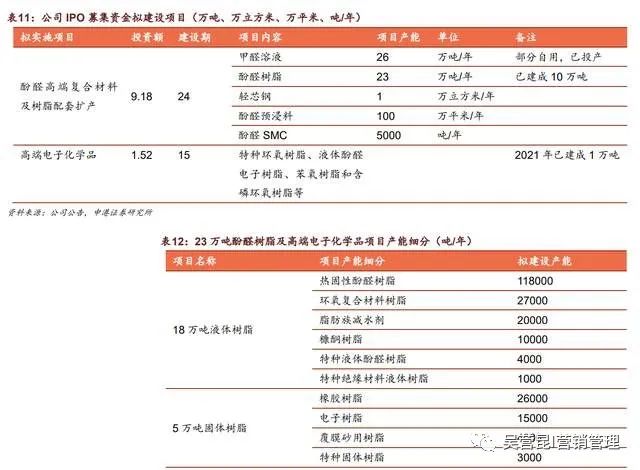

巩固核心优势 IPO 募投项目 23 万吨酚醛树脂项目、高端电子化学品项目包括多种高性能树脂品 种,达产后将加快公司高端精细化树脂布局,进一步巩固核心优势:

1)23 万吨酚醛树脂项目巩固规模优势,优化产品结构。

项目包括 11.8 万吨热固 性酚醛树脂,电子树脂 1.5 万吨、特种固体树脂 3000 吨、特种液体酚醛树脂 4000 吨、特种绝缘材料液体树脂 1000 吨等产能,还配套有下游 1 万立方米轻 芯钢、5000 吨酚醛 SMC 产品、建筑节能系列产品,以及相应的甲醛、酚醛预浸料产能。

投产后公司产品结构进一步优化,巩固规模优势。同时,在研项目包括 3D 打印用酚醛树脂、5G 新型本征阻燃环氧树脂、高分辨率光刻胶用酚醛树脂的研发等,巩固技术优势。

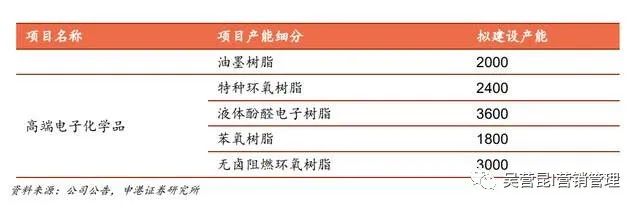

2)高端电子化学品项目加快高端精细化树脂布局,产品竞争力不断增强。

项目 2400 吨特种环氧树脂、1800 吨苯氧树脂和 3000 吨无卤阻燃环氧树脂等产能。

公司是国内众多高端电子级特种环氧树脂的供应商,具备 1.33 万吨产能,产品品质及生产装置技术达到国际领先水平,毛利率 22.34%。

未来,公司树脂产品线有望继续高端化、精细化方向布局,产品竞争力不断增强,有望充分受益于下游需求增长及国产替代的机遇。

5.2 100 万吨生物质精炼项目推动转型升级

100 万吨/年生物质精炼一体化(一期)项目有望贡献较为可观的盈利增量,推动企业转型升级。

根据项目环评报告,一期工程位于黑龙江省,规划每年在当地收购玉米秸秆等生物质原料 50 万吨,下游产品包括本色卫生用纸 8.8 万吨/年、本色大轴纸 12 万吨/年、糠醛 2.5 万吨/年、乙酸 1.5 万吨/年和钾盐 0.8 万吨/年等。

产出的糠醛可自用于合成树脂生产,同时副产的生物炭等可用于自供热,我们预计项目投产后有望贡献较为可观的盈利增量。

6. 盈利预测及估值

酚醛树脂:未来 3 年内公司在主营产品上将继续扩大生产能力,其中酚醛树脂生产能力将从目前的 36 万吨扩大至 60 万吨,预计酚醛树脂 21-23 年分别实现营收 42.4 亿元、50.1 亿元和 50.5 亿元,未来贡献主要的公司业绩。

环氧树脂:IPO 募投项目高端电子化学品产能将逐步释放,预计环氧树脂 21- 23 年分别实现营收 6.3 亿元、7.3 亿元和 8.0 亿元。

铸造材料:公司是铸造造型材料领域最全供应商,其中呋喃树脂市占率居国内第一。此外,公司将继续扩大过滤器的生产能力,从当前的 1.4 万方提到至 1.8 万方,预计铸造材料 21-23 年分别实现营收 30 亿元、30.4 亿元和 30.1 亿元;

生物质化工:大庆百万吨秸秆一体化项目预计 2022 年有望投产并释放业绩,预计生物质化工业务 21-23 年分别实现营收 3.9 亿元、9.1 亿元和 19.5 亿元。

我们预计公司21-23年净利润分别为7.03/9.9/14.1亿元,同比增长-19.82%/41.12%/42.05%,不考虑增发的股份,对应 EPS 0.91/1.28/1.82 元,当前股价对应 PE34.63/24.54/17.28 倍。