您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

共克时艰,砥砺前行 | 石化与化工EPC市场发展趋势与机遇分析

导语:

全球石化与化工工程总承包业务(EPC)市场规模巨大且发展势头稳健,以工程设计(Engineering)、采购(Procurement)和施工(Construction)为核心的总体服务方案需求不断涌现。中国是这一市场体量最大、增速最快的区域。受改善性消费、城镇化进程和中西部基建及生产制造产业持续发展的驱动,未来EPC工程市场仍将涌现机遇。

鉴于当前全球EPC行业所面临的发展趋势和行业变革,本文将主要聚焦影响行业发展的四大宏观趋势,进而分析宏观趋势影响下的EPC市场机遇和竞争状况,供EPC相关企业和进入者参考。

石化与化工工程EPC市场发展趋势

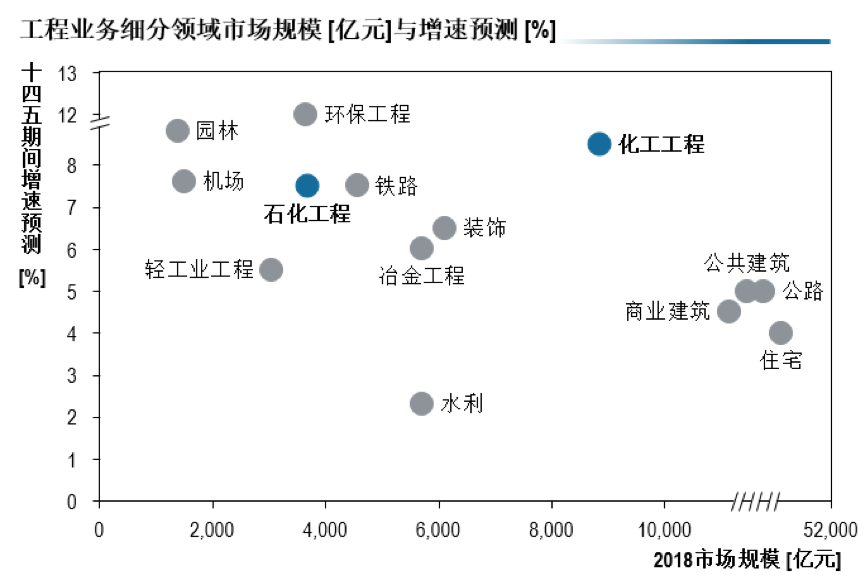

EPC业务涵盖包括石化工程、化工工程、环保工程、建筑工程等在内的多个细分领域。其中,石化工程与化工工程业务具有较为可观的市场规模,同时增速均高于行业平均水平,具有较好的发展前景。

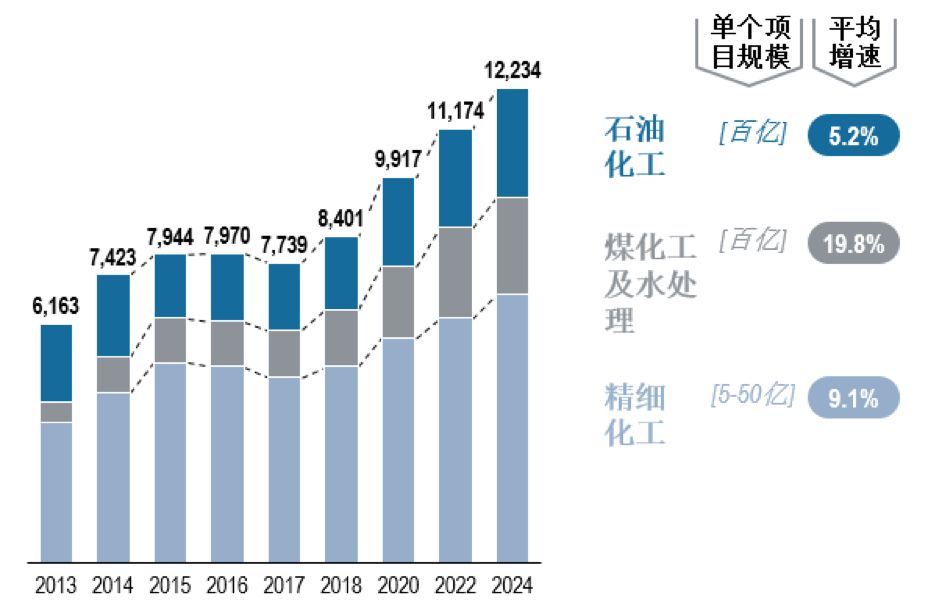

EPC细分领域市场规模与增速预测

资料来源:罗兰贝格

2018年,中国石化与化工工程市场规模均达千亿级别,十四五期间增速将保持~5%-10%的中高增速持续发展。

目前在石化与化工EPC领域,四大核心趋势正在给市场带来深远影响。

1.1、竞争主体日趋多元

工程总承包行业主体日趋多元。设备制造商、技术提供方和施工建设方凭借各自独特的核心竞争优势,积极进入工程总承包领域。

技术提供方:依托其核心工艺包、详细的设计经验和关键部件的设计能力进入工程总承包领域。

设备制造商:凭借其关键设备制造能力、行业的深度经验以及行业内资源人脉积累,布局工程总承包领域。

施工建设方:利用其建设能力、分包商资源和与外部机构建立同盟共同构建的项目能力,也开始参与工程总承包领域的市场竞争。

1.2、工程玩家业务延伸

工程业务价值链各环节利润区别较大,工程商出于提升综合收益和利润率考量,服务模式不断向上下游延伸拓展。

工程业务模式向上下游延伸:工程服务设计、施工分离发展为 EPC 总包,并进一步向产业链上下游的全面整合服务发展。具体来说,前向一体化模式延展到了材料和设备生产、设计和咨询服务、融资等领域,而后向一体化模式延展到了项目开发、项目运营、项目股东等领域。

提升综合收益和利润率是核心驱动:工程承包各细分子行业的平均盈利水平差异显著,价值链各环节也差异较大。价值链环节利润主要集中在前期咨询和融资,而EPC 环节利润主要存在于设计环节。

全球工程业务模式演变

图片资料来源:罗兰贝格

1.3、重塑国际工程格局

“一带一路”创造了大量海外工程机遇。

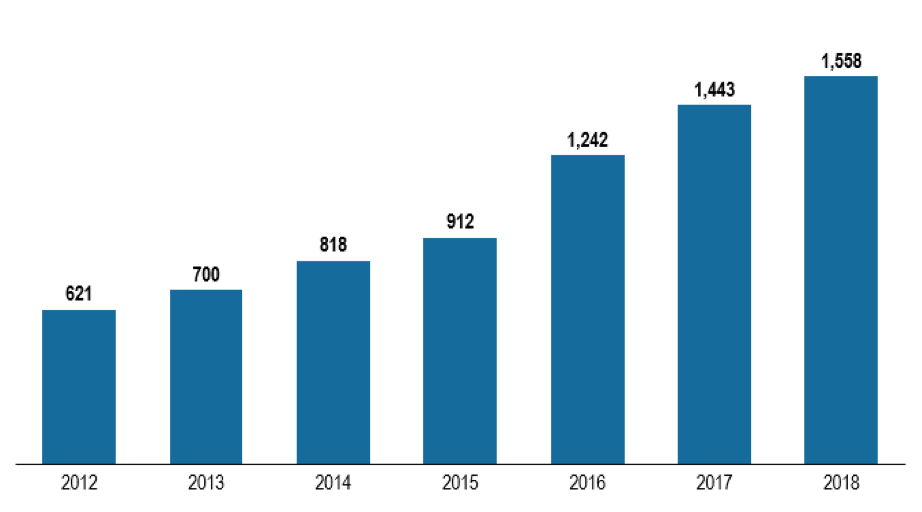

自2012年以来,中国企业海外工程承包额以每年18%的速度高速增长,2018年中国企业海外工程承包额达1558亿美元。其中,石化与化工海外工程增速抢眼。以化学工程为例,2018年中国化学工程总体营收增速为5.7%,其中海外营收增速为26%,是总体营收增长的核心驱动。

同时,石化与化工工程领域通过技术引进和消化吸收,创造了更多海外市场空间。近年来石化与化工工程行业技术引进规模不断增长,国内工程企业在技术引进的基础上,对核心技术、设备进行吸收研发,形成自主竞争优势,构建核心壁垒。

中国企业在海外工程承包额 [亿美元]

资料来源:罗兰贝格

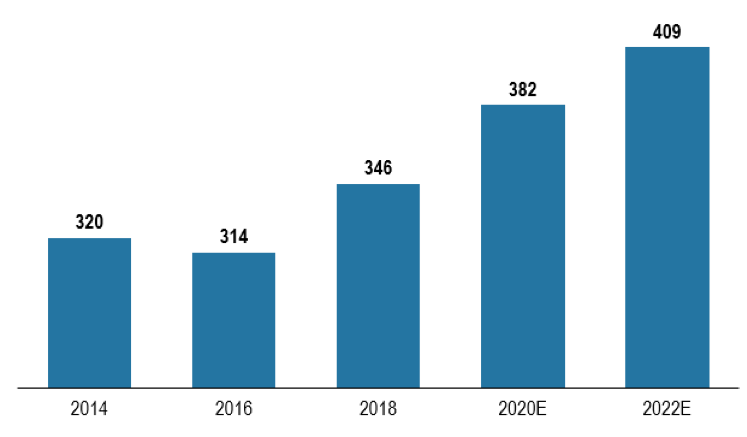

1.4、兼并收购蓬勃发展

工程行业投资并购规模不断增长,带动行业集中度不断提升。业内企业通过并购实现横向业务扩张、优化资源配置以及开展国际化业务,涌现诸多成功案例。

工程行业并购规模及预测[亿元]

资料来源:罗兰贝格

2. 石化与化工EPC市场机遇分析

在行业核心趋势影响下,石化与化工EPC领域的投资进入机会点不断涌现。

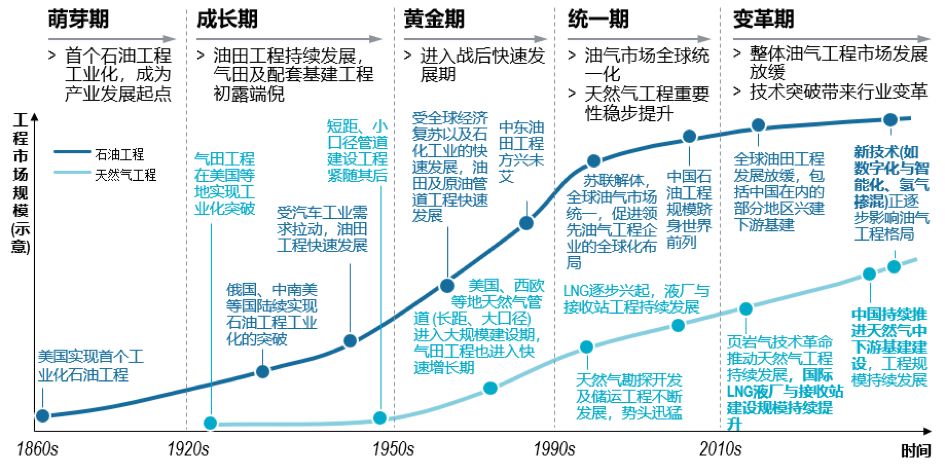

2.1、石化工程

回顾全球石化工程发展历程,石油工程早于天然气兴起。19世纪60年代美国实现首个工业化石油工程,成为石油工程产业发展的起点。虽然天然气工程在20世纪20年代后才在美国等国家和地区实现工业化突破,但近年来增长迅猛,以中国为代表的国家持续对天然气中下游基建进行投入,成为全球主要的增长引擎。

全球石化工程发展历程

资料来源:罗兰贝格

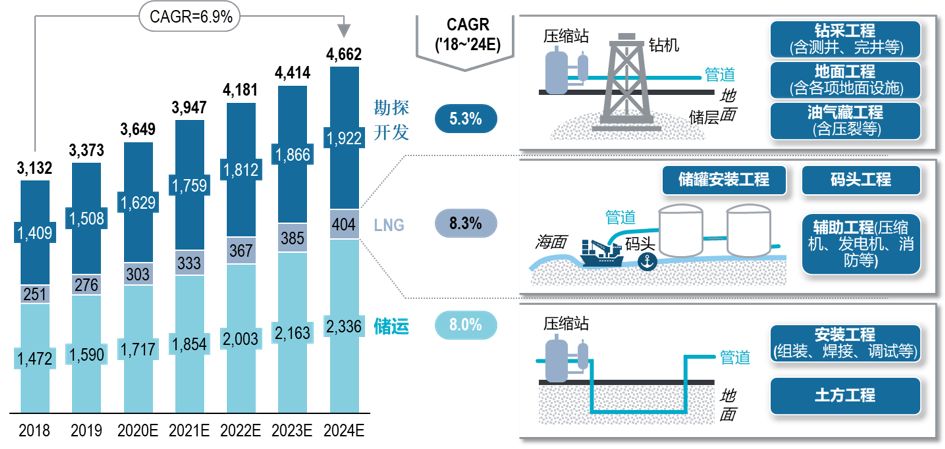

未来,石化工程市场仍将保持稳健增长。在勘探开发、LNG和储运工程三大细分领域中,储运工程仍是其中最大的市场,并保持较高的增速。

中国主要石化工程市场规模[亿元]

资料来源:罗兰贝格

各细分市场呈现不同的发展格局与潜力,其中天然气省内输送管道、地下储气库和配气管网等市场由于规模可观、增速领先、竞争格局较分散等原因机会较好。

中国主要石化工程市场发展概览

资料来源:罗兰贝格

勘探开发工程

当前我国油气对外依存度达到近50年来最高水平,能源安全风险陡升。在此背景下,中央政府与国有企业积极部署与加强国内油气勘探开发。虽然受政策鼓励,短期内市场发展回暖,但受制于国内有限的资源条件,我们判断长期增长将有所回落。

LNG工程

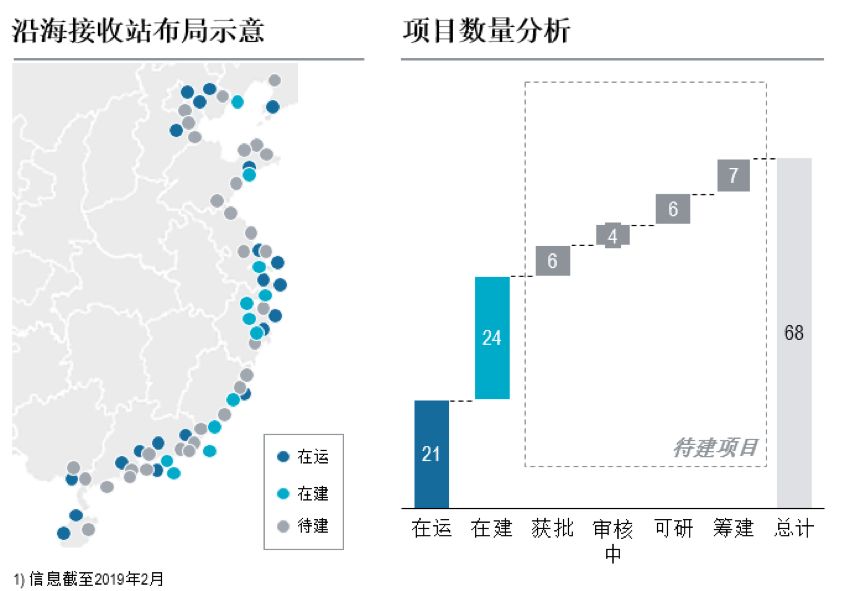

海上LNG接收站处于快速发展期,各类玩家围绕环渤海、黄海、东海、南海四大区域进行投资建设,预计未来5年左右产能将翻两番,2025年接收能力将达到约4000亿方/年。未来5年我国接收站数量将增长2倍,多数待建项目已进入可研阶段。

海上LNG接收站数量及布局

资料来源:罗兰贝格

LNG液化厂方面,随西北地区的中亚线、西气东输线、陕京线及其支线扩产达容,管道发展健全会降低LNG灵活性的相对优势,而与之替代的LNG槽车运输模式则受到挑战,液化厂经营情况普遍不佳,未来5年或无规模化增产可能。

储运工程

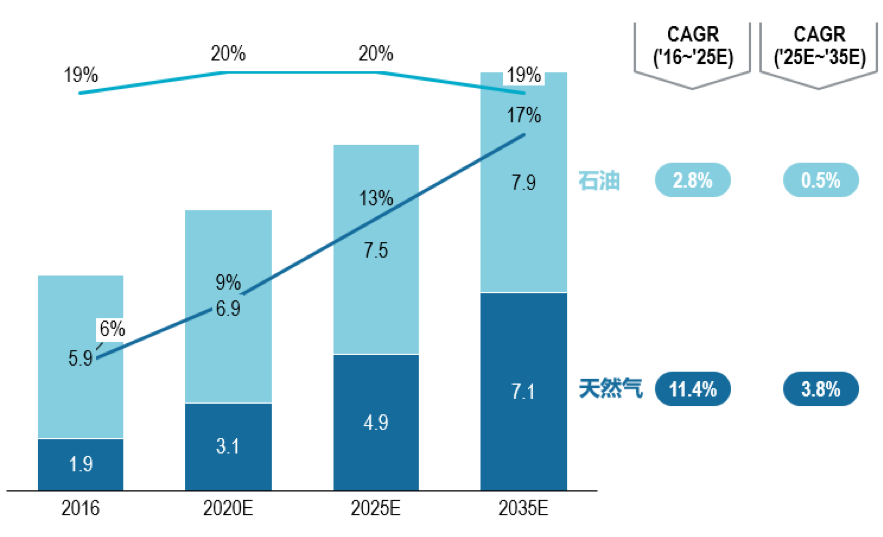

石油储运基建具有一定建设基础,原油及成品油主干管道长约6万公里,储库体系初具规模。鉴于未来石油需求增速放缓,基建工程增量有限。与之相反,天然气储运基建仍有较大缺口,未来天然气需求快速增长,驱动基建工程项目发展。

石油及天然气需求量及一次能源占比 [亿吨标准油,%]

资料来源:罗兰贝格

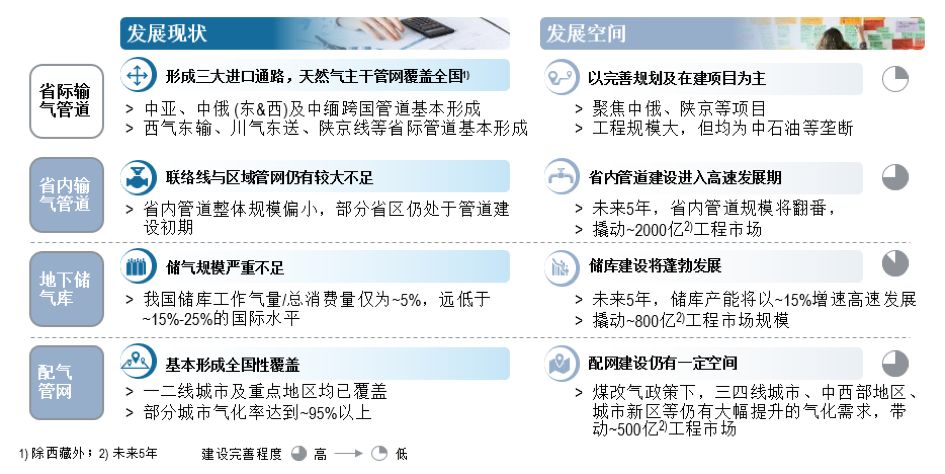

聚焦天然气储运基建,省内输气管道、地下储气库及配气管网均存在可观的增长空间。

天然气储运基建建设情况及发展空间

资料来源:罗兰贝格

同时,我国持续推进油气产业改革,采取“放开上游、管住中游、放开下游”的“哑铃型”监管体系,对省内输气管网和地下储气库等天然气储运基建利好。地下储气库作为管道的配套基建,具有保供、调峰、优化开发与输气基建及协助交易的作用,战略意义重大。但我国目前严重缺失储气能力,2018年储气量占总消费量比仅约5%,而法国、德国等发达国家均高于20%。预计未来5年高速增长的储气库基建将撬动800亿元左右的工程市场,机遇可观。

省内管道建设正处于高速发展期。未来5年省内输气管道建设长度将增长至8.2万公里,有望撬动约2000亿元工程市场。同时,省内输气管网工程市场竞争格局较为分散,以具备工程设计与设备供应能力的参与方为主,相对较易进入,将涌现大量市场机遇。

3.2、化工工程

回顾全球化工发展历程,从18世纪开始,市场需求驱动煤化工、石油化工、精细化工依次兴起。

全球化工工程发展历程

资料来源:罗兰贝格

化工工程业务市场规模约9000亿元。其中,精细化工总体体量最大,市场规模达5000亿元;煤化工工程增速较快,平均增速均高达约20%;而石油化工单个项目规模最大,高达百亿元。

化工工程业务市场规模 [亿元]

资料来源:罗兰贝格

在核心能力上,各细分领域的要求也不尽相同。例如,石油化工以资质、项目经验和系统内项目资源为核心能力,煤化工侧重设备采购、制造能力和施工经验,精细化工对详细设计能力和项目经验要求较高。

石油化工工程

大型化、基地化、炼化一体化成为石油化工的核心发展方向。

大型化:大厂匮乏、小厂过剩的现状决定了行业的大型化升级趋势,未来炼油装置将通过扩大规模,来降低生产费用,提升经济效益。

基地化:《石化产业规划布局方案》规划的沿海重点七大石化产业基地目前已陆续开工,中石化集团也将在“十三五”期间打造四大世界级炼化基地。

炼化一体化:炼化一体化集“炼油”、“化工”于一体,实现资源的优化利用、提高投资收益。目前我国共有15个在建炼化一体化项目,预计3-5年内新增产能超过2亿吨。

未来几年国内炼油产能将稳定增长,大型炼化项目陆续上马开启本轮产能扩张周期,涌现丰富的市场机遇。

大型炼化项目建设信息

资料来源:罗兰贝格

煤化工工程

“富煤少油缺气”的国情决定了煤炭在中国能源中占据长期主导。煤化工较石油化工具有成本优势,促使煤化工的重要性地位长期持续。同时从国家能源化工安全战略出发,煤化工成为未来重点的战略发展方向。随着中美贸易摩擦和中东地缘政治动荡,解决国内能源安全的重要性日益显现,而发展煤化工可以有效减轻国内产业对石油的依赖度,有利于我国石油替代能源战略的实施。

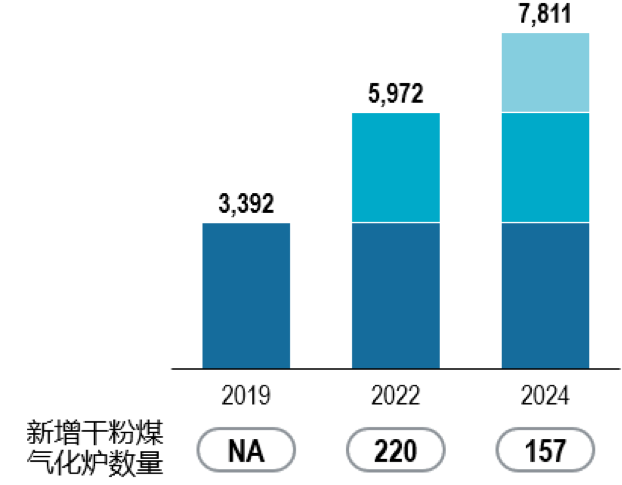

随着煤气化工程业务发展,上游的煤气化岛工程建设具有广阔增长空间,合成气产能高速增长。煤气化岛工程领域涌现三大发展趋势:一是装置规模化,在大型现代煤化工项目的驱动下,煤气化装置呈现大型化、高温高压的发展趋势;二是设备国产化,目前国内应用的20多种煤气化技术,超过90%以上的部件可以实现国产化;三是技术和工程优化,经过多年运行经验的积累,国内设计院和设备制造方积累了较多技术和工程经验,例如气化工艺烧嘴材料选择和局部加固等。

合成气产能增长情况 [万方/小时]

资料来源:罗兰贝格

同时,以煤制烯烃为代表的新型煤化工发展趋于成熟,大连化物所DMTO技术及鲁奇MTP技术等煤制烯烃主流技术均已大规模应用,产业化前景明确,诸多大型项目不断上马。截至2018年10月,我国煤/甲醇制烯烃装置共28套,产能总计1210万吨,涉及项目总投资额2816亿元、规划投资3543亿元,孕育大量投资和工程业务机遇。

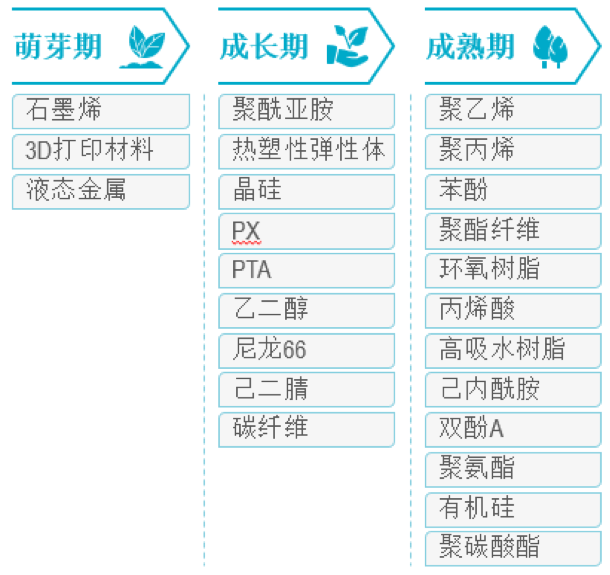

精细化工工程

精细化工包含以乙烯、丙烯等基础化工原料为源头的诸多化工产品,精细化工工程业务呈现三大核心特点:一是产品和衍生品种类丰富,下游市场庞大且较为分散,细分行业进入机会较多;二是技术含量要求高,核心技术不断强化、提升自身的工程水平是获取竞争优势的关键;最后,详细设计能力和经验积累是关键能力,是相关化工产品工程业务成功的关键要素。

就具体的产品而言,我们可将精细化工产品分为萌芽、成长、成熟三个发展阶段,成长期、成熟期的产品具有较多的工程机会。其中,成长期产品指未来3-5年内,下游需求有较快增长的化工产品,其市场规模迅速扩大,同时意味着工程业务的机会逐渐显现;而成熟期产品的收入和利润情况随市场情况呈周期性波动,应当抓住行业上升空间布局化工业务。

精细化工主要产品发展阶段

资料来源:罗兰贝格

更长远来看,部分高新化工品受技术限制,在国内尚不具备生产能力,如8in和12in硅片、碳化硅陶瓷、高性能碳纤维和聚醚醚酮(PEEK)。但随着自主能力不断提升,进口产品不断被替代,远期会产生更多的新兴工程机会。

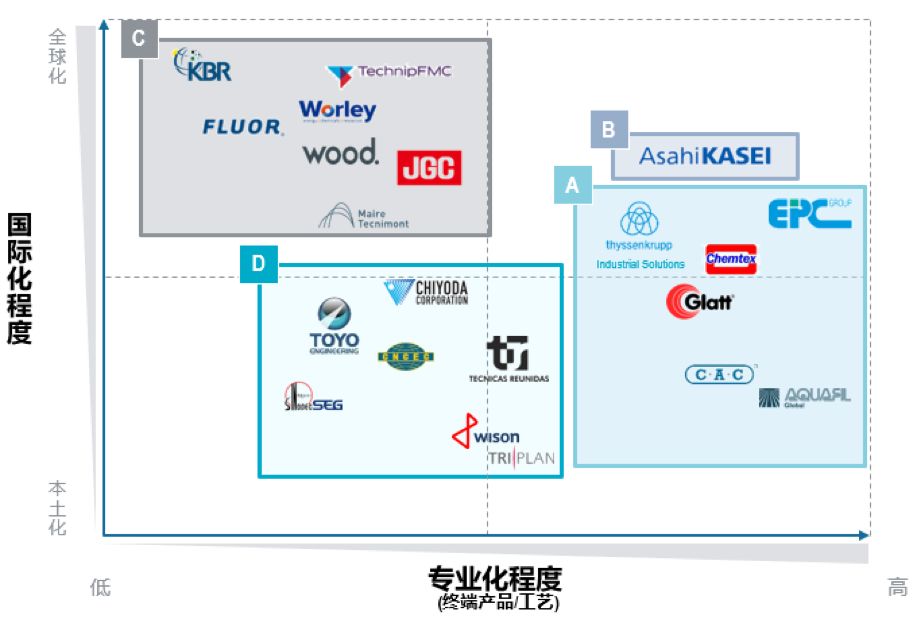

3. 竞争格局

3.1、市场竞争者类型

纵览全球EPC市场,从国际化程度和专业化程度两个维度来看,大致可分为专有技术持有方、技术授权方、全球化的多元业务玩家以及区域玩家四类。

A. 专有技术持有方:具有特定领域和产品专长的全球化玩家,如专注于特定聚合物产品的玩家

B. 技术授权方:通常为依托其卓越运营能力,积累了大量技术和工艺的大型制造商,并对相关技术和工艺包进行授权

C. 全球化的多元业务玩家:通常为全球化的大型上市公司,行业和产品覆盖较广,但技术和工艺专业化程度有限

D. 区域玩家:在特定区域(如亚洲)开展业务、专业化程度有限的公司

全球EPC市场领先玩家类型

资料来源:罗兰贝格

3.2、市场进入壁垒

作为覆盖工程设计、采购和项目建设的总体解决方案,EPC对市场玩家提出了综合性的能力要求。

EPC市场进入壁垒主要体现在四个方面:首先,EPC相关领域技术和工艺难度普遍较高,且大部分工艺受IP保护,市场玩家需要开发自有工艺来建立壁垒;其次,在化工企业等下游客户心中建立良好的声誉,并逐步建立成功的项目经验积累对于新入局者同样较难;再次,由于下游客户转换供应商的成本较高,大多倾向于采用稳定的生产工艺,EPC玩家的下游客户资源与上下游绑定关系至关重要;最后,EPC玩家往往需要大量的资金对项目进行预融资,而高效的供应商管理和谈判能力同样对盈利水平产生重要影响,由此对EPC玩家的财务能力和供应商管理能力等提出较高要求。

3.3、核心成功要素

EPC市场玩家需要围绕EPC业务对工程设计(Engineering)、采购(Procurement)和施工(Construction)的核心要求,构建四类关键成功要素:一是核心技术与设计能力,包括核心工艺包、详细设计能力与经验等;二是关键设备制造或采购能力,如气化炉等关键设备的供应能力和长周期设备的采购管理能力等;三是项目管理能力与项目经验积累,以保证项目按期、准时、保质交付;四是客户资源与关系维护,拥有稳定的上下游绑定关系并形成高效的客户关系维护体系同样是EPC玩家开展工程总承包业务的关键要素。

启示

罗兰贝格认为中国作为全球规模最大、增速最快的EPC市场,将孕育大量项目机会。其中石化与化工EPC领域市场规模可观且增长速度领先,可作为未来重点聚焦细分领域。

具体而言,石化工程方面,储运工程将涌现大量工程机遇,尤其是包括省内输气管道、地下储气库、配气管网在内的天然气基建;化工工程方面,新型煤化工(煤质烯烃等)及其配套工程具有较好的发展机遇,己二腈、苯酚、聚碳酸酯、聚酰亚胺等精细化工品处于成长期或成熟上升期。

企业可基于自身发展战略和资源优势,通过自主建设、并购等多元手段构建完善的工程设计、采购和建设能力,优先选择市场前景广阔、自身资源匹配度高的细分领域进行布局。