您现在的位置是:首页 > 拟在建项目网站首页拟在建项目

越南30万吨/年PDH及PP全厂EPCC项目开工会召开

10月28日,中国化学华陆公司越南PMP公司年产30万吨/年丙烷脱氢及聚丙烯全厂EPCC项目开工会在公司顺利召开。业主PMP公司董事长Pham Duc Trung、管理公司WOOD(Thailand)项目运营中心主任Nuttavit Talordsuk,华陆公司总经理郑开学、副总经理陈远见,中化六建副总经理张效康,公司相关部室负责人及项目部相关成员参加。

会上,华陆公司项目经理对项目整体情况、项目目标及管理要求、项目执行策划、项目管理程序、项目开工报告及执行计划等进行了详细汇报。与会人员就项目设计、采购、施工、计划、合同与费用、文档等方面的管理和技术要求、实施方案进行了充分沟通讨论并达成共识。

本次开工会的顺利召开为后续项目执行奠定了良好基础。下一步,华陆公司项目团队和各相关部门将精心设计、团结协作,稳步推进项目建设,努力打造精品工程,为华陆公司加快国际化发展步伐贡献力量。

丙烷市场简介

1、丙烷需求将进一步提升

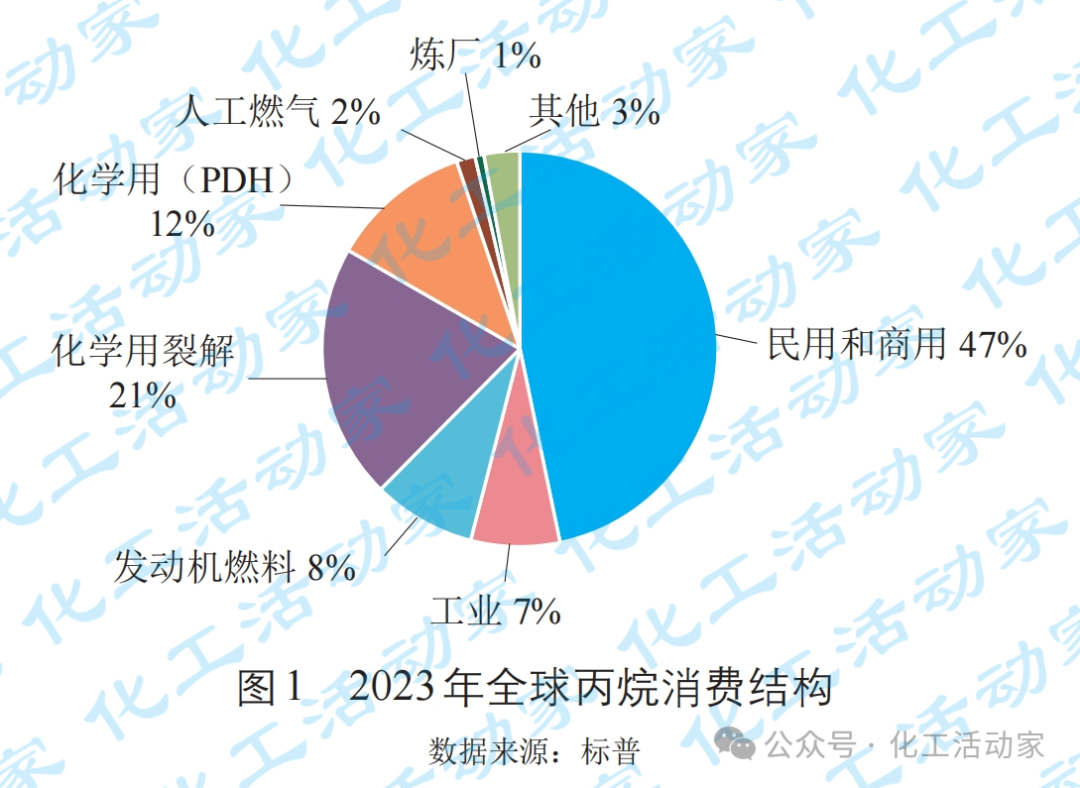

丙烷的用途主要分做燃料和化学用两大类,近70%作为燃料使用。得益于燃料清洁化带动,全球丙烷消费呈逐年上升趋势;此外化学用PDH装置领域丙烷消费相比燃料需求增速较快,占比从2010年2.3%增至2023年的12%。预计2025年前全球PDH装置投产规模达996万吨/年;PDH用丙烷需求量继续大幅提升,2025年PDH用丙烷占比增至15.9%,2030年进一步增长至17.7%。2023年全球丙烷消费结构见图1。

2、丙烷贸易呈扩大趋势

全球的丙烷资源主要来自北美和中东地区,这两个区域出口的丙烷占全球贸易量的88%。2010年之前全球丙烷贸易不到4000万吨。由于页岩油气资源开始在美国开发,从2012年开始迅速增长,2017年美国超过中东成为全球最大的净出口国。预计未来美国净出口量仍将保持增长,到2030年增幅将达1000万吨左右。中东增长相对缓慢,到2030年增幅不到400万吨。从丙烷进口区域来看,中国、印巴、欧洲、日本、韩国为主要丙烷进口国家及地区;其中中国和印巴是丙烷进口增幅最快的国家,到2030年,中国较2023年新增丙烷净进口量800多万吨,印巴地区则为200多万吨。

3、丙烷价格高位运行

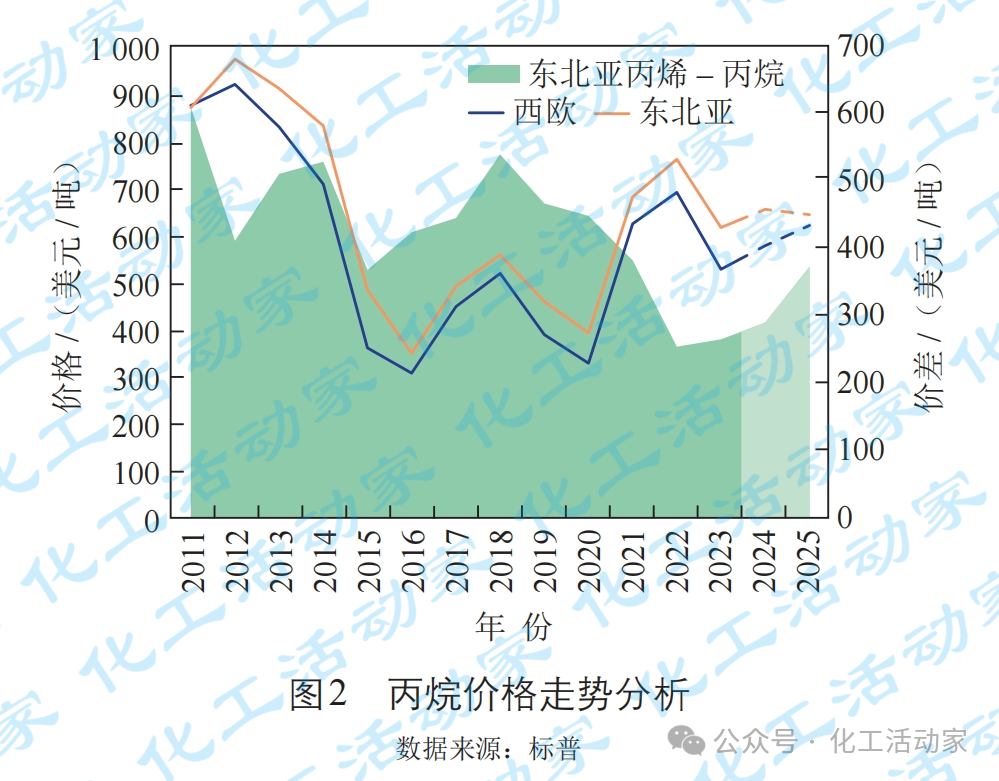

丙烷消费目前仍以燃料为主,价格主要按照热值定价,季节性波动很强。又因北美乙烷过于廉价,以2023年为例,乙烷北美离岸年均价低于丙烷300多美元/吨,以乙烷为原料生产烯烃的经济性显著高于丙烷和石脑油。北美新增与存量裂解装置均大量切换乙烷进料,将开采出的丙烷向外倾销,投资回报率差异导致丙烷化工需求被挤出。从全球来看,除中国外,海外PDH项目非常少。受天然气价格上涨及中国大量PDH装置投产的带动,丙烷价格近两年显著提升。预计未来两年丙烷价格仍将保持中高位震荡。丙烷价格走势分析见图2。

PDH装置迎来一轮爆发式增长

1、全球PDH产能现状及预测

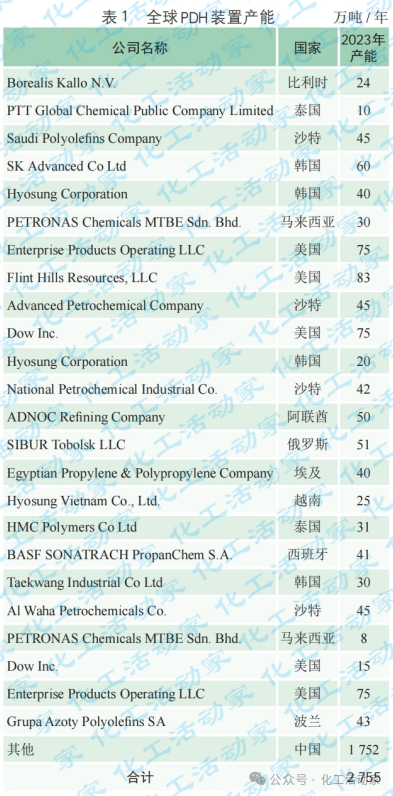

截止2023年底,全球PDH装置产能共2755万吨/年,占丙烯总能力的11%左右。其中东北亚占69%,主要来自中国、韩国;东南亚约占4%,主要来自泰国、马来西亚、越南;北美占12%;中东占8%;西欧、独联体合计占比15%。全球PDH装置产能见表1。

未来除中国外,仅有Advanced Polyolefins Company的一套84万吨/年PDH装置在2025年投产。

2、国内PDH产能现状及预测

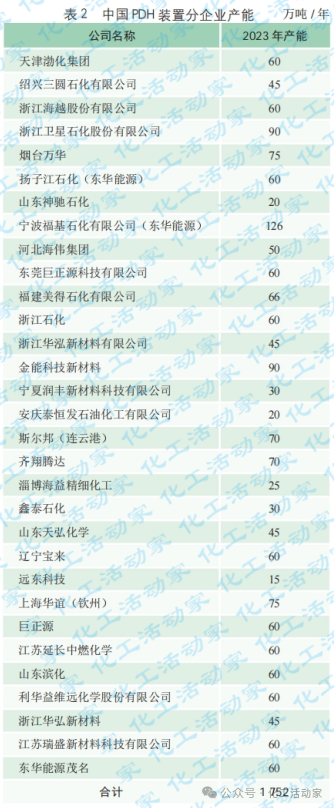

2013年中国第一套PDH装置(天津渤化)投产,得益于丙烯下游消费的高速增长以及下游产品生产技术不断突破,对丙烯原料需求日益增加,专产丙烯的PDH装置受到投资者青睐,2014-2016年经历了第一轮扩能高峰期,至2016年产能增至481万吨/年。产能停止增长,消化供应存量2年后,2019年又开启了第二轮PDH建设热潮。截止2023年底,中国PDH装置产能共1752万吨/年。已建成的PDH装置原料丙烷绝大多数来自中东和美国,只有少量装置,如浙江石化的PDH原料来自炼厂轻烃整合资源。

PDH产能发展初期,丙烯下游企业如浙江卫星、天津渤化等为保障稳定的丙烯原料来源,向上游发展,补齐C3产业链。近期PDH装置的规划建设多数为C3全产业链的配套一体化建设。中国PDH装置分企业产能见表2。2023年之后,PDH投产及在建项目22个,共计957万吨/年,规划项目产能340万吨/年。中国PDH装置未来新增产能见表3。

未来丙烯消费增速低位运行

1、全球丙烯产业发展现状及预测

自2015年以来,受亚洲等发展中国家及地区丙烯需求高速增长的带动下,全球扩能节奏与亚洲等发展中国家几乎一致。世界丙烯产能经历2015-2016年快速扩张、2017年短暂放缓后再加速,2021-2022年新增产能接连创历史新高,预计2023年全球丙烯新增再创新高。2016-2020年,全球丙烯新增产能近2500万吨/年,较2011-2015新增产能增加近40%;2021-2023年新增产能依然强劲,超1900万吨/年,全球丙烯产能扩张规模空前。从全球原料结构可看出,近几年由于PDH装置的大规模投产,炼油丙烯、石脑油裂解丙烯占比下降明显;PDH路线占比则从2015年的6.7%提升至2023年的11%。从区域发展来看,随着大型炼化、PDH和煤化工项目的陆续投产,东北亚地区丙烯原料更为丰富;北美地区乙烯原料轻质化,大量乙烷裂解装置投产,而C3利润小于C2,利润差约150~200美元/吨,石脑油原料和PDH路线的丙烯新增较少;中东虽然轻烃资源富裕,但石脑油裂解路线仍为地区内的占比最大的生产路线。

未来五年,全球新增丙烯产能仍集中在东北亚地区,扩能速度将有所放缓;全球丙烯消费增速仍在3%~4%区间低位运行。

2、中国丙烯产业发展现状及预测

近几年,在中国丙烯及下游市场高需求增速驱动下,企业竞相投资丙烯产业链,自2018年起再次掀起一轮新扩能高潮,本轮扩能规模创历史新高。从装置结构占比来看,2018-2023年PDH由14%提高至27%左右;而炼油和石脑油传统路线占比由61%下降到55%左右;MTO、CTO由于成本原因2021年后投产项目相继推迟或退出,导致其占比有所下降。

2016-2020年,国内丙烯消费年均增速约8.5%,同比略高0.8个百分点,仍高于同期GDP年均增速,处于高速增长期;2021-2023年,受下游消费低迷等因素影响,丙烯消费增速低位运行。

丙烯下游需求以聚丙烯为主,近几年聚丙烯对丙烯需求占比呈上升之势,2020年超过70%,至2023年依然维持70%高占比。2016-2020年,下游聚丙烯新建装置大规模投产,净增产能超过1900万吨/年。经分析,丙烯消费增长的主要原因是终端消费拉动,这也较大刺激了丙烯下游产品需求增长。一是聚丙烯价格处于十年来低位,催生部分替代需求,如对木制、金属制、玻璃制品的替代;同时环保标准的提高,旧料生产成本上升,中国禁止进口废旧塑料的政策红利驱动下,新料消费大幅提升。二是近几年,餐饮外卖市场规模以20%以上的增速持续发展壮大。三是快递业的发展及塑料包装升级对应用领域的拓宽共同支撑包装行业保持较快增长。四是汽车轻量化、家电等行业对注塑专用料的需求也稳步增加。

经过本轮丙烯产业链扩张,从下游产品的产能满足率来看,除异辛醇、乙丙橡胶这样的小产品存在少量缺口外,其他主要下游产品均已出现产能过剩。PP新增产品多数为大宗产品,同质化竞争激烈,中国仍存在一定量的高端聚乙烯以及有套利空间的大宗聚丙烯进口。

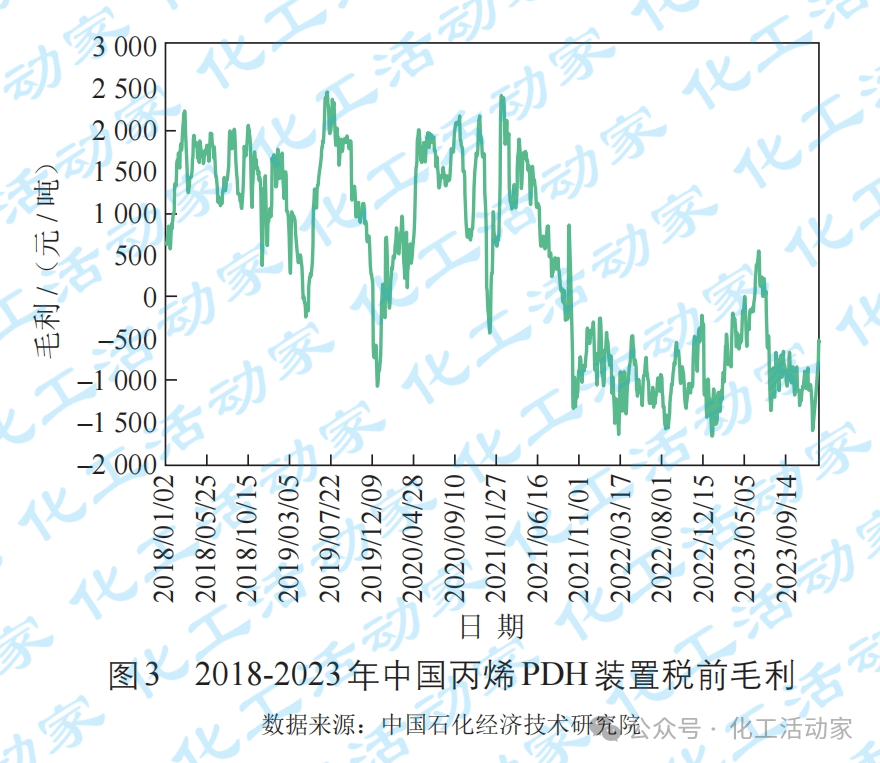

PDH装置丙烯毛利转正的巨大压力

PDH项目的逐渐增多成为原料丙烷价格上涨的一个主要因素,下游丙烯产能迅速扩张,丙烯需求增速逐渐走低,导致丙烯价格低位,原料端及产品端的双重挤压使PDH装置毛利自2021年下半年以来基本为负,装置盈利水平堪忧。近年中国丙烯PDH装置税前毛利见图3。

结 语

PDH装置作为丙烯专产装置,建议灵活安排生产,发挥单套规模大、氢资源有效利用等优势。但单装置也受原料、产品单一盈利空间有限;同时,PDH装置占比提升,增强了对丙烷的依赖。石化行业利润预计在2023年下半年或者2024年触底反弹。因过度的产能扩张,整个石化行业低谷期延长。而丙烯产业链过剩的局势将愈演愈烈,其走出低谷的时间预计比乙烯产业链要晚。竞争力较差的PDH项目可能面临亏损或项目投产延期,甚至搁置。PDH行业开工将低负荷运行,小规模PDH生存能力更弱。