中美两国石油化工产业实力对比分析

150多年来,美国在规模和技术上一直引领世界石油化工业的发展,特别是自页岩油气革命后,美国逐渐实现能源独立,使其石化强国的地位更加巩固。中国石油化工业历经40多年来的快速发展,已成为仅次于美国的世界第二大国,但较世界强国仍有不小差距。中国要实现石油化工强国的目标,在苦练内功的同时,更要检视自身与石化强国的差距,取长补短。为此,本文从原油、炼油、石化三方面系统对比中美两国实力,全面了解自身发展的同时,借鉴美国发展的经验,实现中国石油化工强国的“中国梦”。

1 原油供需情况对比

1.1 中国的原油供需情况

多年来,我国原油产量在2亿吨上下波动,继2010—2015年连续6年2亿吨以上产量之后,2016年因国际油价的下跌、国内探勘开发力度的减弱、原油开采成本的提高,我国原油产量已连续3年下滑,2018年为1.89亿吨,同比减少4.0%(如表1所示)。

然而,伴随着经济的持续发展,我国原油消费量一直呈快速增长的势头,已由2007年的3.46亿吨增至2018年的6.48亿吨,增长了87.3%。相应地,进口量持续攀升,2017年已超过美国成为世界最大原油进口国,2018年进口量高达4.62亿吨,对外依存度更是突破70%大关,达到70.85%,严重超过60%的国际警戒线。

1.2 美国的原油供需情况

自2009年页岩油气革命以来,美国原油产量大幅提升,2018年产量达到5.44亿吨、同比增长17.2%,跃升为世界第一大产油国。特别是轻质油(API°>35)大量增产,2018年的产量占原油总产量的71.4%[1]。作为世界原油最大消费国,美国原油消费量一直保持增长态势,2011—2018年年均增长率为1.8%,2018年表观消费量达到8.33亿吨,同比增长3.5%(如表2所示)。

随着原油的增产,美国原油进出口量也相应地变化。原油进口量由2007年的5.02亿吨降至2018年的3.88亿吨,进口量减少了22.7%;相反地,出口量则大幅提升,特别是2013年之后,出口量突破千万吨,且伴随着2015年12月原油出口禁令的取消,2018年原油出口量更是高达9944万吨,同比增长79.1%。相应地,其对外依存度持续下降,2018年降至34.64%,同比下降7.62%(如表2所示)。据国际能源署(IEA)发布的《2019石油市场报告》预测,2018—2024年全球新增原油供应中70%来自美国。

2 炼油业实力对比

2.1 炼油能力与开工率

2.1.1 中国

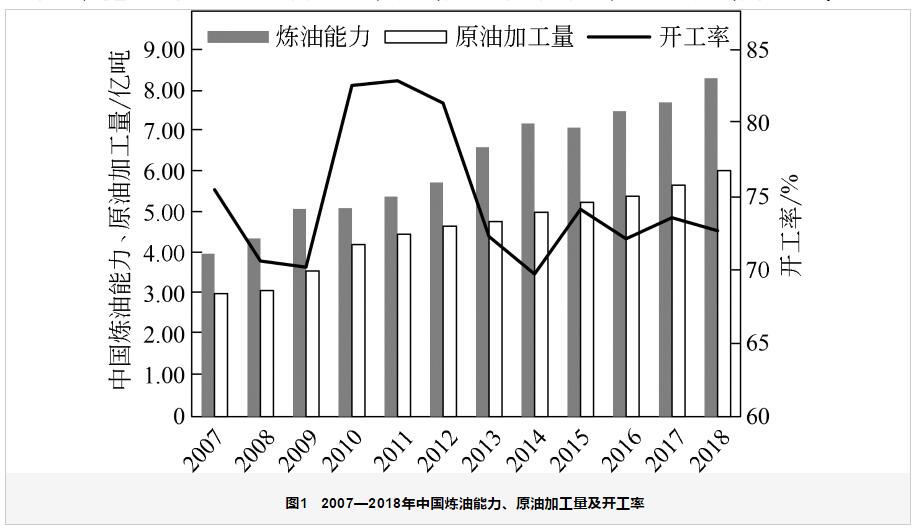

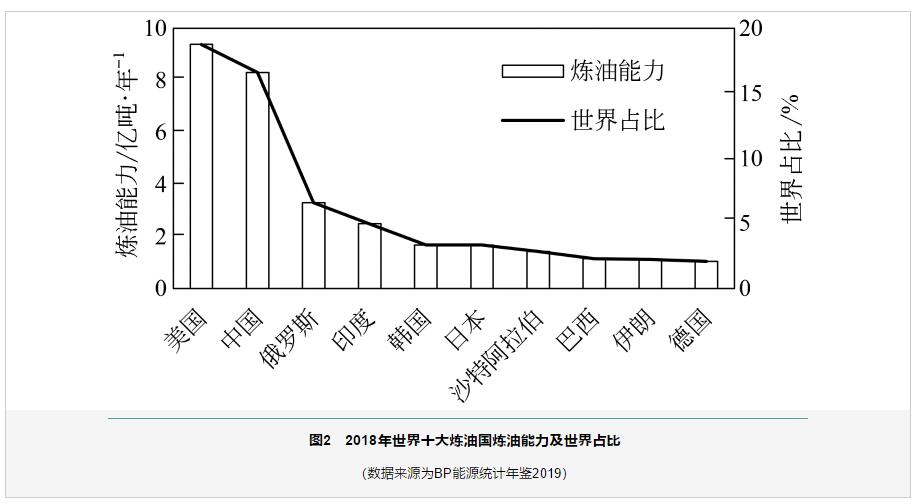

截至2018年底,我国炼油能力达到8.31亿吨/年,较2007年翻了1.08倍,在世界的占比也大幅提升,至16.8%,成为仅次于美国的世界第二大炼油国(如图1和图2所示)。其中超过60%的炼油能力掌握在中国石油化工集团公司(简称中国石化)、中国石油天然气集团公司(简称中国石油)、中国海洋石油集团公司(简称中国海油)三家公司手中,如表3所示。目前,我国炼油厂平均规模为412万吨/年,与世界759万吨/年平均规模仍有较大差距,炼油能力超过千万吨的共有28座,占国内总炼油能力的44.5% [5]。

图1

图1 2007—2018年中国炼油能力、原油加工量及开工率

图2 2018年世界十大炼油国炼油能力及世界占比

(数据来源为BP能源统计年鉴2019)

随着炼油能力的增长,我国原油加工量逐年增长,2018年原油加工量突破6亿吨,同比增长6.7%。因存在大量小规模的地方炼油厂,我国炼油厂开工率一直低于世界平均水平,近12年来,除2010年和2011年之外,均低于82%的世界合理开工率。近6年来,受国内供给侧结构改革、安全环保监管趋严、油价波动等因素影响,开工率一直低于75%,2018年为72.68%,低于世界平均开工率10.32%(如图1所示)。

2.1.2 美国

图3 2007—2018年美国炼油能力、原油加工量及开工率

(数据来源为EIA)

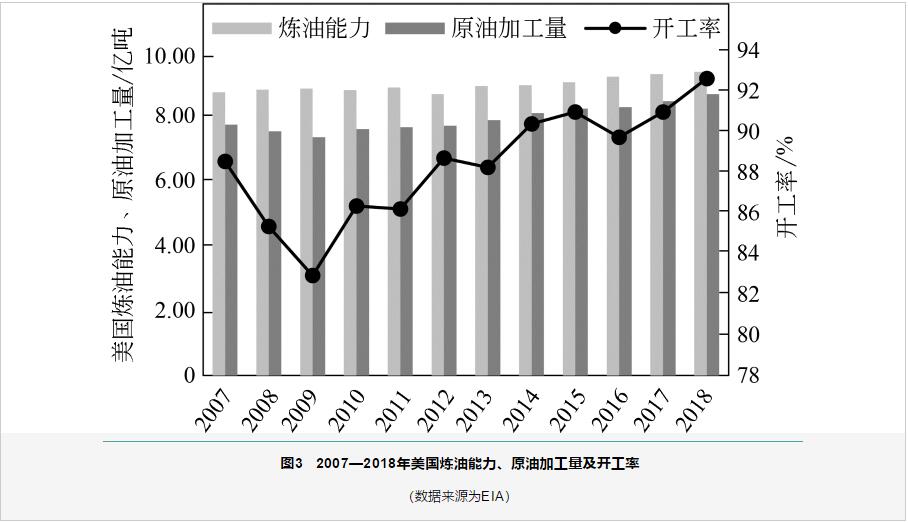

美国炼油厂开工率一直维持在较高水平,居世界前列。近11年以来,仅2009年因2008年金融 危机,美国炼油厂开工率降至82.9%的最低点。 随后,则逐年回升,2014年和2015年受益于页 岩油产量的增加、油品出口的增长,开工率均超 过90%,2016年因美国炼油产品库存量的增加,开工率降至89.7%,2017年又回升至91%,2018年达到92.6%,高出世界平均开工率9.63%(如图3所示)。

2.2 原油二次加工装置结构

2.2.1 中国

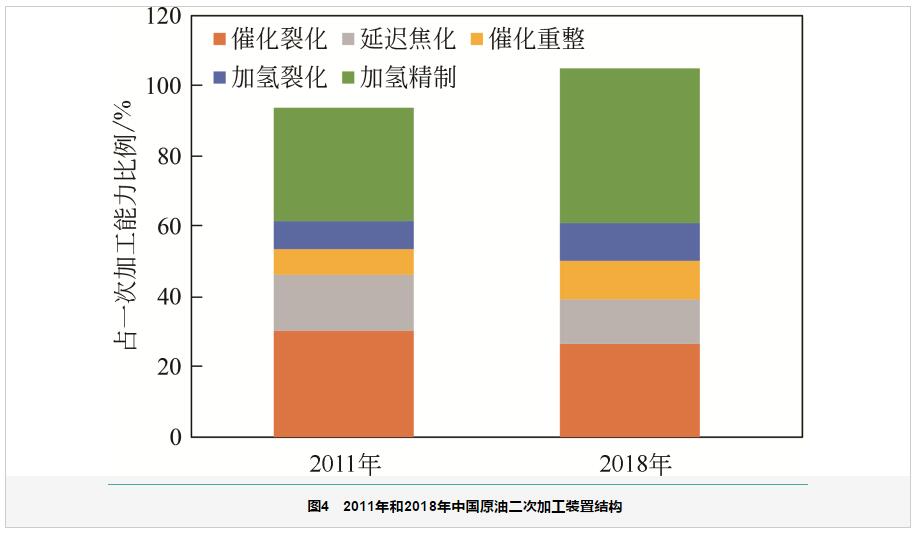

伴随油品质量升级步伐的加快、消费汽柴比的持续下降、化工原料需求的不断增加,我国炼油装置结构一直在不断地持续调整。加氢装置的占比显著提升,加氢裂化由2011年的8.07%升至2018年的10.76%;2018年加氢精制占比达到44.03%,较2011年增加了11.79%,但仍低于世界55%的平均水平。与此同时,催化重整的比例也由2011年的7.28%增至2018年的10.93%。相反地,作为我国主要工艺的催化裂化能力占比则在不断下滑,从2011年的30.25%降至2018年的26.62%;延迟焦化则由2011年占一次加工能力的15.98%降至2018年的12.67%(如图4所示)。

图4

图4 2011年和2018年中国原油二次加工装置结构

2.2.2 美国

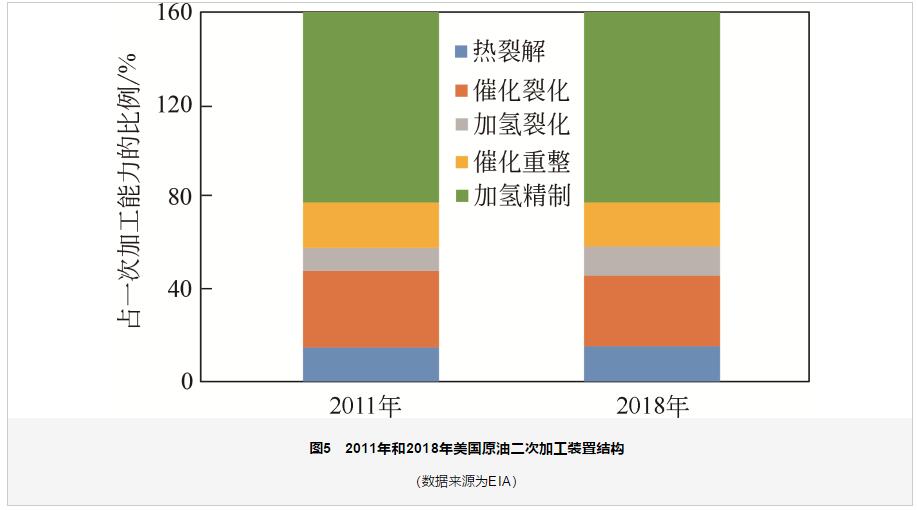

随着美国自产轻质原油产量的增多、油品质量的不断升级,美国炼油厂二次加工装置结构相应地不断调整。催化裂化和催化重整占比均有所下降,2018年较2011年分别下降2.47%、0.41%。相反地,加氢比例逐年攀升,2018年加氢裂化和加氢精制占比分别达到12.56%、89.72%。近年来,因全球重油产量不断增加、加工重油经济性优势明显,美国热裂解的比例有一定程度增加,2018年占一次原油加工能力的15.36%,较2011年提升0.5%(如图5所示)

图5 2011年和2018年美国原油二次加工装置结构

(数据来源为EIA)

2.3 成品油供需情况

2.3.1 中国

我国汽煤柴等成品油产量总体呈增长趋势,但增速明显放缓。2018年总产量3.60亿吨,同比增长2.3%,较“十二五”期间6.9%的年均增速下降明显。其中,汽油已由“十二五”期间年均两位数的增速回落至5%左右,2018年产量1.39亿吨,同比增加4.7%;航煤一直呈快速增长态势,2014年的增速更是达到22.1%,2018年产量达到4770万吨,同比增加12.8%。柴油则呈现先升后降的趋势,继2016年产量达到1.83亿吨后,连续两年下滑,2018年同比下降1.9%,至1.74亿吨(如表5所示)。

步入“十三五”以来,受经济结构转型升级步伐加快、节能减排力度加大、汽车工业市场趋于饱和、新能源汽车等替代能源快速发展的影响,我国成品油消费量增速明显放缓,2018年消费3.2亿吨,同比增长2.6%,增速明显低于“十二五”期间6.4%的年均增速。其中,汽油2018年消费量1.26亿吨,同比增长3.6%,较“十二五”期间10.3%的增速大幅下滑;在航空运输业大力拉动下,航煤仍维持较高增速,2018年较2017年增长13%,至3716万吨;在传统高耗油行业及交通运输业需求下降的影响下,柴油消费量已连续三年下滑,2018年消费量为1.56亿吨,同比减少2.9%(如表5所示)。

在产量和消费量增速均放缓的当下,我国成品油净出口量则在逐年攀升,2018年净出口量再创新高,至4080万吨,同比增加11.9%。其中汽油净出口1243万吨,同比增长18%;航煤净出口1054万吨,同比增加11.8%;柴油为1782万吨,同比增长8%(如表5所示)。

2.3.2 美国

美国汽煤柴等成品油产量总体呈增长趋势,且增速平缓。2018年总产量7.7亿吨,同比增长2.1%。其中,汽油产量4.32亿吨,同比增长1%;航煤产量8488万吨,同比增加6.2%;柴油为2.57亿吨,同比增长2.9%(如表6所示)。

近九年,美国成品油消费量在波动中缓慢上升。2018年,在经济增长势头强劲的拉动下,美国成品油消费达6.77亿吨,同比增加1.9%。其中,汽油受油价上升的影响有所下降,至3.96亿吨;航煤持续增长至8023万吨,同比增加2%;柴油在工业拉动下增至2亿吨,同比提高6.6%(如表6所示)。

页岩油气革命带来原油产量的增加以及炼油能力的增长,促使汽煤柴等成品油净出口量显著增长。2018年,净出口量增至9716万吨,同比增长4.9%。其中,汽油同比增长17.9%,至3626万吨;航煤净出口量465万吨,同比大幅增加71.7%;柴油则下降8.4%,至5625万吨(如表6所示)。

2.4 炼油技术

2.4.1 中国

改革开放以来,我国炼油技术迅猛发展,取得了一些重大关键性技术成果,特别是“十二五”以来,自主创新能力和装备国产化水平显著提升,掌握了自主知识产权的千万吨级炼油装置成套技术,炼油重大装备基本实现了国产化,部分设备的制造技术已达到或接近世界先进水平,同时,在重油和渣油加工、高含硫原油加工等多项技术领域与国际同步。以中国两大炼油商——中国石化和中国石油为例,2018年中国石化炼油平均综合能耗为59.7 kg标油/t原油,中国石油轻油收率为79.2%。

为提高原油的综合利用效率,进一步提升炼油整体效益,开发了灵活控制汽油烯烃含量、降低硫含量的多产异构烷烃等系列催化裂化工艺,处理直馏/焦化蜡油、直馏/焦化柴油、脱沥青油等原料的系列加氢裂化技术,低能耗、长周期、高轻油收率的延迟焦化高效转化技术,委内瑞拉超重油供氢热裂解技术、高酸原油直接催化脱羟裂化成套技术等劣质重油加工技术,C5/C6烷烃异构化技术、催化轻汽油醚化技术、碳四烷基化预加氢技术、干气/液化气加氢生产乙烯料技术等轻烃加工技术,增强型催化裂解(DCC-plus)、重油选择性催化裂解(MCP)、催化热裂解(CPP)等重油催化裂解制取低碳烯烃技术,超低压和逆流连续重整、轻烃芳构化、重芳烃轻质化、FCC轻循环油(LCO)制BTX(苯、甲苯、二甲苯)生产技术以及炼化一体化技术等。

我国在14年间完成了车用汽油、车用柴油从国Ⅱ到国Ⅵ的升级,实现了车用汽油超低硫、低烯烃、低芳烃、低苯的要求,柴油高十六烷值、超低硫、低芳烃的要求,这一油品质量的快速提升,主要得益于自主知识产权油品质量升级技术的开发。比如,消化吸收再创新的新一代S-Zorb催化汽油脱硫技术,RSDS-III、OCT-M/MD/ME、DSO、GRADES、M-DSO、CDOS等系列催化裂化汽油选择性加氢脱硫技术,S-RASSG、RTS柴油超深度脱硫技术,MCI/RICH、LTAG、FHUG-DW、FDHC、FD2J等系列柴油加氢改质技术,管式液相加氢(FITS)技术,离子液体碳四烷基化技术等。

近年来,为加速炼化行业转型升级,实现行业的高质量发展,重点围绕炼油催化剂、新型设备、节能环保、控制系统与集成优化、油品快速评价等领域加大研发,形成了强有力的技术支撑。催化剂研发方面,针对加氢裂化,相继开发了FC52等最大量生产化工原料、FC46等强化装置操作灵活性、FC-50、RHC-240等最大量生产中间馏分油、劣质柴油加氢改质与临氢降凝、高脱氮活性加氢裂化预精制等系列催化剂;针对催化裂化,开发了高轻油收率的RGD等多产柴油系列、HSC多产汽油系列、GOR降低汽油烯烃含量系列催化剂,重油RICC系列、DOS/CDOS(ZDOS)系列、ARC/CARC系列、抗重金属原位晶化系列催化剂,MIP-CGP专用催化剂,以及增产丙烯/异丁烯等化工原料、降低催化烟气硫转移和催化汽油硫含量助剂;针对催化剂基质,进一步发展了多产低碳烯烃等化工原料的金属封装ZSM-5分子筛、磷改性β分子筛,降低催化裂化汽油烯烃含量的磷处理含稀土Y型分子筛,提高重油转化的无序介孔硅铝材料。炼油设备方面,超大/加厚加氢反应器、新型高喷射性气液分配器等反应器内构件、缠绕管换热器、旋风分离器、延迟焦化塔底(顶)阀、YL型烟气轮机等炼油新装备和关键工艺内件形成了自主知识产权技术。节能环保领域,针对废气、废水、废渣开发了汽油氧化脱硫醇、尾气冷凝-蓄热焚烧等无组织恶臭和VOC排放综合治理技术,洁净废水双膜除盐再生利用技术等污水深度处理和处理后污水回用技术,催化裂化烟气除尘脱硫脱硝技术等。控制系统与集成优化方面,开发了大规模控制系统网络设计、现场总线集成与智能设备管理、中心控制室、技术分析与远程诊断系统等核心技术,实现从原油选择、采购、加工到产品出厂全过程的智能化生产与管理。油品快速评价方面几乎与国际同步,开发了油品表征平台技术、以光谱和色谱结合化学计量学为核心的快速和在线分析技术,建立了相对完善的汽油和柴油近红外光谱数据库。

2.4.2 美国

美国炼油技术一直居世界领先水平,各项技术经济指标引领行业的发展,轻油收率超过85%,先进炼油综合能耗低于40kg标油/t原油。此外,还拥有埃克森美孚、雪佛龙、霍尼韦尔UOP、CB&I、雅保等全球领先的炼油生产商及先进炼化技术和催化剂供应商。近年来,伴随油品质量升级加快和原油劣质化程度的加深,同时积极应对国际海事组织(IMO)2020年船用燃料硫含量不超过0.5%新规定的实施,美国炼油技术重点围绕催化裂化、加氢裂化与处理、烷基化等传统炼油技术不断进行升级与创新。在催化裂化方面,Grace公司以应对IMO新规定、提高炼厂经济效益为目标,持续创新FCC催化剂及添加剂,如多产丙烯的ProtAgon™4G催化剂和OlefinsUltra®MZ添加剂、多产丁烯的ACHIEVE®400催化剂和GBA™添加剂;此外,还采用独创的MIDAS® Gold技术通过增加催化剂的介孔和大孔率将FCC塔底馏出物转化成更高价值的LCO,相较于传统方法,MIDAS技术制备的催化剂LCO收率可以提高2.6%(体积分数)。在加氢处理方面,埃克森美孚公司与雅保公司合作在此前开发的高效本体金属催化剂Nebula®基础上,开发出新一代催化剂CelestiaTM,该催化剂单位体积活性是现在主流镍钼负载型催化剂的3倍以上,可应用于LCO和减压瓦斯油(VGO)加氢裂化前处理。烷基化方面,因美国页岩油气产量的增加及汽油对辛烷值需求的增多,一些公司积极研究新的烷基化工艺,如雪佛龙公司的液体烷基化技术ISOALKY™、CB&I公司的硫酸烷基化技术CDAlky、新气体技术合成(NGTS)公司的Methaforming新技术。

此外,针对油品需求放缓、化学品需求量持续增加这一发展趋势,2014年埃克森美孚公司在新加坡建成了全球首套商业化原油直接裂解制乙烯装置,该工艺绕过炼油过程,将原油直接供给裂解炉,并在裂解炉对流段和辐射段之间加入一个闪蒸罐[25];与传统的石脑油裂解工艺相比,该技术每生产1吨乙烯可净赚100~200美元,特别是在东南亚等石脑油价格较高的地区更具有溢价优势。UOP公司致力于将浆态床加氢裂化Uniflex™ MC™、VGO加氢裂化最大化生产石脑油、馏分油加氢裂化最大化生产石脑油、甲苯甲基化等技术集成以实现化学品最大化的未来炼油厂的商业推广,该模式已应用于浙江石化公司。

以物联网、云计算、人工智能等为代表的新一代信息技术与炼油业的紧密结合已成为炼油业发展新趋势,信息技术的使用将极大提高炼厂的安全性、生产效率和盈利能力。霍尼韦尔UOP公司基于新一代信息技术开发的Sentience™平台已应用于炼油厂中,其互联工厂(connected plant)服务平台,通过实时在线系统收集生产过程的数据,同步上传至其数据库,利用其专家协作云平台检测生产运营中出现的问题,并提供解决方案,该技术的应用可将每桶油利润提高0.5美元,目前已在全球1万座炼油厂中应用。埃克森美孚公司充分借助新一代信息技术,在其炼油厂中实现了加工方案、过程管控、产品调节、供应链衔接等炼油全过程的在线模拟与优化,同时结合其原油分子管理,使炼油厂能耗降低15%~20%。

3 石化业实力对比

石化涉及范围非常广,从最基本最重要的原料“三烯三苯”开始向下游延伸,包括有机化合物、合成树脂、合成橡胶、工程塑料、合成纤维、特种化学品等,产品杂且数量多。其中,乙烯是石化最基本的原料之一,不仅是生产各种重要有机化工产品的基础,而且其生产规模、产量、技术标志着一个国家的石化工业发展水平。同时,考虑到近年来我国乙烯及下游聚乙烯对外依存度居高不下,美国新上了一批以出口为导向的乙烷裂解制乙烯并配套聚乙烯项目。因此,本文在阐述中美两国石化业实力时,重点选择了乙烯及其下游主要衍生品聚乙烯为代表。

3.1 乙烯供需及生产技术

3.1.1 乙烯供需情况

(1)中国乙烯供需 乙烯产能持续增长,2011—2018年,我国乙烯产能年均增长率6.4%,截至2018年底,我国乙烯总产能2532.5万吨/年,为世界第二,占世界比例由2011年的10.4%升至14.2%,增加3.8%。就生产乙烯的原料构成来看,以石脑油为原料的产能为1140万吨/年左右,占总产能的45%;以煤(含甲醇)为原料的产能为551.5万吨/年,占比21.8%;轻烃约为481万吨/年,占比19%;液化气约228万吨/年,约占9%。原料结构虽仍以石脑油为主,但呈现多元化、轻质化发展趋势。

从企业构成来看,中国近75%的乙烯产能集中在中国石化、中国石油、中国海油三家企业,其中中国石化第一、产能1084万吨/年、占总产能42.8%,中国石油第二、591万吨/年、占总产能23.3%,中国海油第三、产能215万吨、占比8.5%。当前,中国乙烯生产仍以国有企业为主,但随着大连恒力石化、浙江石化、盛虹石化等一批大型炼化项目的陆续投产,以及巴斯夫湛江、埃克森美孚惠州化工项目的相继开工建设,民营企业、外资企业的占比将逐步提高。

近三年来,乙烯产量增速放缓,2018年产量1841万吨,同比增长1%(如表7所示)。自2014年以来,全球原油价格大幅下跌,以煤(含甲醇)为原料的生产成本显著高于油基成本,多数装置停产或仅维持较低的开工率,受此影响,我国乙烯开工率连续5年下降,2018年降至72.7%,其中油基开工率为87.1%,煤(含甲醇)基仅为21.8%。

乙烯消费量则持续增长,2018年表观消费量2098.6万吨,较2011年增加466.1万吨,年均增速3.2%(如表7所示)。加之,下游产品净进口量折合后的乙烯消费量,2018年乙烯当量消费量4400多万吨、同比增长3.5%,当量消费量对外依存度为58.2%、同比增加1.1%。

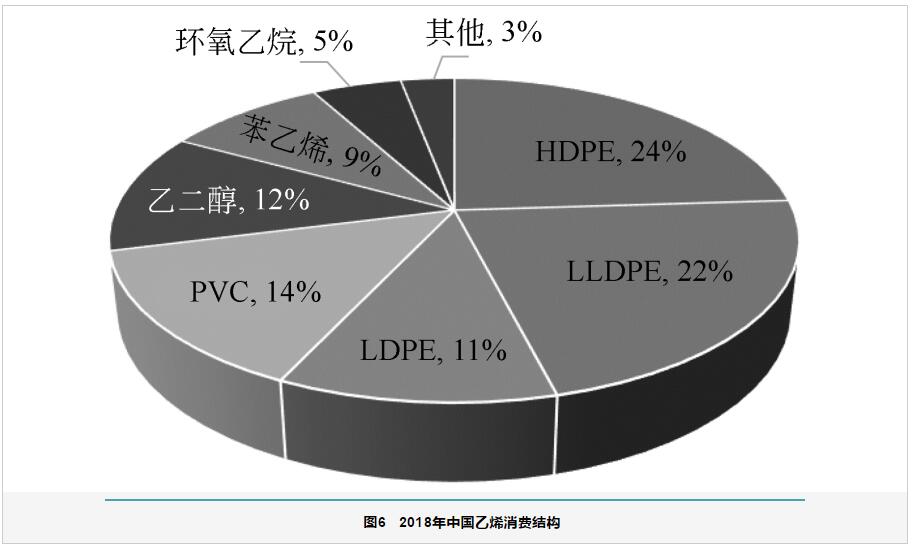

从乙烯的下游消费来看,2018年我国乙烯57%用于生产聚乙烯,其中高密度聚乙烯(HDPE)占乙烯消费量的24%、线型低密度(LLDPE)占22%、低密度聚乙烯(LDPE)占11%;其次是聚氯乙烯(PVC),占乙烯消费量的14%;乙二醇第三,占乙烯消费量的12%;苯乙烯、环氧乙烷分别占乙烯消费量的9%和5%(如图6所示)。

图6

图6 2018年中国乙烯消费结构

(2)美国乙烯供需 美国是世界乙烯产能最大的国家,特别是页岩油气革命带来大量廉价的乙烷,促使美国乙烯产能大幅提升,自2011年以来,产能年均增幅达到2.8%,特别是乙烷裂解制乙烯产能大幅增加,截至2018年底,乙烯总产能3406.7万吨/年,占世界比例为由2011年的18.2%升至2018年的19.2%,提高1%;其中99.4%的产能为蒸汽裂解装置。从乙烯原料构成来看,以乙烷为主,产能占比由2011年的62.5%提升至2018年的78.2%;其次是丙烷,占比11.1%;丁烷第三,占总产能的6.3%;石脑油第四,占总产能的3.3%。

美国超过60%的乙烯产能集中在四家公司中,分别为:陶氏640万吨/年、占总产能18.9%,伊奎斯塔(Equistar,利安德巴塞尔、埃克森美孚和雪佛龙菲利普的合资公司)530万吨/年、占比15.7%,埃克森美孚490万吨/年、占14.5%,雪佛龙菲利普(菲利普66和雪佛龙的合资公司)470万吨/年,占总产能的13.9%。

原料成本优势推动了产量的持续提升,2018年乙烯产量达到3024.3万吨,2014—2018年年均增速5.4%,2018年开工率为88.8%,虽然较2017年下降1.3%,但仍维持在高位。产量的增加也带动着出口量的增加,但受乙烯单体运输成本及能力所限,进出口贸易量比较低,2018年净出口20.7万吨。

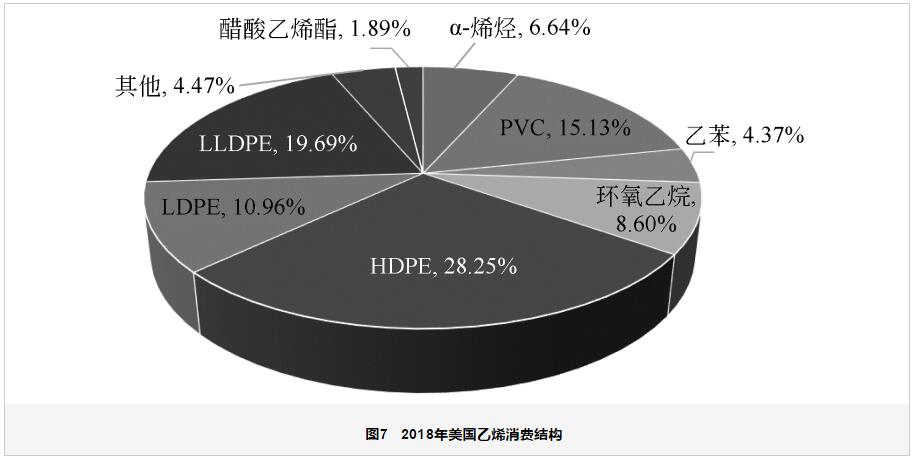

乙烯原料成本优势使美国石化行业再次繁荣,乙烯消费由2004—2009年年均下滑2.6%转为2010年以来的正增长。2014—2018年年均增速达到5.4%,2018年表观消费量超过3000万吨。从下游消费来看,2018年美国58.9%乙烯用于生产聚乙烯,其中HDPE占乙烯消费量的28.3%、LLDPE占19.7%、LDPE为11%;其次是PVC,占乙烯总消费量的15.1%;环氧乙烷第三,占总消费量的8.6%;α烯烃第四,占乙烯消费量6.6%;乙苯、醋酸乙烯酯分别占乙烯总消费量的4.4%和1.9%(如图7所示)。

图7

图7 2018年美国乙烯消费结构

3.1.2 乙烯生产技术

目前,工业乙烯生产以石油烃蒸汽热裂解工艺为主,约占94%,主要采用管式炉蒸汽裂解技术;另有约6%采用煤制烯烃(CTO)、甲醇制烯烃(MTO)等非石油基技术。

在管式炉蒸汽裂解技术方面,世界著名的专利商包括Lummus公司、Stone & Webster公司、KBR公司、Linde公司、Technip/KTI公司、中国石化、中国石油,其中,Lummus公司、Stone & Webster公司(2012年被法国Technip公司收购)、KBR公司均属于美国,中美两国主要代表性技术如表9所示。

非石油基技术方面,工业上成熟应用的技术是CTO和MTO。该非石油基技术是以天然气或煤为原料转化为合成气,合成气生成粗甲醇,再经甲醇制备乙烯、丙烯的工艺,其实质是甲醇制烯烃技术。美国在该领域的代表性工艺是UOP/Hydro公司的甲醇制烯烃MTO技术。我国基于资源禀赋特点,近年来煤制烯烃技术位居世界前列,已工业化的技术有中国科学院大连化学物理研究所的DMTO技术、中国石化的SMTO生产技术、神华的SHMTO,其中以DMTO和SMTO工业应用最广。表10列出了中美两国非石油基制乙烯代表性工艺的主要特点。

3.2 聚乙烯供需及生产技术

3.2.1 聚乙烯供需情况

(1)中国聚乙烯供需 我国聚乙烯总产能仅次于美国,居世界第二,截至2018年底,达到1898.4万吨/年,占世界比例由2011年的11.9%升至16.1%,增加4.2%。其中,HDPE为663.5万吨/年,占总产能的34.9%;LDPE为350.2万吨/年,占比18.4%;LLDPE为884.7万吨/年,占比46.6%。

伴随产能的增加,聚乙烯产量同步增长,2018年为1626万吨,同比增长4.2%,开工率85.5%。因下游需求量的持续增多以及禁废令的执行,我国聚乙烯进口量大幅增加,2018年进口量达到1402.5万吨,同比增长18.9%,聚乙烯的对外依存度45.9%,同比增加3.4%(如表11所示)。

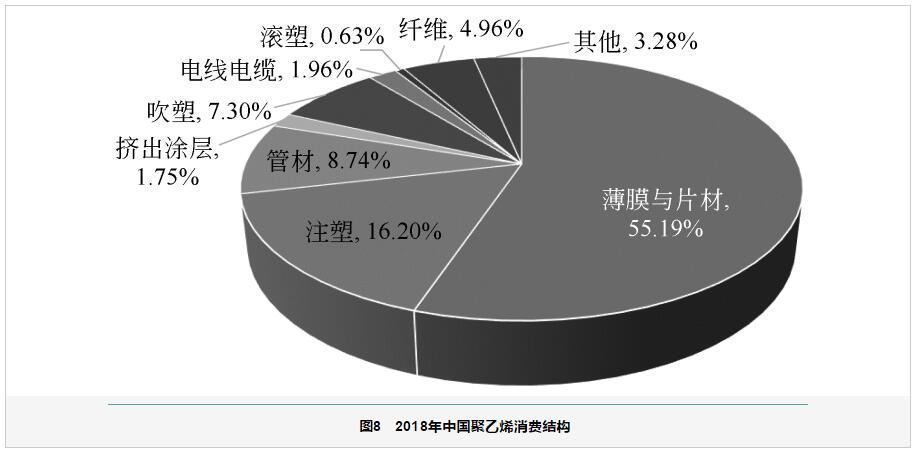

2018年我国聚乙烯的表观消费量突破3000万吨,较2011年增长了1287.3万吨,年均增速8.2%(如表11所示)。从聚乙烯下游消费来看,聚乙烯最大应用领域是薄膜与片材、注塑、管材;2018年超过55%用于薄膜与片材生产,16.2%用于注塑,8.7%用于生产管材;此外,在吹塑、纤维、电线电缆、挤出涂层等方面也有一定的消费(如图8所示)。

图8 2018年中国聚乙烯消费结构

(2)美国聚乙烯供需 近年来,美国乙烯产能大幅提升,进而带动下游聚乙烯产能的大幅增长,截至2018年底,聚乙烯总产能1965.3万吨/年,同比增加16.7%。其中,HDPE为899.7万吨/年,占总产能的45.8%;LDPE为356.1万吨/年,占比18.1%;LLDPE为709.5万吨/年,占比36.1%。

原料成本优势推动产量持续增多,2018年美国聚乙烯产量达到1750.2万吨、同比增长19.9%,开工率为89.1%。因美国国内市场相对成熟,新增的产量多以出口来消化,2018年出口量增至736.8万吨,净出口量达到406.9万吨、同比增加51.8%(如表12所示)。

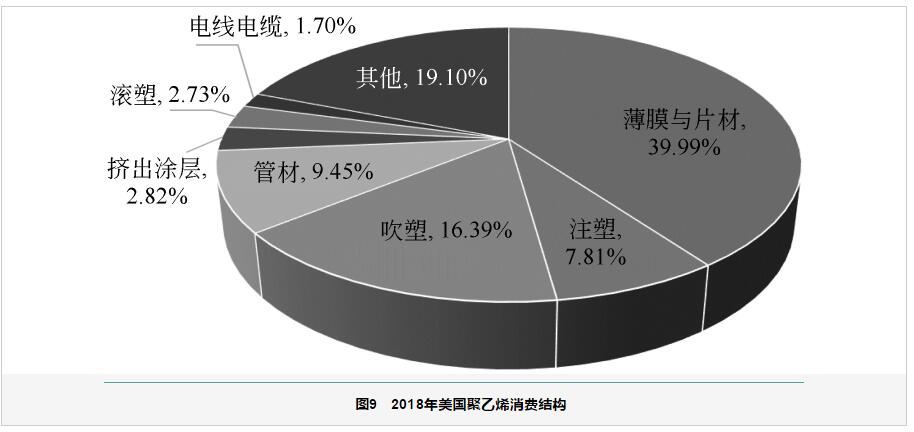

多年的发展,美国聚乙烯市场已相对成熟稳定,聚乙烯消费量呈现缓慢增长态势。因出口量的大幅增加,2018年聚乙烯表观消费量同比增长10.9%,至1343.3万吨。从下游消费来看,美国聚乙烯消费领域主要为薄膜与片材、吹塑、管材、注塑,2018年消费占比分别为40%、16.4%、9.5%、7.8%,此外,在挤出涂层、滚塑、电线电缆等也有不同程度的消费量(如图9所示)

图9 2018年美国聚乙烯消费结构

3.2.2 聚乙烯生产技术

目前,工业上聚乙烯生产技术主要有气相法、淤浆法、溶液法和高压法。这些技术美国均已掌握,如Univation公司的Unipol气相法、Chevron Phillips环管淤浆法、Dow化学的Dowlex低压溶液法、埃克森美孚公司的高压管式法和高压釜式法,且在全球范围内有多年广泛且成熟的工业应用。然而,直到2015年,我国才拥有完全自主知识产权的聚乙烯技术,即中国石化的30万吨/年STGPE气液法流化床聚乙烯工艺,且刚在国内开始推广。各工艺具体技术指标如表13所示。

在催化剂方面,按照活性中心的种类,目前工业上分为Ziegler-Natta钛系催化剂、铬系催化剂和茂金属催化剂三大类,见表14。美国在这三大类催化剂中均具有自主的全系列催化剂技术,我国在Ziegler-Natta钛系和铬系催化剂也形成了系列化技术,但在茂金属催化剂方面较美国还有较大差距。

因聚乙烯工艺和催化剂与美国之间的差距,我国聚乙烯产品多以低端通用料为主,而高端产品绝大多数依赖进口,2018年对外依存度仍高达61.8%。其中,乙烯-乙烯醇共聚物(EVOH)和聚烯烃弹性体(POE)对外依存度100%、乙烯辛烯共聚聚乙烯约为92%、茂金属聚乙烯约为74%。

4 结论与启示

尽管在规模上中国已经成为世界第二大石油化工国家,但原油进口量高居不下、对外依存度已超70%,炼油能力结构性过剩,成品油需求增速放缓,乙烯当量进口量不断增加,低端化工产品过剩、高端产品主要依赖进口等问题制约着中国石油化工行业的高质量发展。与此同时,页岩油气革命给石油化工强国的美国再次注入发展活力,并在逐步实现能源独立。与美国相比,中国石油化工仍有不小差距。

此外,自2018年3月美国单方面挑起中美贸易摩擦以来,双方局势一度升级到剑拔弩张,直至2020年1月15日中美第一阶段经贸协议签署,双方经贸关系才有所缓和。一年多以来的加征关税,短期内对我国石油化工产业的直接影响不大,但存在一定的间接影响,比如石化下游的纺织、塑料及橡胶制品行业的出口,2019年1~9月纺织品及原料、塑料及制品、橡胶及制品三类商品中国出口到美国的金额为453.37亿美元,同比减少3.5%。然而,经贸摩擦是一个长期、复杂、反复的过程,中长期对我国石油化工行业的影响不容忽视,特别要考虑到过程中可能出现美国对我国实施技术封锁等极端情况。此次中美贸易摩擦更多的是给我国石油化工产业敲响了“警钟”,我国在一些关键核心领域还有很多“卡脖子”技术,较石油化工强国还有一定距离,中国必须依靠自力更生、自主创新谋发展。值此国家供给侧结构性改革、行业高质量发展之际,中国石油化工产业应紧抓发展机遇,通过强化自主创新、激发内生活力,实现技术的赶超、产品的国产替代。

(1)中国应强化原油供应,拓展进口渠道实现多元化,加大国内勘探开发力度与科技创新,全方位保证能源供应安全

中国自2017年成为世界第一大原油进口国后,2018年原油对外依存度再创历史新高,达到70.85%。与此同时,美国原油进口量则逐年下降,2018年对外依存度降至34.64%,这直接归功于页岩油气革命的成功,但究其根本是美国的能源政策,其底线是确保国家能源的稳定供应。在页岩油气革命之前,美国不断拓展原油进口渠道,并强化勘探开发技术创新,特别是对页岩油气勘探开发技术的攻关,通过内外发力,美国原油依赖国外的局面正在改变,在逐步实现能源独立的基础上,成为石油净出口国。美国保证其国内能源稳定供应的做法值得我国借鉴。

(2)中国应严控炼油能力,持续加大落后产能淘汰步伐,强化装置结构调整,扩大成品油出口,加快传统炼油技术升级及新技术创新

在炼油能力方面,2018年中国炼油能力达到8.31亿吨/年,较美国仅差1亿吨左右,但中国开工率却比美国低近20%,中国炼油能力过剩超0.9亿吨。在原油二次加工装置结构方面,中国油品质量升级步伐的加速使加氢装置比例由2011年的40.4%提至2018年54.79%,但较美国仍有较大差距。

成品油方面,中国汽油消费量增速明显放缓,柴油已连续三年下滑,航煤仍将维持高位增长,汽柴油已出现过剩。然而,作为成熟市场的美国,其成品油产量增速一直高于消费量增速,随之而来的是出口量的持续增长。当前正是“一带一路”倡议大发展的机遇期,中国应根据“一带一路”沿线国家的产业基础和市场特点,有针对性地扩大成品油出口。

在炼油技术方面,中国整体达到世界先进水平,特别是化工型炼油厂技术走在世界前列。然而,伴随着原油的劣质化和重质化,油品的清洁化、高端化,对高效、节能、环保的催化裂化、加氢裂化、汽柴油加氢处理、烷基化等新技术、新催化剂、新装置的需求日增,除了加强上述传统炼油技术的研发与改进之外,当务之急是攻关用于国防、航天等尖端工业的合成润滑油基础油生产技术,高纯度氧化铝等催化新材料制备技术,原油直接生产化工品等“卡脖子”技术。特别是原油直接生产化工品技术,未来油品需求增速放缓、化工品需求持续增多的态势仍将持续,该技术的规模效应、成本优势带来的经济效益和强有力的竞争力,将给传统炼油企业带来巨大冲击,并推动炼油业发生革命性改变。与此同时,持续促进新一代信息技术与炼油技术的融合,推动智能炼油厂的建设,助力中国炼油业转型升级、高质量发展。

(3)中国应坚持乙烯原料的多元化和低成本化,加快石化产品结构调整,强化高端化工产品科技创新

当前油价下,石油路线仍是中国乙烯生产的主流。除石脑油外,合理利用干气、饱和液化气、加氢尾油等资源作为乙烯原料,将有效降低蒸汽裂解成本。此外,因中国能源特点,非石油路线的煤制烯烃也将持续发展,但成本与美国乙烷裂解装置存在较大差距,在追求乙烯原料多元化的同时,必须追求成本的最低化。

石化产品供需方面,存在明显的结构性不平衡,2018年,我国60%~70%的化工产品过剩程度为30%~50%,如合成橡胶、PTA、丙烯酸等细分领域产能利用率不足70%。然而,高性能树脂、橡胶、纤维、电子化学品等高端化工产品2018年的自给率不足60%,特别是高端聚烯烃自给率仅38.1%。

据工业和信息化部对全国130多种关键基础材料调研的结果,其中32%在中国是空白,52%的材料依赖进口。高端化工产品生产技术已成为制约中国化工行业高质量发展的短板。就聚乙烯技术而言,我国仅有一项自主知识产权技术,且用于高端膜材料的茂金属聚乙烯专用树脂、茂金属催化的乙烯与高碳α-烯烃共聚物、高性能聚烯烃弹性体、EVOH等核心“卡脖子”技术仍未突破,即使是当前生产的茂金属聚乙烯,其质量与美国相比仍有一定差距。此外,茂金属均聚聚丙烯树脂、己二腈、1,4-环己烷二甲醇(CHDM)、高档碳纤维等一些关键技术仍受制于人。