埃及新能源市场概览

埃及新能源市场环境

1、埃及新能源市场环境

埃及地跨亚非两大洲,领土面积100万平方公里,拥有超过1亿人口数量,是阿拉伯世界和非洲地区最重要的经济体之一。2014年阿卜杜勒·法塔赫·塞西当政以来,对内稳定政治环境、改善营商环境和优化投资环境,对外开展全方位外交,加大吸引外资力度和与东西方经济强国合作力度,推动埃及社会经济持续改革和发展。

尤其在全球新冠疫情爆发以来,埃及凭借社会经济改革释放的发展活力,在2020年保持了1.5%的经济增长速度,成为全球为数不多的保持经济正增长的国家之一。

而在全球新能源热的背景下,埃及的新能源发展主要具备三大优势:资源充足、市场需求和政策支持。

资源优势

埃及全境太阳能和风能资源丰富,使之成为西亚北非地区最具新能源发展潜力的市场之一。

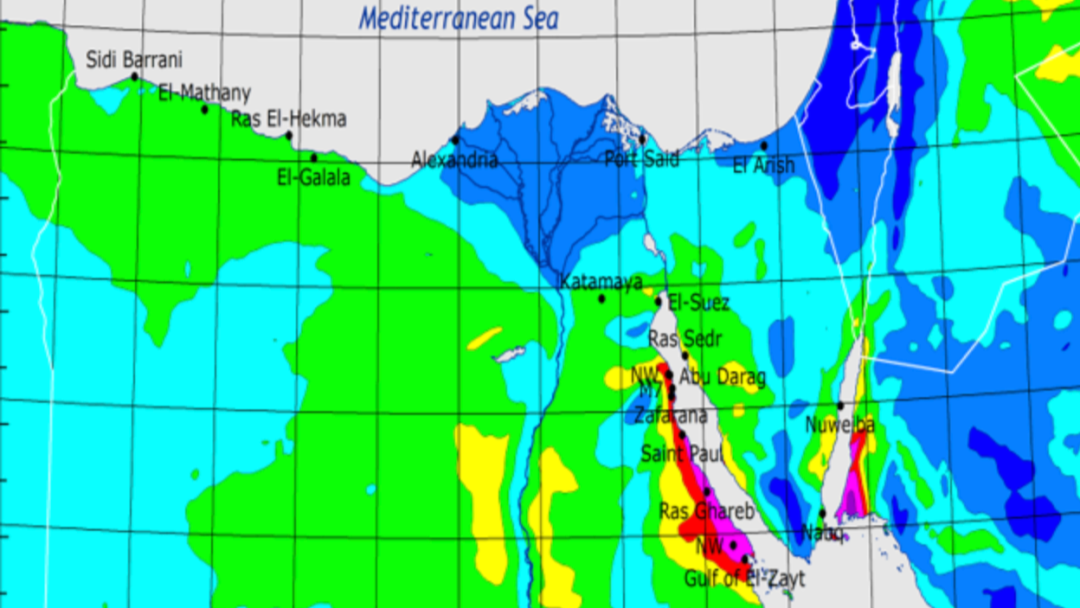

根据埃及发布的风能和太阳能地图显示,埃及太阳能资源区每天日照时长为9到11小时,红海沿岸、尼罗河西南岸和西部沙漠南部50米以上平均风速分别达到8-10米/秒和6-8米/秒。埃及尼罗河东西地区可以建设52.3GW太阳能发电装机和31.15GW风电装机,从资源禀赋看存在较大市场潜力。

埃及风能分布示意图

市场需求

埃及人口数量庞大,用电量需求高。以传统能源电力为主的埃及面临较大的电力供应压力,通过发展以太阳能和风能发电为主的新能源,可以减轻传统能源供应压力,促进电力结构多样化。

塞西政府上台以来,为获得充足资金发展国民经济,在国际金融机构的指导下进行经济自由化改革。扩大可再生能源发电技术的应用将减少石油和天然气的消耗,进而节约了政府能源补贴成本。与埃及按照世行等机构要求进行的经济自由化改革政策相配套。

政策支持

早在2001年,埃及穆巴拉克政府就在欧洲国家资助下开始了Zafarana风力发电项目的建设。2008年,埃及最高能源委员会批准了埃及首个新能源发展规划,计划到2022年将新能源装机总量占全国装机总量比例的20%。

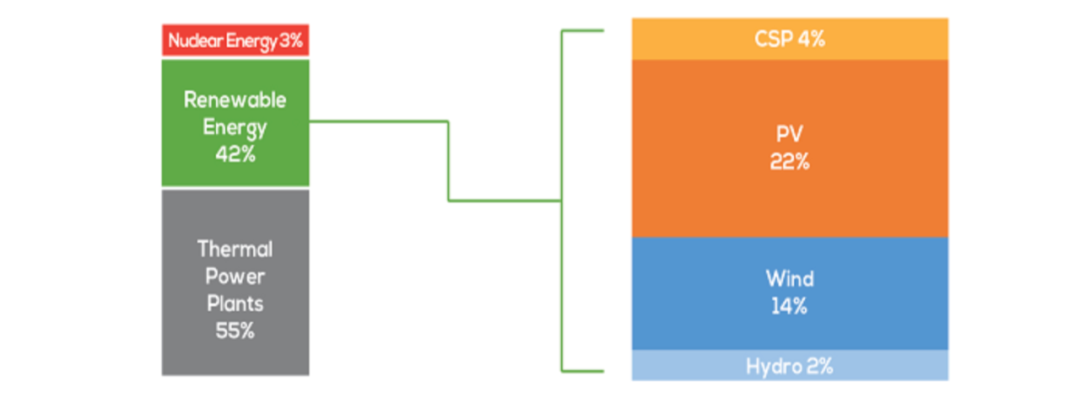

塞西政府上台两年后,于2016年10月正式发布《2035综合可持续发展能源战略》,计划到2035年将可再生能源供电比例提升至42%,其中:风电14%、水电2%、光伏22%、光热4%(其中风电18GW,太阳能发电43GW)。根据规划,私营领域将成为埃及新能源项目的主要资金来源。

2035年埃及新能源电力供应结构示意图

2017年以来,埃及政府连续出台吸引外资投资政策,向私营领域开放天然气销售、电力、铁路建设等投资领域,为包括新能源在内的多个行业引入私营资本和外资破除了障碍。

2、埃及新能源项目发展现状

鉴于资源禀赋原因,埃及近年来的新能源项目主要集中在风能和太阳能两个领域,也包含正在研究的少量地热项目和早期开发的水电项目。

埃及新能源项目位置示意图

风力发电项目

2001年,总装机量为1.2GW的多个风电项目开始在埃及上马,分别与德国KFW、丹麦的DANIDA、西班牙的西门子Gamesa和日本的JICA合作进行。随着风电项目的迅速发展,埃及政府在苏伊士湾和尼罗河沿岸划定7845平方公里土地集中发展更多风电项目。

近年来比较有代表性的风电项目有两个:Ras Ghareb 260MW风电项目和West Bakr 250MW风力发电项目。

Ras Ghareb 260MW风电项目

由法国Engie作为牵头方投资开发(Engie持股40%,日本Toyota Tsusho+Eurus Energy持股40%, 埃及Orascom建设公司持股 20%)。总投资4亿美元,是埃及第一个采用BOO模式开发的风电项目。2017年项目融资关闭,2018年开工建设,2019年商运。

项目基础公共设施建设部分得到国际重建和发展银行(IBRD,7000万美元)和清洁技术基金(CTF,1.5亿美元)贷款支持。

日本国际合作银行提供1.92亿美元贷款,三井住友银行联合法国兴业银行提供1.28亿美元贷款(日本贸易保险公司承保),国际商业银行作为项目运营资金银行,摩洛哥Attijariwafa银行为项目建设提供过桥贷款支持。西门子Gamesa为风机供应商。

West Bakr250MW风电项目 位于埃及东海岸Ras Ghareb镇西北30公里处。该项目由可再生能源公司Lekela Power(英国投资基金ACTIS与埃及MRT公司合资企业)开发建设,其运营方式为BOO模式,融资来源包括IFC、欧洲复兴开发银行、美国国际发展金融公司等。项目将于2021年底商运,PPA 20年。西门子Gamesa为风机供应商和EPC承包商。

西门子Gamesa自2005年以来,已在埃及承接或参与8个埃及新能源和可再生能源局风电项目建设,总装机量达到1.5GW。

太阳能发电项目

埃及早期的太阳能发电项目由日资日企先行先试。2011年,在全球环境基金(GEF)和日本国际合作银行(JBIC)资金支持下,埃及建设完成140MW天然气和太阳能联合循环电站,其中太阳能发电装机容量为20MW,这也成为埃及第一座太阳能发电站。2015年,埃及Siwa地区一座10MW太阳能发电展开始运营。

埃及目前规模最大的太阳能发电标杆项目,是本班太阳能产业园项目。项目位于埃及阿斯旺省尼罗河西岸沙漠地区,占地面积37平方公里,规划总装机容量超过1.5GW,分为32个项目区域,超过30家企业参与园区内项目开发。

项目自2014年开始实施,埃及电力控股公司使用世行贷款负责园区内道路、变电站、控制中心、输电线路等公共基础设施建设。

投资商负责各自板块的项目开发建设,主要投资商包括西班牙Acciona、 阿联酋Alcazar能源公司、意大利Enerray、法国道达尔能源和法国电力公司、挪威Scatec、沙特ACWA Power等,中国企业包括正泰新能源(Benban 165.5MW项目,小股比例投资+EPC,主开发商为ACWA Power,项目于2019年商运)、特变电工新疆新能源股份(186MW项目,由工行和亚投行提供融资支持)等。

埃及政府为鼓励项目开发,对该园区项目实行25年补贴电价政策。产业园内部分项目和公共设施由欧洲复兴开发银行(EBRD)、国际金融公司(IFC)、绿色气候基金和欧盟等国际组织提供贷款支持。

2021年1月,本班光伏产业园被阿拉伯管理发展组织(ARADO)评选为最佳阿拉伯政府基础设施开发奖。截止2021年初,产业园共吸引投资超过20亿美元。本班项目的顺利实施,推进了埃及新能源战略的进展,给埃及的新能源电力发展提供了样板,也为埃及新能源项目的后续发展提供了充足的本地人才。

本班光伏产业园

此外,由ACWA Power投资开发的Kom Ombo 200MW光伏发电IPP项目,是目前埃及目前最大的私人投资开发项目。项目以BOO形式开发,总投资约1.65亿美元,PPA期限为25年,沙特ACWA Power持股100%。

2018年,项目招标完成;2021年4月,项目实现融资关闭。主要融资提供方包括欧洲复兴开发银行、欧佩克国际发展基金、非洲开发银行、绿色气候基金和阿拉伯银行,融资金额1.14亿美元。项目EPC承包商为专注于太阳能发电项目施工的印度Mahindra Susten工程公司。光伏面板供应商为阳光电源。

Kom Ombo 项目投标企业及价格

0.02752美元/kWh的价格,打破了当时非洲光伏电站项目中标价格最低记录。这也是ACWA Power在埃及执行的第五个能源项目和第四个光伏项目。

其他中资承包商:如中国能建旗下江苏电建一公司和葛洲坝国际公司,参与埃及小型分布式光伏电站建设。

研发&生产:2019年5月,中国电科装备集团48所在埃及建设的太阳能官府电池研发线,成功生产处埃及本土第一片多晶硅太阳能光伏电池,是“中国—埃及可再生能源国家联合实验室”建设的重要内容。

主要商业模式

埃及目前的新能源项目主要有四种模式:

EPC公开招标项目:由埃及新能源和可再生能源局负责进行EPC公开招标,项目资金通常有国际金融机构提供,条件是埃及持续进行经济自由化改革。

BOO模式招标项目:由埃及输电公司邀请私营开发商进行投标报价,以最低价中标原则授予项目开发权。

电价补贴项目:由埃及输电公司邀请私营投资者参与项目投标,并向国家电网出售电力(根据埃及向欧盟和国际金融机构做出的框架改革承诺,固定电价补贴政策将在未来取消)。

IPP项目:由私营投资者自行投资开发,发电自行使用或者向自有客户销售。

电力市场监管

埃及电力和可再生能源部(MOEE):负责监管埃及的电力领域最高政府机构。下设农村电气化局、水电项目管理局、新能源和可再生能源管理局、原子能管理局、核电站管理局和核材料管理局分别监管各自领域的电力企业。

新能源和可再生能源管理局:新能源发展规划、监管方,政府类新能源项目招标方和业主方。

埃及电力公共事业和消费者保护管理局(EERA):负责平衡电力生产商、电力供应商和最终用户之间的利益关系,确保电力的长期稳定供应;负责发电、输电和配电设施的建设和运营监管,以及电力交易的许可。

埃及电力控股公司:由16家下属公司组成,包括6家发电公司、1家输电公司和9家配电公司。

埃及输电公司(EEHC):负责全国范围内电力传输,是埃及新能源发电IPP项目off-taker。

配电公司:包括北开罗配电公司、南开罗配电公司、亚历山大配电公司、北三角配电公司、南三角配电公司、Behaira配电公司、运河配电公司、中部配电公司和北部配电公司,是部分中小型新能源投资开发项目的off-taker。

为实践经济自由化改革承诺,埃及政府于2015年批准了一项私有化电力生产、分配和传输的法律,新法规定允许在生产、转让、分配和销售电力方面实行自由竞争,并逐步取消电价补贴,实行市场化电价政策。

3、市场特点和建议

市场特点

市场潜力大,项目机遇多。在新能源资源丰富、经济改革发展、政策支持的背景下,埃及新能源市场在区域内存在较大潜力,未来十年项目机遇较多。

欧美资金多,国际玩家多。观察埃及新能源的发展历程后我们不难发现,自开始起埃及新能源项目就得到了以世行、EBRD、欧盟等国际组织和欧美资金的支持。资金支持一方面是国际金融机构要求埃及进行经济自由化改革的一部分交换条件,另一方面也为欧美开发商、承包商、供应商进入埃及新能源市场创造了便利条件。

商业模式成熟,市场竞争激烈。在经济改革、吸引外资的背景下,埃及政府先后颁布了《新能源电力法》和PPP法,形成了比较清晰的法律监管体系和商业模式。市场环境向好吸引了更多企业加入,让中东区域、埃及本土、欧美企业之间形成比较激烈的市场竞争格局。

中国光伏产品进入埃及,中国承包商参与度较低。以埃及光伏项目为例,中国电科以工业试验和制造的路径进入埃及市场。阳光电源、正泰电器等中国光伏、电力生产商也在为埃及新能源项目供货,显示出了中国光伏制造行业的强大影响力。而与此形成对比的是,中国工程承包企业在埃及新能源项目上的参与度还较低。

市场建议

规避风险

从宏观环境来看,处在转型发展期的埃及仍然存在政府部门办事效率低的行政问题和经济运行不稳导致的通货膨胀和汇率波动问题;

从项目执行过程看,存在本地化率要求过高带来的劳动效率降低成本上升问题、部分新能源项目执行环境恶劣问题以及苏伊士湾风电开发过程中可能存在的环境保护和候鸟迁徙问题;

从市场层面来看,存在市场物流成本过高、供应链配套较弱、进出口清关效率较低等问题。

这些投资和项目执行期风险必须提前进行充分考虑,通过机制进行规避。

【高本地化率要求】埃及2030愿景的重要目标之一为提高所有领域的本地化水平。在风电领域,2018年埃及电力和可再生能源部已成功将项目本地内容比例提升至30%,未来目标要达到70%。 【环境恶劣问题】正泰新能源本班项目位于撒哈拉沙漠东部地区,属热带沙漠气候,是世界气候最干燥炎热的地区之一,酷暑时节午后极端环境温度高达50度,午后基本无法施工,施工条件十分恶劣。

把握机遇

以国际合作(即与国际开发商或本土承包商合作)的方式进入埃及新能源市场,参与未来太阳能和风力发电项目,提升项目开发成功率。

抓住中埃经济合作和埃及加强外资吸引的机遇,介入太阳能和风能产业链,将中国的新能源设备生产技术优势转化为本地优势。

提供创造性的资金和技术解决方案,参与埃及政府光热发电和热电联产海水淡化项目和屋顶太阳能项目。