生命科学服务行业深度报告:多重因素促发展,国产替代正在路上

(报告出品方/分析师:东莞证券 魏红梅)

1. 生命科学服务行业概况

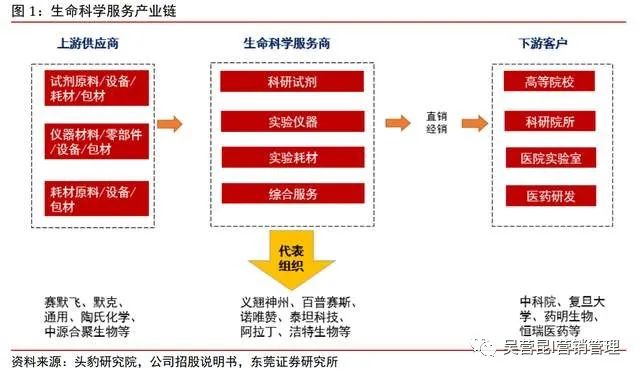

行业简介。

通常把服务于科学研究的企业所处的行业统称为科学服务行业,把服务于生命科学研究的企业所处的行业叫生命科学服务行业。

生命科学研究是研究生命现象、揭示生命活动规律和生命本质的科学。

其研究对象包括动物、植物、微生物及人类本身,研究层次涉及分子、细胞、组织、器官、个体、群体及群落和生态系统。

生命科学研究既探究生命起源、进化等重要理论问题,又帮助解决人口健康、农业、生态环境等国家重大需求。

提供生命科学服务的企业主要销售的产品包括生命科学研究所需要的科研试剂、特种化学品、实验仪器、实验耗材、科研信息化等,同时提供相关专业技术服务。

行业上游供应商包括科研试剂原料及耗材供应商、实验仪器材料及零部件供应商、试验耗材原料供应商等。

行业的下游客户主要包括高等院校、科研院所、医院实验室、制药企业、医药研发企业等。

1.1 海外巨头主导市场

国内市场国产化率低欧美已基本成熟,海外巨头主导国际市场。

2006年以前,国际科学服务行业仍以中小家族企业居多,企业业务较为单一,还未诞生能够提供一站式服务的跨国巨头,行业集中度低。

2006年,Thermo Electron 与 Fisher Scientific 合并成为赛默飞世尔科技(Thermo Fisher Scientific),成为科研试剂、实验耗材及仪器设备一站式的科学服务龙头企业。自此,国际生命科学服务行业开启了并购时代。

通过行业内公司的兼并收购及规模化发展,行业集中度迅速提升。目前已诞生了赛默飞世尔、德国默克、丹纳赫、艾万拓等国际巨头,在国际市场中占据着主导地位。

国内市场长期被外资企业垄断,国产化率较低。

我国科学服务行业起步较晚,虽然近年来在国家政策的推动下迅速发展,但与欧美发达市场相比,我国科学服务行业企业数量多、规模小、产品品类较为单一、技术相对落后、竞争力较弱。

我国科学服务企业与欧美巨头相比存在较大的差距。

国内科学服务市场依然被外资龙头主导,国产化率较低。

根据头豹研究院,目前在科研试剂、试验耗材领域,国产化率均仅约为10%;仪器设备领域国产化率低于23%-45%,尤其是高技术产品主要依靠进口。

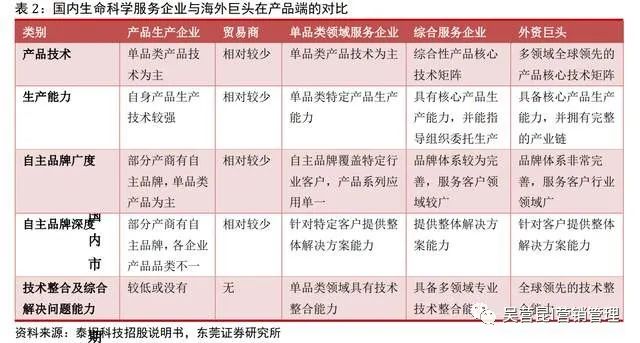

1.2 国内企业与国际巨头差距较大

与国际生命科学服务龙头相比,国内企业规模还较小。

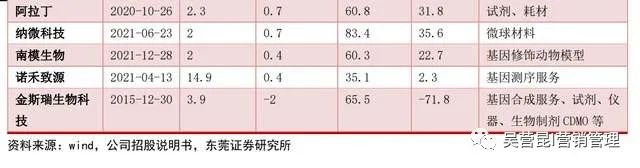

目前国内已上市的生命科学服务上市公司主要包括义翘神州、诺唯赞、百普赛斯、纳微科技、泰坦科技、优宁维等。

其中义翘神州规模相对较大,其 2020 年营业总收入和归母净利润分别为 15.96 亿元和 11.28 亿元。而同期国际巨头赛默飞世尔收入和净利润分别达到 322.18 亿美元和 63.75 亿美元。

国内企业规模小的原因在于主营产品相对单一、竞争力较弱等。

国内生命科学服务行业大部分上市公司产品以试剂为主,而海外龙头主营产品包括试剂、仪器、耗材、信息化、服务等。

1.3 国内市场空间预计可超千亿

国内科研试剂及耗材市场空间可超千亿。

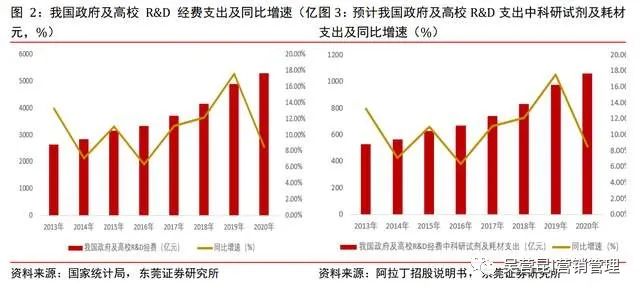

根据国家科技基础条件平台中心资助项目“高校院所实验试剂需求分析与管理研究”基金项目调研发现,科研试剂、实验耗材支出约占政府隶属研究机构、高等院校研究经费的20%-25%。

根据国家统计局数据显示,我国政府属研究机构及高等学校研究与试验发展(R&D)经费支出总额 2020 年达到 5291.3 亿元,如果按照占比 20%进行计算,预计我国政府属研究机构及高等学校科研试剂、试验耗材支出约为 1058.2 亿元。

同时根据国家统计局数据,2020 年我国各类企业研究与试验发展(R&D)经费支出达到 1.87 万亿元,占全国 R&D 经费支出总额的 76.6%,而企业也会在研发过程中对科研试剂及耗材产生需求。

因此,预计国内科研试剂及耗材市场空间可超千亿。

2. 多重因素推动行业发展

2.1 国家政策支持产业发展

国家不断出台政策支持产业发展。近年来,国家出台了一系列鼓励政策,促进科学服务行业快速发展。2016 年出台《国家创新驱动发展战略纲要》,提出到 2020 年,研究与试验发展(R&D)经费支出占 GDP 的比例达到 2.5%,到 2030 年达到 2.8%;到 2050 年建成世界科技创新强国,成为世界主要科学中心和创新高地。

《“十三五” 国家科技创新规划》中提出加强大型科学仪器设备、实验动物、科研试剂、创新方法等保障研究开发的科研条件建设;加强国产科研用试剂研发、应用与示范,研发一批填补国际空白、具有自主知识产权的原创性科研用试剂,不断满足我国科学技术研究和高端检测领域的需求。

十四五期间将继续加大科技创新的支持力度,目前已有上海、广东、江苏等多地公布了科技创新十四五规划。

《第十四个五年规划和 2035 年远景目标纲要》提出十四五全社会研发经费投入强度高于十三五时期,集中优势资源攻关新发突发传染病和生物安全风险防控、医药和医疗设备等领域关键核心技术,加大基础研究财政投入力度,基础研究经费投入占研发经费投入比重提高到 8%以上。

2.2 研究经费投入持续增加

2.2.1 发达国家研究经费投入保持较快增长

发达国家研究经费投入保持较快增长。根据世界银行的统计数据计算,美国、德国 2000-2018 年研究经费占 GDP 的比重分别提升 0.2 个百分点和 0.72 个百分点,研究经费投入年均复合增速分别为 4.4%和 5.6%,2018 年研究经费投入分别达到 5839 亿美元和 1245.3 亿美元,分别占其 GDP 的比例达到 2.83%和 3.13%。

美国对生命科学研究经费保持较快投入。根据德勤《2020 全球生命科学行业展望》,2013-2018 年,美国国立卫生研究院 NIH 从联邦政府获得的资金从 293 亿美元增长至 373 亿美元,CAGR 达到 4.95%。2019 年全年预算达到 392 亿美元,同比增长 5.1%,延续了上升趋势。

2.2.2 我国研究经费投入增速快于发达国家

我国研究经费投入已居世界第二,增速快于发达国家。

根据国家统计局数据,我国 2000-2018 年研究经费投入由 895.7 亿元增长至 1.97 万亿元,年均复合增速约为 18.7%,增速快于同期美国和德国的研究经费投入。

2020 年,我国研究经费投入达到 2.44 万亿 元,同比增长 10.2%。目前我国研究投入规模仅次于美国,已居世界第二。

与发达国家相比,我国研究经费投入占 GDP 的比例还有提升空间。

根据世界银行统计数据,2018 年,我国研究经费投入占 GDP 的比例为 2.14%,而同期美国、德国、日本和韩国分别为 2.83%、3.13%、3.28%和 4.53%。

2020 年,我国研究经费投入占 GDP 比例 约为 2.4%,较 2018 年提升 0.36 个百分点。与发达国家相比,我国研究经费投入占 GDP的比例还有较大提升空间。

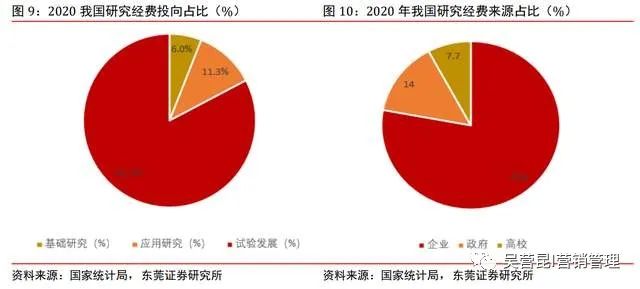

我国研究经费主要投向试验发展,企业是投入主体。

分活动类型看,2020 年,我国基础研究、应用研究和试验发展分别投入经费 1467.0 亿元、2757.2 亿元和 20168.9 亿元,分别同比增长 9.8%、10.4%和 10.2%,所占比重分别为 6.0%、11.3%和 82.7%。

分活动主体看,研究经费来自各类企业、政府属研究机构和高等学校分别为 18673.8 亿元、3408.8 亿元和 1882.5 亿元,分别同比增长 10.4%、10.6%和 4.8%,所占比重分别为 76.6%、14.0% 和 7.7%。

2.3 全球制药市场及研发支出保持较快增长

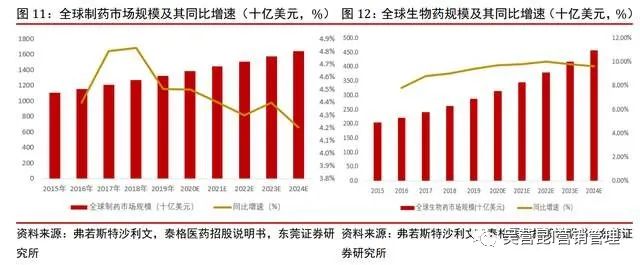

全球制药市场保持稳增。根据弗若斯特沙利文,全球医药市场规模由 2015 年的 1.1 万亿美元增长至 2019 年的 1.32 万亿美元,CAGR 约为 4.6%。预计到 2024 年增长至 1.64 万亿美元,2019-2024 年 CAGR4.4%。

全球生物药市场以快于全球制药市场增速增长。

根据弗若斯特沙利文,全球生物药市场规模由 2015 年的 2048 亿美元增长至 2019 年 2864 亿美元,CAGR 约为 8.7%。

预计到 2024 年增长至 4567 亿美元, 2019-2024 年 CAGR 约为 9.8%。

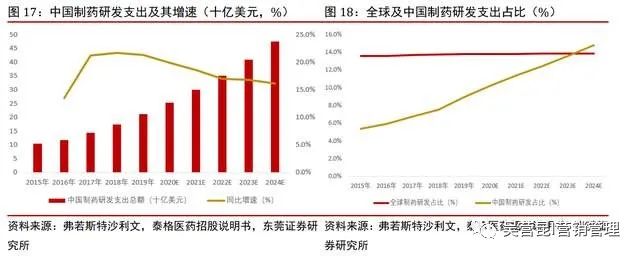

全球制药市场研发支出保持稳增。

根据弗若斯特沙利文,全球医药市场研发支出由 2015 年的 1498 亿美元增长至 2019 年的 1824 亿美元,CAGR 约为 5%。

预计到 2024 年增长至 2270 亿美元,2019-2024 年 CAGR 约为 4.5%。全球研发支出占全球制药市场总规模 2019 年达到 13.8%。

2.4 我国制药市场及研发支出快于全球市场增长

中国制药市场增速快于全球市场。根据弗若斯特沙利文,中国医药市场规模由 2015 年的 1943 亿美元增长至 2019 年的 2363 亿美元,CAGR 约为 5%。预计到 2024 年增长至 3226 亿美元,2019-2024 年 CAGR 约为 6.4%。

中国生物药市场保持快增,增速快于全球生物药市场。

根据弗若斯特沙利文,中国生物药市场规模由 2015 年的 223 亿美元增长至 2019 年 480 亿美元,CAGR 约为 21.1%。预计到 2024 年增长至 1096 亿美元,2019-2024 年 CAGR 约为 18%。

中国制药市场研发支出增速快于全球市场。

根据弗若斯特沙利文,中国医药市场研发支出由 2015 年的 105 亿美元增长至 2019 年的 211 亿美元,CAGR 约为 19.1%。

预计到 2024 年增长至 476 亿美元,2019-2024 年 CAGR17.7%。中国研发支出占中国制药市场总规模 2019 年达到 8.9%,低于同期全球制药市场研发占比。

2.5 CRO 市场仍然保持较快增长

全球 CRO 市场仍保持较快增长。

根据弗若斯特沙利文,全球 CRO 市场规模从 2015 年 的 443 亿美元增长至 2019 年是 626 亿美元,CAGR 为 9.0%,预计到 2024 年有望达到 960 亿美元,CAGR 为 8.9%。

全球 CRO 的渗透率仍有提升空间。根据弗若斯特沙利文的数据进行测算,2019 年全球 CRO 市场渗透率约为 34.3%,预计到 2024 年将提高至 42.3%,其中药物发现、临床前和临床 CRO 渗透率将提升至 43.2%、53.1%和 40.3%。

中国 CRO 市场正处于成长期。

根据弗若斯特沙利文,中国 CRO 市场规模从 2015 年的 26亿美元增长至 2019 年的69亿美元,CAGR为 27.3%。预计到2024 年有望达到 222 亿 美元,CAGR为26.5%。2019年我国CRO市场渗透率32.7%,预计到2023年将提高至46.4%,其中药物发现、临床前和临床 CRO 渗透率将提升至 61.4%、48.2%和 42.7%。

3. 国内外上市公司对比

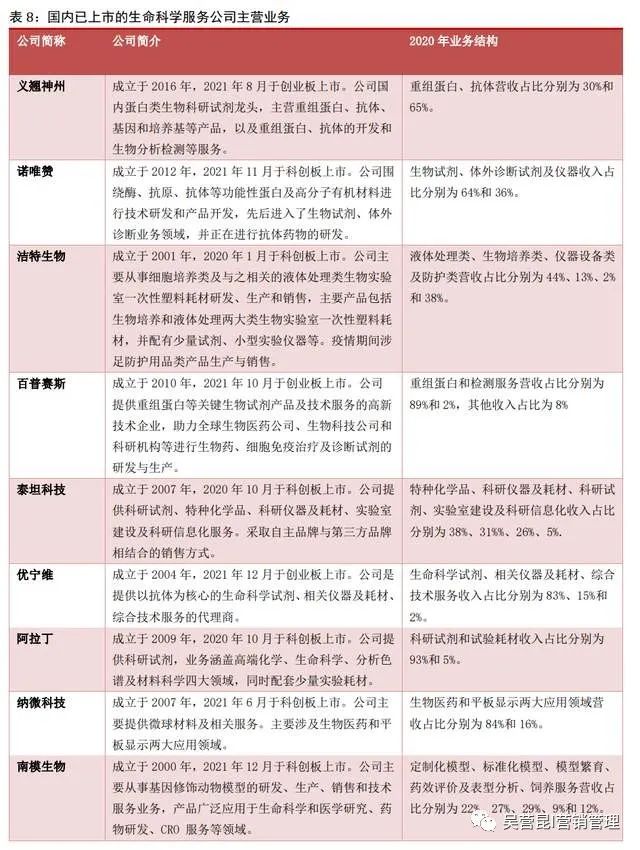

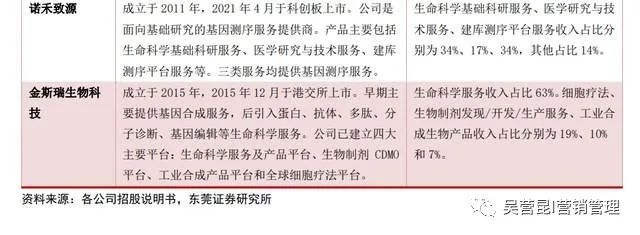

国内上市公司主要选取 11 家公司进行对比分析。目前国内已上市的生命科学服务上市公司主要包括义翘神州、诺唯赞、诺禾致源、百普赛斯、纳微科技、泰坦科技、优宁维等。

海外上市公司中,我们主要选取赛默飞世尔科技进行对比分析。

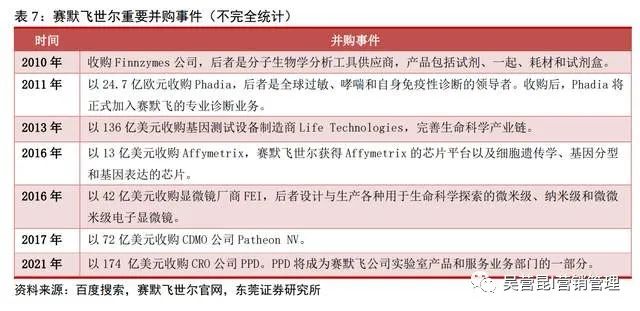

美国赛默飞世尔 (Thermo Fisher Scientific)(纽约证券交易所:TMO.N)是由美国两大家族企业飞世尔科技公司(Fisher Scientific,成立于1902年)和热电公司(Thermo Electron,成立于 1956 年)于 2006 年合并而成,随后通过一次次收购不断拓展业务,巩固龙头地位,目前已成为全球科学服务领域的领导者,在全球拥有超过80,000名员工。

赛默飞世尔进入中国发展已超过35年,在中国的总部设于上海,并在北京、广州、香港、成都、沈阳、西安、南京、武汉、济南、东莞等地设立了分公司,员工人数约为 5000 名。

3.1 业务结构对比

国内上市公司多数以提供科研试剂为主。

目前国内已上市的生命科学服务上市公司主要包括义翘神州、诺唯赞、洁特生物、百普赛斯、泰坦科技、优宁维、阿拉丁、纳微科技等,主营业务主要涉及提供科研试剂、耗材、仪器、实验动物和服务等,其中义翘神州、诺唯赞、百普赛斯、阿拉丁以提供科研试剂为主。

泰坦科技除了提供科研试剂以外,还提供特种化学品、科研仪器及耗材、实验室建设及科研信息化服务,但是其收入有近一半来自代理品牌。优宁维除了提供科研试剂外,还提供仪器及耗材等,但主要以代理和经销品牌为主,自有品牌收入占比还很低。

金斯瑞生物科技除了提供蛋白、抗体、多肽、分子诊断、基因编辑等生命科学服务外,还提供细胞疗法、生物制剂发现/开发/生产服务、工业合成生物产品等。纳微科技、南模生物、诺禾致源分别提供微球材料、基因修饰动物模型和基因测序服务为主。

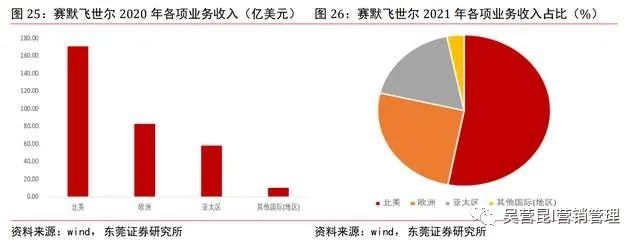

相对而言,海外巨头赛默飞世尔的业务结构更为多元。

赛默飞世尔的主营业务主要包括实验室产品和服务、生命科学解决方案、专业诊断、分析技术等四大业务,2020 年分别实现收入 122.45 亿美元、121.68 亿美元、53.43 亿美元和 51.24 亿美元,收入占比分别达到 38%、37.8%、16.6%和 15.9%。

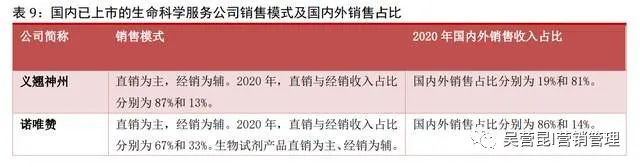

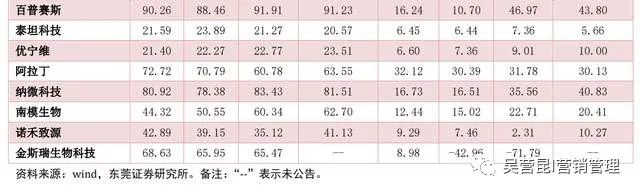

3.2 销售模式/区域对比

国内上市公司多数采取直销为主、经销为辅的销售模式,多数已拓展海外市场。

国内上市公司销售模式主要以直销和经销相结合的方式进行销售,其多数公司以直销为主、经销为辅,仅泰坦科技、南模生物、诺禾致源和金斯瑞生物科技以直销为主。

在国内外市场布局上,泰坦科技、优宁维、阿拉丁收入来自国内市场;其他公司均有拓展海 外市场,其中义翘神州、百普赛斯、纳微科技、金斯瑞生物科技过半收入来自海外市场。

赛默飞世尔业务布局全球,其中来自欧洲和亚太地区的收入占比超过 40%。

赛默飞世尔的收入来自北美、欧洲、亚太区和其他地区,2020 年这几大区域分别实现收入 170.81 亿美元、82.84 亿美元、58.22 亿美元和 10.31 亿美元,收入占比分别达到 53%、25.7%、18.1%和 3.2%。

3.3 业绩对比

(1)业绩规模对比

国内上市公司中,泰坦科技收入规模领先于其他公司,义翘神州净利润规模领先于其他公司。

从收入规模对比来看,2021 年前三季度,10 亿级别以上的公司占少数,其中产品类别较多的泰坦科技营收规模领先于其他公司,收入规模达到 15 亿元;主营生物试剂和体外诊断试剂的诺唯赞、面向基础研究的基因测序服务提供商诺禾致源收入规模仅次于泰坦科技,收入规模在 13 亿元左右;金斯瑞生物科技公司生命科学服务业务收入规模接近 10 亿元;其他公司收入规模均在 9 亿元以下,其中南模生物和阿拉丁规模相对较小,在 2 亿元左右。

从净利润规模对比来看,2021 年前三季度,毛利率净利率均较高的义翘神州和诺唯赞领先于其他公司,净利润规模在 5-6 亿元;其他公司净利润规模均在 5 亿元以下,其中南模生物规模最小,净利润在 5000 万以下。

赛默飞世尔业绩规模远超国内上市公司。

赛默飞世尔 2021 年实现收入和净利润分别为 392.11 亿美元和 77.25 亿美元,按照 6.4 的汇率换算成人民币,2021 年收入和净利润分别为 2509.5 亿元和 494.4 亿元,分别是国内龙头义翘神州 2020 年营收和归母净利润的 156.8 倍和 43.8 倍。

赛默飞世尔业绩规模远超国内龙头,主要原因在于其业务结构更加多元化、销售区域更为国际化,在全球市场的竞争实力远超国内企业。

(2)业绩成长性对比

国内龙头保持快增。

2017-2020 年,国内上市公司收入 CAGR 均在 20%以上,其中义翘神州和诺唯赞收入 CAGR 均超过 140%,增速远超其他上市公司;纳微科技和百普赛斯收入 CAGR 在 50%-80%,其他公司收入 CAGR 在 20%-50%。

义翘神州和诺唯赞增速领先于其他公司主要得益于疫情。其中义翘神州 2020 年其抗体和重组蛋白试剂收入同比增速分别达到 5090%和 327%。

诺唯赞 2020 年其生物试剂和体外诊断试剂收入同比增速分别达到 318.5%和 1915%。

2021 年前三季度,国内上市公司中大部分收入增速在 20%以上,仅义翘神州和诺唯赞由于上年业绩高基数,收入增速低于 20%;

其中纳微科技收入增速超过 100%,增速最快,主要受益于我国生物药产业快速发展,公司大分子生物药物用亲和层析介质、离子交换层析介质和检测分析用色谱柱等产品收入大增;

洁特生物、泰坦科技和百普赛斯收入增速在 60%-70%,南模生物、优宁维、诺禾致源和金斯瑞生物科技(生命科学服务业务)收入增速在 30%-50%。

图 29:国内科学服务上市公司 2017-2020 营收 CAGR (%)

图 30:国内科学服务上市公司 2017-2020 归母净利 润 CAGR(%)

赛默飞世尔维持两位数水平增长。

2006-2021 年,赛默飞世尔收入和净利润 CAGR 分 别为 15%和 27%。

公司自 2006 年至今,收入仅在 2009 年受金融危机影响而出现负增长,其余年份均保持较快增长。

公司保持较好的成长性主要得益于外延并购和稳定的内生增长能力。

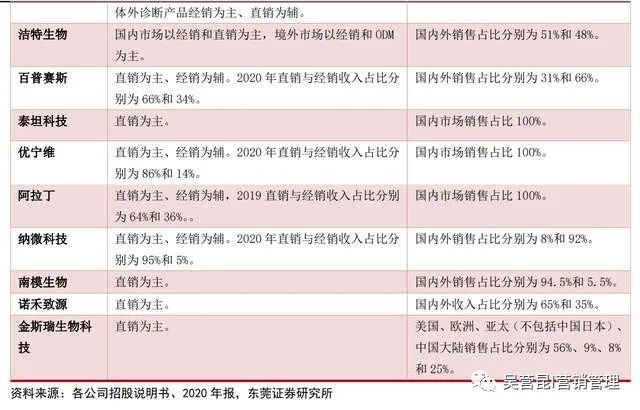

3.4 盈利能力对比

国内龙头毛利率净利率总体上保持稳步提升。

2017-2020 年,义翘神州、诺唯赞、洁特生物、百普赛斯、南模生物毛利率净利率总体上保持稳步提升。

其中义翘神州和诺唯赞毛利率净利率相对较高,2020 年毛利率均在 90%以上,净利率均在 50%以上。

以代理品牌为主的泰坦科技、优宁维毛利率净利率相对较低。

赛默飞世尔毛利率净利率保持稳步提升。

2006 年至今,赛默飞世尔毛利率和净利率虽有波动,但总体保持稳步提升的态势。

2021年,毛利率由2006 年的 41.36%提升至 51.6%,净利率由 2006 年的 4.46%提升至 19.71%。

4. 生命科学服务重点公司

4.1 义翘神州:国内蛋白类生物科研试剂龙头

公司是国内蛋白类生物科研试剂龙头。公司主营重组蛋白、抗体、基因和培养基等产品,以及重组蛋白、抗体的开发和生物分析检测等服务。在收入构成上,疫情前,重组蛋白收入占比在 60%以上;2020 年受益于新冠疫情,新冠病毒相关抗体销量大增,拉动抗体收入占比提升至 60%以上。公司客户主要包括大学、科研院所、医药研发企业等国内外各类生物研发单位。目前公司已经在美国、欧洲建立了子公司,累计客户超过 5,000 个。

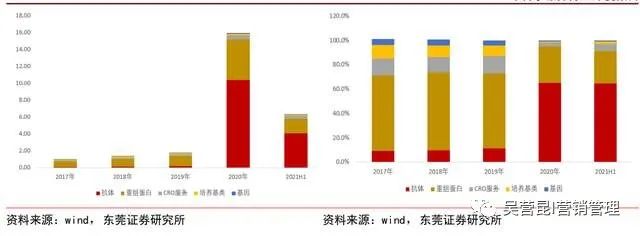

图 35:义翘神州各项业务收入构成(亿元) 图 36:义翘神州各项业务收入构成(%)

2020年业绩受益于疫情高增,2021 年业绩有所下滑。

2017-2020年,公司营收和归母净利润 CAGR 分别为 150.66%和 341.67%。疫情前,公司重组蛋白产品产销较为稳定。

2020年,受益于疫情,新冠病毒蛋白热销,拉动当年业绩大爆发。

2021年,由于上年业绩基数高,业绩自 Q2 开始有所下滑。

2021年前三季度,公司营收和归母净利润分别同比下滑 23.92%和 25.88%。

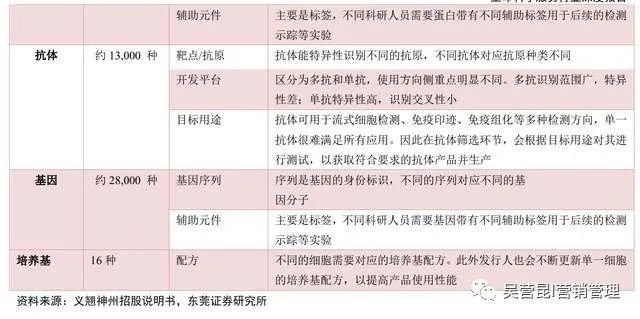

建立相对闭环的研发体系。

公司的重组蛋白、抗体、基因和培养基产品均为自主研发,经过多年投入和建设,建立了较强的研发实力,已经自主研发了规模较大的蛋白和抗体试剂产品库(现货产品),其中蛋白试剂产品数目超过 6,000 种,抗体试剂产品数目约 13,000 种,另有现货基因产品近 28,000 种,并能独立生产用于培养 HEK-293、昆虫细胞等的多种培养基。

4.2 百普赛斯:国内重组蛋白试剂龙头

公司是国内重组蛋白试剂龙头。

公司主要产品为重组蛋白和检测服务,同时提供试剂盒、抗体、填料、培养基等相关产品,主要应用于肿瘤、自身免疫疾病、心血管病、传染 等疾病的药物早期发现及验证、药物筛选及优化、诊断试剂开发及优化、临床前实验及临床试验、药物生产过程及工艺控制(CMC)等研发及生产环节。

公司客户覆盖强生、辉瑞、诺华、吉利德、罗氏、默克等全球 Top20 医药企业以及恒瑞医药、信达生物、君实生物、药明生物、百济神州、传奇生物等国内知名生物医药企业,以及赛默飞、VWR、Abcam、药明康德等全球生物科技及生命科学服务行业龙头企业。

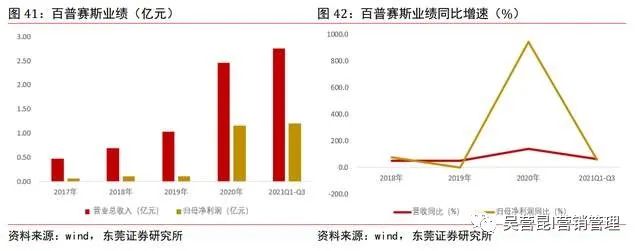

业绩保持快增。

2017-2020年,公司营收和归母净利润 CAGR 分别为 73.48%和 160.99%。

2020年新冠疫情爆发,公司快速研发出新冠产品,主要用于抗击新冠疫情药物和疫苗研 发,以及作为新冠病毒检测试剂原料,2020 年重组蛋白新冠产品收入为 6,078.20 万元, 占比重组蛋白收入 28.40%。

公司发布 2021 年业绩预告,预计 2021 年全年收入同比增长 55%-63%,归母净利润同比增长 47%-61%,扣非净利润同比增长 40%-54%;预计非新冠病毒防疫相关产品收入同比增长 70%-76%,新冠病毒防疫相关产品收入同比增长 20%-33%。

不断增加品类覆盖率,拓宽产品应用场景。

公司的产品覆盖了绝大部分经临床验证过的疾病靶点和生物标志物,可应用在生物药和细胞治疗中的靶点发现及验证、候选药物的筛选及优化、CMC 开发及中试生产、临床前研究、临床试验、商业化生产等从药物发现到临床试验研发及商业化生产过程的主要环节。

2020年末产品超过1,700种,预计在2021 年新增产品数量超过 500 种,主要覆盖细胞治疗、免疫检查点、酶产品、细胞因子、传染病相关蛋白、抗体、磁珠及试剂盒产品,以满足不同客户的研发和生产需求。

4.3 诺唯赞:主营分子类生物试剂与体外诊断试剂

公司主营分子类生物试剂和体外诊断试剂。

公司主营产品主要包括生物试剂、体外诊断试剂及仪器,2021上半年收入占比分别为 76.3%、21.2%和 0.2%。

生物试剂产品管线不断丰富,现已开发出超过 500 种生物试剂,形成了 PCR 系列、qPCR 系列、分子克隆系列、逆转录系列、基因测序系列、Bio-assay 系列、提取纯化系列、基因编辑系列和细胞/蛋白系列等多个产品系列,广泛应用于科学研究、高通量测序、体外诊断、医药及疫苗研发和动物检疫等领域。公司各系列生物试剂产品主要属于分子类试剂。

在体外诊断领域,公司自主研发、生产 POCT 诊断试剂,包括量子点免疫荧光试剂、胶乳增强免疫比浊试剂和胶体金免疫层析试剂等,共有心脑血管、炎症感染、优生优育、胃功能、自体免疫、肾功能、慢病管理和呼吸道 8 个系列产品及配套质控品。

图 43:诺唯赞各项业务收入构成(亿元) 图 44:诺唯赞各项业务收入构成(%)

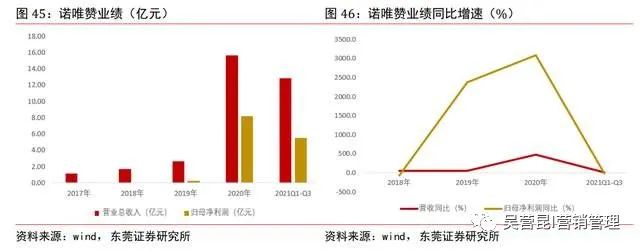

2020年业绩受益于疫情高增,2021年业绩增速有所下降。

2017-2020年,公司营收和归母净利润 CAGR 分别为 140.57%和 508.64%。

2020年受益于新冠疫情,公司产品需求大增,拉动业绩爆发。

由于上年同期基数高,2021年业绩增速有所减缓,前三季度营收同比增长13.21%,归母净利润同比下滑9.07%;由于产品主要在国内销售,而国内新冠疫情控制较好,公司体外诊断试剂产品收入下滑幅度较大。

不断增加品类覆盖率,拓宽产品应用场景。

基于自主可控的关键共性技术平台,公司可以快速、高效、规模化地进行产品开发,现有 200 余种基因工程重组酶和 1,000 余种高性能抗原和单克隆抗体等关键原料,拥有 500 多个终端产品,可广泛应用于科学研究、高通量测序、体外诊断、医药及疫苗研发和动物检疫等领域。

4.4 金斯瑞生物科技:国内生命科学服务领先企业

公司建立四大产品平台,生命科学服务业务贡献 60%以上的收入。

公司早期主要提供基因合成服务,后引入蛋白、抗体、多肽、分子诊断、基因编辑等生命科学服务。

目前公司已建立四大主要平台:生命科学服务及产品平台、生物制剂 CDMO 平台、工业合成产品平台和全球细胞疗法平台。

其中生命科学服务产品主要包括基因合成及分子克隆、寡核苷酸合成、蛋白工程、多肽合成、抗体开发、分子诊断工具及基因组编辑材料等。在收入构成上,公司生命科学服务业务收入占比超过60%,为公司主要业绩来源。

<img data-ratio="0.3625" data-src="https://mmbiz.qpic.cn/mmbiz_jpg/XfgNYUAal4tTT5LRCQkM7yH9u3rdrCT5iaa67u76ydTRtk3OK0Fl9D6PuczeACiaqdmB334UZD7H9iazeJQjxlWlg/640?