中石油又上马两套百万吨级乙烯!2025年乙烯产能是否将过剩?

广西石化炼化一体化转型升级项目新进展

6月24日,中石油广西石化炼化一体化转型升级项目进行了环境影响报告书受理公示。项目总投资:304.6亿元。在现有一次原油加工能力为 1000万吨/年的炼油基础上新建16 套主体生产装置,炼油区块将新建200万吨/年的柴油吸附脱芳装置和40万吨/年碳二回收装置。化工区块将新建14套化工主体装置,包括120万吨/年乙烯装置、55万吨/年裂解汽油加氢装置/苯乙烯抽提联合装置、40万吨/年FDPE、30万吨/年HDPE、30万吨/年EVA、40万吨/年PP、5万吨/年己烯-1装置、27/60万吨/年PO/SM和12/8万吨/年SSBR/SBS等。同时全厂储运系统、公用工程和环保措施将根据工艺流程分别进行新建、改扩建或利旧。

同时,中国(广西)自由贸易试验区钦州港片区管理委员会官网公布了该项目环境影响报告书(公示版),通过环境影响报告书了解到该项目进展:项目2021年9月29日完成了项目可行性研究报告审查会,12月21日中石油咨询中心完成了可研评估报告意见稿,并于2022年1月5日上报中国石油总部。项目目前已列入国家石化产业规划布局方案储备项目。

吉林石化炼油化工转型升级项目新进展

6月21—23日,中石油集团公司工程和物装管理部、炼油与化工分公司召开吉林石化公司炼油化工转型升级项目总体设计审查会议,审查吉林石化公司炼油与化工转型升级项目总体设计。

吉林石化炼油化工转型升级项目是吉林省委省政府、吉林市委市政府和中石油共同推动的。该项目可研报批总投资不含税339.45亿元。主要内容包括:新建120万吨/年乙烯、60万吨/年ABS等21套炼油化工装置,改造9套装置,停运15万吨/年乙烯等7套装置。

建成投产后,中石油吉林石化公司炼油加工能力保持现有规模,“减油增化”成效显著,年可减少油品263万吨、增产化工品约280万吨。

巨头都在布局大乙烯

不止中石油,在“十四五”期间,中石化布局还有古雷炼化二期120万吨/年乙烯、中科炼化二期120万吨/年乙烯、海南炼化100万吨/年乙烯、塔河炼化100万吨/年乙烯项目。未来,国内炼油向“化工型”转型将是大势所趋。

目前我国现有炼油能力达 9.6 亿吨/年,产能过剩现象较为严重。在国内炼油产能过剩,成品油需求增速放缓,而芳烃、烯烃等基础有机化工原料仍大量短缺的背景下,炼油产业从“燃料型”向“化工型”转型升级已是大势所趋。

未来,炼油产业的任务将从大量生产成品油逐步转变为满足市场对高品质清洁油品需求的同时,尽可能提高烯烃、芳烃等基础化工原料产品比例,从而为下游高端新材料、专用化学品和精细化工产业发展提供更加优质的原料保障,将进一步拓展炼化行业发展空间带动整个行业的提质增效和转型升级。

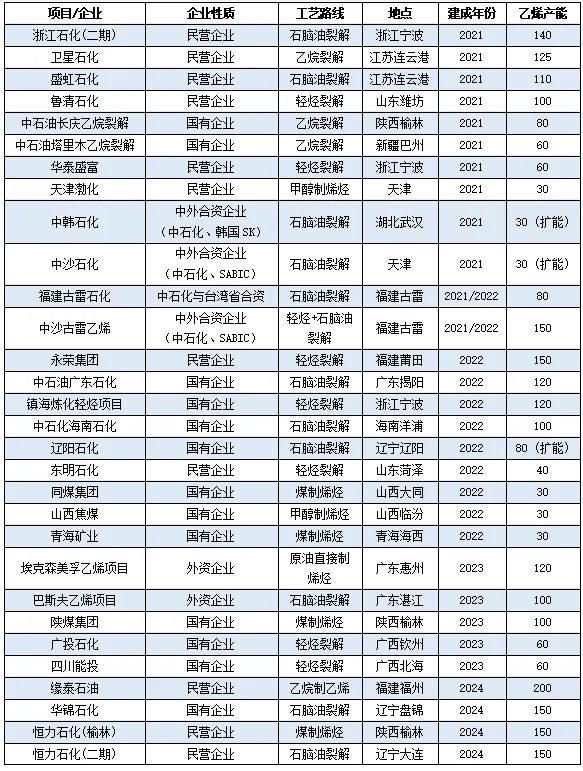

除中石化外,中石油、合资企业、外资企业也在加紧布局大乙烯。万华化学公示120 万吨/年2#乙烯裂解装置;浙江石化二期2# 140万吨/年乙烯装置;中海壳牌(惠州)三期150元/年蒸汽裂解项目;埃克森美孚(惠州)120万吨/年乙烯;巴斯夫(湛江)一体化基地100万吨/年乙烯联合装置;沙特阿美将与北方工业集团、盘锦鑫诚集团合作,在中国东北合作开发一座大型炼油化工一体化联合装置,包括150万吨/年乙烯;沙特基础工业公司与福建石化集团在的中沙古雷炼化一体化项目也包括150 万吨/年乙烯项目。据统计,2021—2025年国内将新增乙烯产能超过2500万吨/年,详见表1。

表1 2021—2025年国内新增乙烯产能统计

中国炼化行业正在向装置大型化、炼化一体化、产业集群化方向发展,正在步入竞争多元化的大变局时代。从中石化、中石油,万华化学、卫星化学再到浙江石化、恒力石化、盛虹炼化、辽宁宝来等民营企业在全产业链布局中,都在着力发展大乙烯+高端聚烯烃或者大乙烯+化工新材料路线,开始由石油炼化、轻烃裂解等领域转向下游新能源新材料方向发展,并实现化工差异化、高端化发展。

我国乙烯工业现状

总体能力

我国是仅次于美国的世界第二大乙烯生产国。截至2021年底,我国共有乙烯生产企业61家,投产乙烯装置79套,合计总产能4168万吨/年,约占全球总产能的18%。其中,蒸汽裂解制乙烯(含重油催化热裂解)装置41套,生产能力2948万吨/年;煤/甲醇制烯烃(CTO/MTO)装置27套,乙烯生产能力715万吨/年;乙烷裂解制乙烯(含混合烷烃裂解)装置6套,生产能力490万吨/年。

乙烯消费情况

2021年,全球乙烯总产能达到2.10亿吨/年,消费量约为1.97亿吨,我国乙烯新增产能超800万吨/年,达到4168万吨/年,是我国乙烯工业史上新增产能最多的一年。2021年,我国乙烯产量为3747万吨,当量消费量达到5832万吨,当量缺口达到2085万吨左右,自给率约为64%。由于国内市场的供需矛盾,加之受到进口产品在成本、质量等方面的影响,除乙烯单体外,我国每年还需大量进口聚乙烯(PE)、乙二醇(EG)、苯乙烯(SM)等下游衍生物。

乙烯主要生产路线

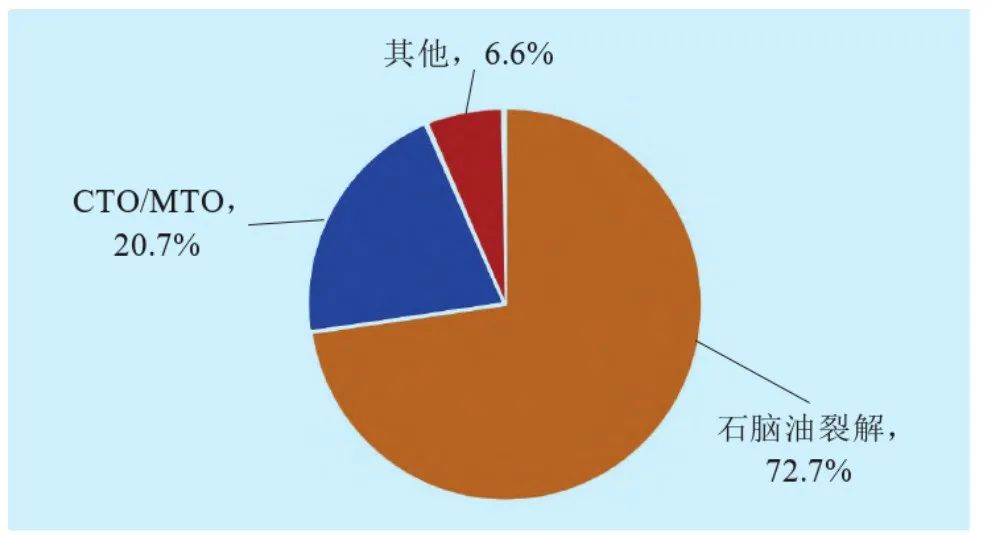

目前,我国乙烯生产路线主要以石脑油裂解为主,约占72.7%,CTO/MTO工艺占比约20.7%。乙烷裂解制乙烯(含混合烷烃裂解)、重油催化热裂解制烯烃、原油直接裂解制烯烃、乙醇脱水制乙烯等技术均已实现工业化,乙烯原料呈现出轻质化、多元化、一体化发展趋势。

我国乙烯各生产路线占比

石脑油裂解制乙烯

近年来,恒力石化、浙江石化、盛虹炼化、裕龙石化等民营力量迅速崛起,大型炼化一体化项目相继投产;中国石化、中国石油、中化集团等央企稳中求进,有序推进石化项目;埃克森美孚、巴斯夫等外商独资石化项目抢滩布局中国炼化市场;壳牌、SABIC、沙特阿美与国内石化企业展开合作,市场竞争格局加剧。

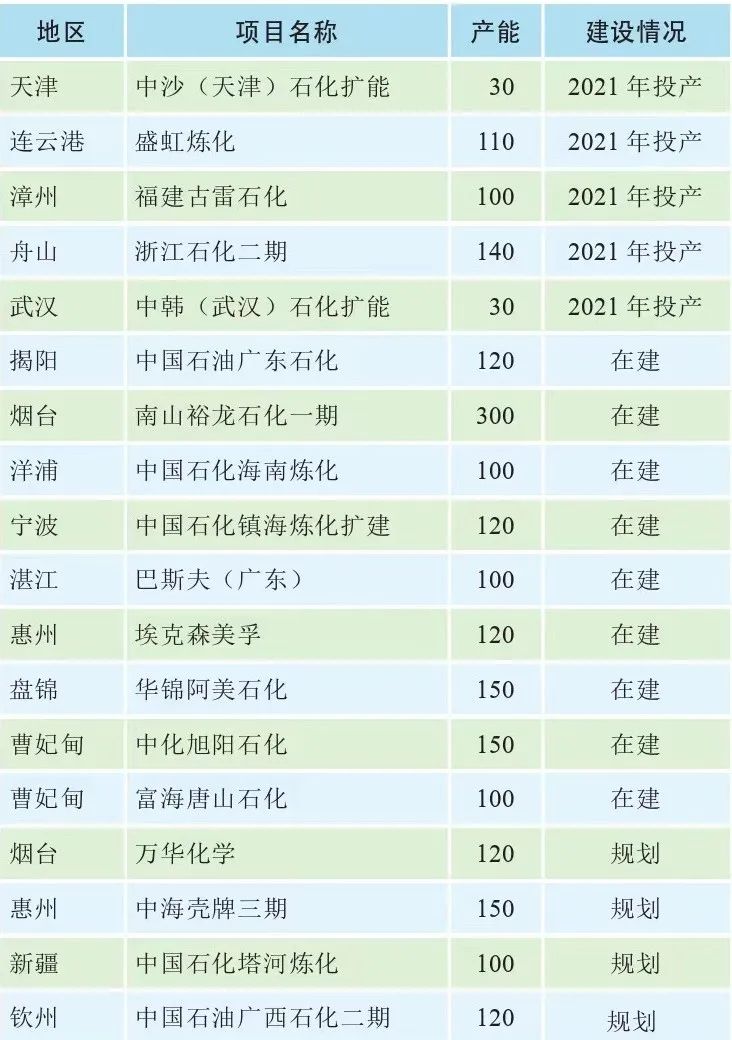

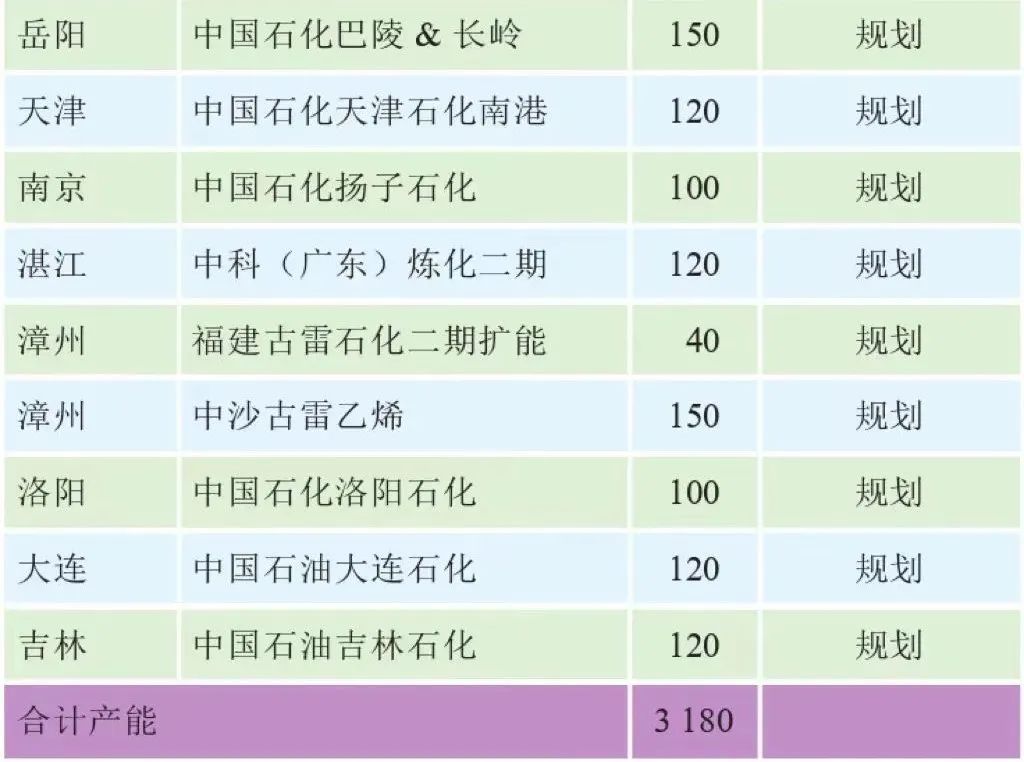

在乙烯盈利能力普遍稳健、供需缺口较大的情况下,新建炼化一体化项目均配套大乙烯项目。随着一批炼化项目配套乙烯装置投产,加之部分扩能改造项目,预计2021–2024年,我国将新增石脑油裂解乙烯产能约1670万吨/年,另有规划中的乙烯产能约1510万吨/年,合计新增产能约3180万吨/年。

我国在建或拟建石脑油裂解制乙烯装置新增产能(单位:万吨/年)

CTO/MTO

2019–2022年,CTO/MTO迎来投产高峰,年均新增产能突破100万吨/年。预计2025年,国内CTO/MTO产能将近2500万吨/年。2021年,在国际油价跌宕起伏、新冠疫情暴发等不利因素下,煤化工行业遭遇巨大冲击,CTO/MTO装置仍保持了较高的开工率,是煤化工行业中唯一持续盈利的细分领域。

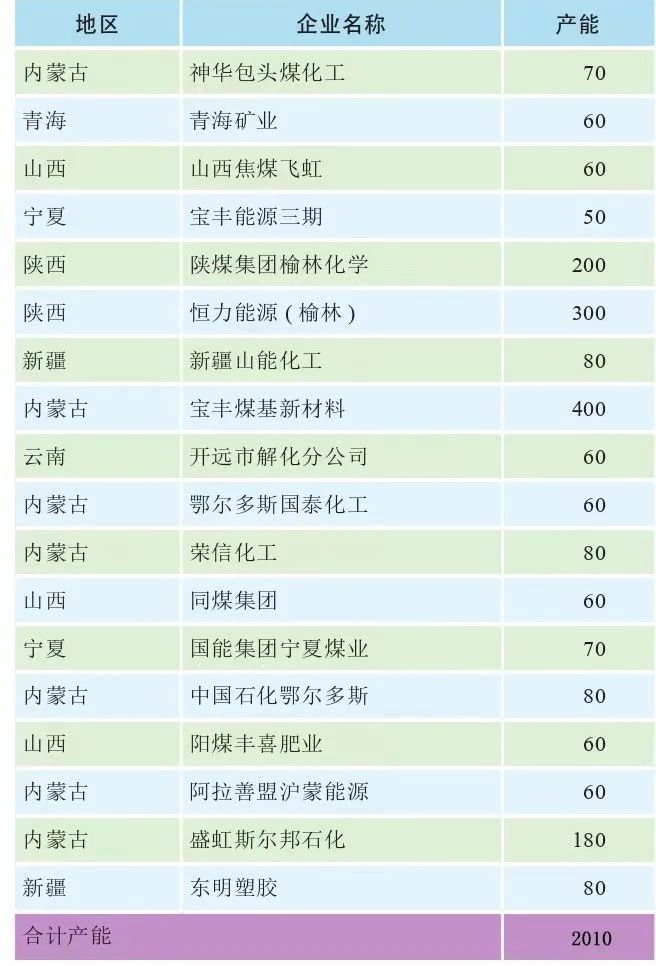

CTO项目是典型的“高污染高能耗”产业,“十四五”时期,我国将严控煤电项目,严控煤炭消费增长,严把建设项目环境准入关。在部分地区,只有被纳入国家规划的项目,才能统筹协调能耗指标。如内蒙古自治区,尽管煤矿资源丰富、价格优势明显,但已对煤化工项目加强管控。据不完全统计,目前,我国在建或拟建CTO/MTO项目新增烯烃产能约2010万吨/年,其中新增乙烯产能约850万吨/年。

我国在建或拟建CTO/MTO装置新增烯烃产能(单位:万吨/年)

乙烷裂解制乙烯(含混合烷烃裂解)

与传统石脑油裂解路线相比,乙烷裂解具有工艺流程短、装置投资少、乙烯收率高等优势。特别是在我国炼油产能过剩,乙烯供应不足的现实情况下,依托进口乙烷资源发展乙烯产业,是解决炼油和化工结构性矛盾的新思路。

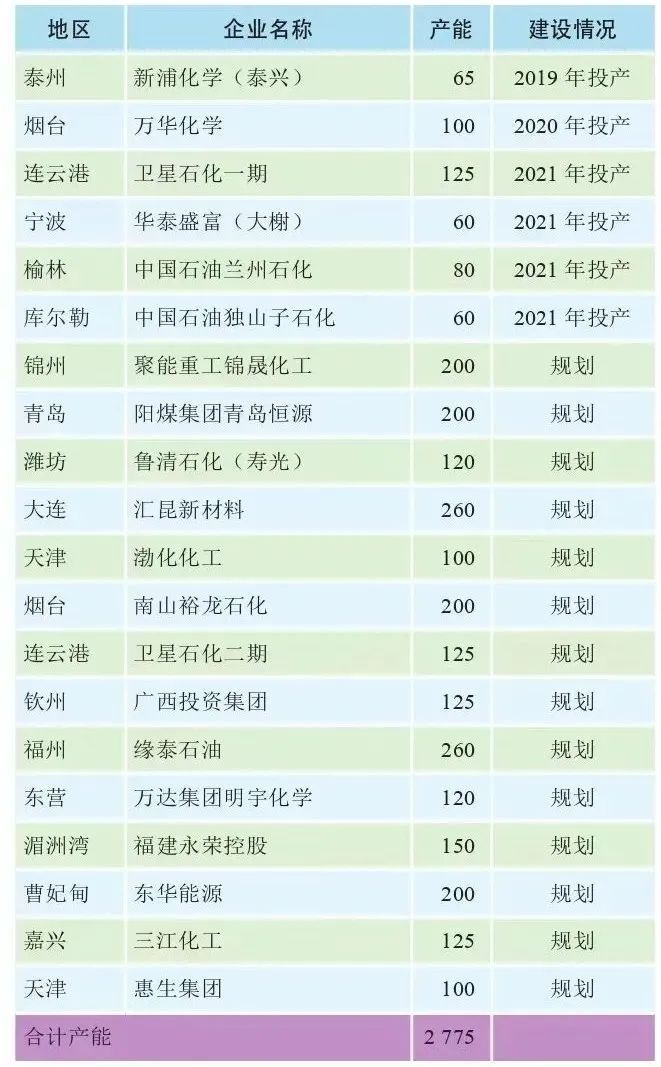

近年来,随着美国页岩气大量涌入市场,低成本乙烷资源备受市场关注,国内企业纷纷布局乙烷裂解制乙烯项目。据统计,目前,国内乙烷裂解制乙烯(包括混合烷烃为原料)项目约20个,产能合计约2775万吨/年。除中国石油新疆库尔勒和陕西榆林2个项目采用本土乙烷资源外,其他项目原料均依赖进口,如顺利投产,共需进口乙烷原料超过2500万吨/年。据海关数据统计,中国进口乙烷中,约有95%来源于美国,其余进口来源国日本、韩国、西班牙、德国等仅占5%。原料来源单一,且严重依赖于美国,因此,落实乙烷原料来源是推进乙烷裂解制乙烯项目的关键。

我国乙烷裂解制乙烯(含轻烃综合利用项目)产能(单位:万吨/年)

原油直接裂解制烯烃

原油直接裂解技术越过了原油裂解为石脑油过程,将原油直接转化为乙烯、丙烯等化学品,是未来实现少油多化、高端发展战略的有益探索。去年,中国石化宣布,其重点攻关项目“轻质原油裂解制乙烯技术开发及工业应用”试验成功,实现了该技术在国内的首次工业化应用,化学品收率近50%,大幅缩短生产流程、降低生产成本、减少二氧化碳排放。目前,全球仅埃克森美孚和中国石化成功实现了该技术的工业化应用。